一众投资者怎么也想不到,去年还是中国 500 强,营收超过 1300 亿元的广汇汽车 (600297.SH),由于债务问题爆发,股价一路下跌而触发了交易所强制退市条款,就连评级 AA+的广汇转债,也面临一起退市。

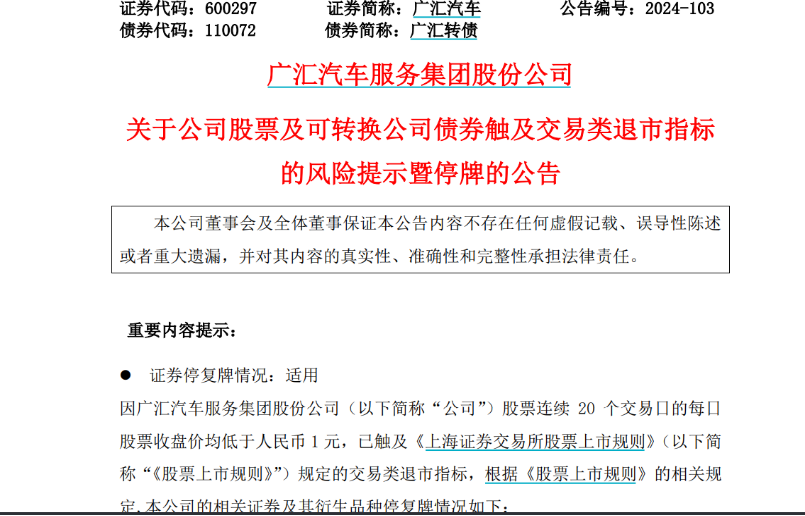

7 月 17 日晚间,广汇汽车发布公告称,因股价连续 20 个交易日收盘价均低于 1 元/股,已触及规定的交易类退市指标,公司股票自 2024 年 7 月 18 日开市起停牌,且存在被终止上市的风险。

与此同时,广汇汽车发行的可转债 「广汇转债」 自 2024 年 7 月 18 日开市起停牌,停牌期间 「广汇转债」 暂停转股,也可能存在终止上市的风险。

根据规定,上交所会在股票停牌后 5 个交易日内向上市公司发出拟终止股票上市的事先告知书,也会给上市公司申辩的机会,并进行审议形成意见后,作出是否终止上市的决定,决定终止上市后的 5 个交易日内会对上市公司予以摘牌。如果被摘牌,广汇汽车股票及可转债便正式终止上市。

图源:公告

7 月 17 日,广汇汽车开盘跌停,收盘价为 0.78 元/股,已连续 20 个交易日收盘价低于 1 元/股,最新市值 65 亿元。广汇转债同样跌停,票面价格报 45.767 元/张。

据 「界面新闻」 报道,广汇汽车将成为史上锁定面值退市时,市值最高的公司,广汇转债也将成为首只因正股低于面值而退市的高评级可转债品种。

对于广汇汽车锁定退市一事,也引发广泛关注,众多网友议论纷纷。有网友称,「广汇 (退市) 就是个局」,「20 天 (触发退市) 的规则都被利用,呼吁延长 20 天的规定。」

图源:网络

据 《每日经济新闻》 报道,截至今年一季度末,广汇汽车股东户数超过 10 万户。股票和转债均退市之后,如何维护股东权益?如何在丧失 A 股上市资格后依然力争保有高信用评级,从而降低融资成本,均成为摆在广汇汽车面前的课题。

对此,广汇汽车相关人士向 《每日经济新闻》 表示,公司将做好自己的生产经营工作,以求股东价值最大化。后续也将通过寻找战略投资人等方式回报股东。对于到期债券也将如期履约。此外,对于信用评级是否会受影响,公司将通过正常经营、按时还本付息以求维持评级稳定,逐步消化现有风险。

不过。7 月 17 日,联合资信火速下调了广汇汽车主体长期信用等级,并将 「广汇转债」 的信用等级由 AA+下调至 AA,评级展望为负面,下调原因主要是广汇汽车面临经营压力,回售风险、债务负担等问题。屋漏偏逢连夜雨,广汇汽车面临退市,评级又遭下调,接下来又将有哪些动向呢?

01

停牌始末

5 月以来,广汇汽车股价一路震荡下行,为了 「保壳」,广汇汽车公告大股东及管理层将出手增持股票,并筹划控制权转让交易。

图源: wind

在早前的 6 月 3 日,广汇汽车发布公告,基于对公司长期投资价值的认可及未来持续发展的信心,为了维护公司股价稳定和广大投资者的利益,公司控股股东新疆广汇实业投资 (集团) 有限责任公司 (简称 「广汇集团」) 计划 6 个月内增持不低于 5000 万元,不超过 1 亿元。此外,上市公司部分董事、监事及高级管理人员计划增持不低于 130 万元,不超过 230 万元。

6 月 4 日,广汇汽车股价短暂上浮一天,增幅 10.4%,此后股价和债券价格走势依然持续走弱。6 月 20 日,广汇汽车股价首度跌破 1 元面值,「广汇转债」 则在 6 月 20 日-25 日 4 个交易日期间暴跌 50%。

7 月 1 日-4 日,股价再次走高,其中 3 天增幅超过 10%,7 月 4 日收盘一度到达 0.99 元/股,但依然没能突破 1 元/股,此后 4 个交易日又持续下跌。

7 月 10 日晚,广汇汽车发布关于筹划控制权变更的提示性公告,称公司控股股东广汇集团正在与新疆金 正新材料科技有限公司 (以下简称 「金 正科技」) 筹划公司股权转让事宜。第二天,广汇汽车再发公告,称广汇集团与金 正科技签订了 《股权合作框架协议书》。根据协议,在 2024 年 12 月 19 日后,广汇集团将持有的公司 24.5% 股份,即 20.3 亿股转让给金 正科技,标的股份的总对价由双方协商确定。如最终根据本框架协议签署正式协议并完成交割,公司控制权将发生变更。

图源: pixabay

广汇汽车同时表示,金 正科技将于 7 月 20 日前向广汇集团指定账户支付 1 亿元意向金。

公开资料显示,金 正科技成立于 2008 年 4 月,是新疆金 正实业集团有限公司旗下的一家专业服务企业数字化转型的企业,官网显示,金 正集团至 2022 年资产规模突破 300 亿元,年营业收入突破 360 亿元。

受公告影响,广汇汽车股价在 7 月 11 日开盘后迎来拉升涨停,并于 7 月 12 日连续涨停。但是,两日涨停也没能突破 1 元/股。

7 月 13 日,广汇汽车再发公告,称与中钧科技有限公司签订战略合作协议。双方将以汽车服务业务为中心,研发相关智能软件和智能设备等新质生产力业务,全面推动广汇汽车向高科技领域发展,加速科技转型,重塑广汇汽车价值体系。

然而经历 7 月 15 日股价短暂上涨一天后,7 月 16 日,广汇汽车股价再次下跌,收盘价 0.87 元/股,7 月 17 日开盘跌停,股价定格在了 0.78 元/股。

20 个交易日里,广汇汽车股价经历反复拉升下跌,但最终没能 「突破」 退市门槛线,毫无悬念的锁定退市,7 月 18 日广汇汽车和 「广汇转债」 双双开市停牌。

02

大股东为何见死不救?

公开资料显示,广汇汽车成立干 1999 年,并于 2000 年 11 月在上交所上市。主要从事乘用车经销服务以及乘用车租赁服务,是我国最具规模的豪华乘用车经销与服务集团之一。

广汇汽车在乘用车经销与服务行业中处于领先地位,截至 2023 年 12 月 31 日,广汇汽车建立了覆盖 28 个省、自治区及直辖市的全国汽车经销网络,共运营 735 个营业网点,包括 695 家 4S 店。

据 wind 显示,广汇汽车现有两大股东广汇集团和外资企业 CHINA GRAND AUTOMOTIVE(MAURITIUS) LIMITED,分别持股比例为 32.47% 和 19.57%。此外广汇集团实际控制人为孙广信,持有广汇集团 50.057% 的股份。

图源:wind

事实上,昔日市值曾超千亿元的广汇汽车,尽管多年来营收都超过 1000 亿元,但是整体利润水平并不高,负债率则常年保持在 60% 以上。

具体来看,广汇汽车自 2019 年以来营收逐年下降,2022 年一度出现亏损达 26.69 亿元,2023 年虽然扭亏为盈,但其盈利能力相较之前显著下滑。截至一季度末,广汇汽车总负债为 692.54 亿元,其中短期借款高达 304.63 亿元,账上货币资金则为 83.36 亿元,最新的业绩预告显示,预计公司 2024 年上半年净利润为-6.99 亿元到-5.83 亿元。

据服务买方投资者的第三方评级机构邦得数字 (北京) 科技有限公司 (简称 「BonD 邦得」) 分析称,广汇汽车筹资活动现金流连续 7 年为负,侧面表明公司融资环境较差,近三年现金及现金等价物持续为负,公司持续现金流紧张。此外,市场消息称广汇汽车被曝出多次拖欠员工工资和奖金。

图源: pixabay

但广汇汽车毕竟账面资金还有 83.36 亿元,财务数据虽然大幅下滑,业绩还是正面收益的,还有 AA+的可转债和 70 多亿的市值,走向退市还是令一众投资者难以接受。

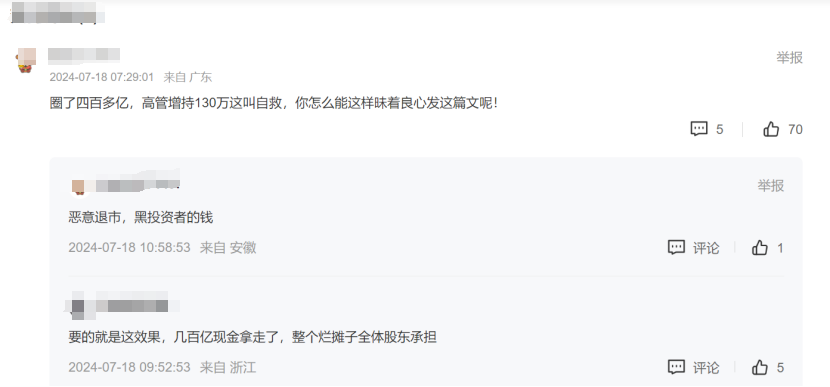

据自媒体 「汽车 4S 管理帮手」 撰文称 「感觉大股东主动放弃了」,有网友在在股吧直指广汇汽车 「恶意退市」,称 「圈了 400 多亿,高管增持 130 万这叫自救」?

图源: 股吧

据企业预警通显示,除发债融资外,广汇汽车自 2000 年起,通过 IPO 及定向增发股票的方式合计融资 375.15 亿元,股本也从 1.15 亿股增至了 82.89 亿股,有网友在爱股票 APP 上发帖称 「这些钱再也不用还了,都是老板的」。

图源: 爱股票 APP

对于广汇汽车自救或大股东救助不成功的原因,有业内人士指出,广汇汽车退市是一个不良资产出清的过程。广汇汽车虽然基本面还可以,但是它的营收很高但利润极低,从政策角度来看,4 月 12 日新国九条颁布,通过政策和制度的完善,使得一批 (质地不好) 的公司股价会压低甚至退市。

此外,该人士指出,广汇汽车还有一个自救失败的原因是,它的流通股太大,有 80 多亿股,购买需要花几十亿的资金。大股东是不愿意干的,也没有那么多钱,所以就会放弃救助。利润率极低叠加 (国家) 制度的完善,再叠加上市公司流通股过多,它的救市或自救必然是失败的。

债市观察注意到,对于广汇汽车的锁定退市的消息,已经有散户投资者在股吧发帖称要向监管部门进行投诉,来维护权益。

图源:股吧

对此现象,上海汉联律师事务所律师宋一欣律师称,法律上并没有恶意退市这一说。根据交易规则,面值低于 1 元/股一段时间 (连续 20 个交易日) 后,就会被强制退市,广汇汽车面对这个情形,选择主动退市也是可以理解的。

此外,投资者如果认为大股东或实际控制人存在利用退市而实施欺诈的,有权向监管机关投诉。一旦监管部门查实,该公司的实际控制人或大股东存在虚假陈述行为的,投资者可以提起民事赔偿诉讼,否则,只能理解成为正常的退市操作。

03

29 亿元 「广汇转债」,偿付会受影响吗?

除了广汇汽车面临退市,备受关注的还有广汇汽车于 2020 年年 8 月发行的可转债 「广汇转债」。

「广汇转债」 发行规模为 33.7 亿元,每张面值 100 元,期限为 6 年,到期日为 2026 年 8 月 16 日。债券利率第一年 0.2%、第二年 0.4%、第三年 0.6%、第四年 1.5%、第五年 1.8%、第六年 2.0%。

因为是可转债,「广汇转债」 在发行时约定了从 2021 年 2 月 24 日起可转为股票,初始转股价为 4.03 元/股。

不过,因 「广汇转债」 股价满足向下修正条件,广汇汽车将转股价格自 5 月 23 日起向下修正为 1.50 元/股

7 月 17 日,「广汇转债」 跌停,剩余规模为 28.82 亿元,票面价格仅剩 45.767 元/张。

图源:wind

一直以来,可转债这类产品都有着 「上不封顶,下有保底」 的投资特性,广汇转债的退市对投资者来说无异于重创。

据 《上海证券报》 援引中证鹏远研发部资深研究员史晓姗观点表示,即使可转债退市也不代表违约,而是进入特殊板块进行交易,发行人依然需要有赎回权和还本付息的义务。

不过,据 「BonD 邦得」 分析称,可转债进入特殊板块后流动性特别弱,对于投资者来说只能等公司回售或到期兑付。

对于投资者关心的可转债退市后可能面临偿付问题。财经评论员皮海洲称,目前广汇汽车并不存在资不抵债的状况,企业在正常经营的情况下,到期时要看企业的账面资金和支付意愿。

图源:pixabay

而 「BonD 邦得」 分析称,「广汇转债」 将一起跟随进入退市板块挂牌转让,此后监管将降级,流动性将降低。目前 「广汇转债」 余额规模较大,参照中装转 2、搜特退债,退市后可转债不排除后续出现大幅波动走势,后续是否下修转股价格、是否出现小额刚兑和及时回售仍需观察。

7 月 17 日晚,广汇汽车发布不下修 「广汇转债」 转股价格的公告,称其 A 股股价已触发 「广汇转债」 的转股价格向下修正条款,不过,经综合考虑公司的基本情况、股价走势、市场环境等诸多因素,以及基于对公司长期稳健发展与内在价值提升的信心,为维护全体投资者的利益, 明确投资者预期,公司董事会决议本次不向下修正转股价格。

在高负债及利润下滑的背景下。进入 6 月以来,广汇汽车股价经历了过山车似的跌宕起伏,也牵动着众多投资者的心。面对广汇汽车的退市风险,广汇汽车及控股大股东广汇集团也打起了 「面值保卫战」,然而仍旧没能挽救广汇汽车于水火。

现如今广汇企业和 「广汇转债」 双双面临退市,联合资信还下调了广汇汽车主体和广汇转债的评级。