(节选)

文/清华大学五道口金融学院副院长、教授张晓燕,中央财经大学金融学院副教授张欣然

论文 《中国散户交易与收益率预测》(Retail Trading and Return Predictability in China) 研究了两个重要问题:一是中国股票市场的散户交易订单是否具有价格预测能力,二是假如交易订单具有预测能力,其来源和交易行为背后的驱动因素是什么。利用来自中国某金融机构、包含超过 5000 万个账户层级的数据,论文对中国股票市场个人投资者行为和股价预测能力进行了多维度分析。

历经 30 余年的发展,中国股票市场已成长为世界第二大股票市场。在欧美等成熟金融市场,机构投资者在持仓和交易活动方面占主导地位,中国却与之截然相反——个人投资者或称散户 (狭义上,散户指资金量较小的非专业个人投资者;广义上,散户等同于个人投资者。为方便表述,本文提及的散户概念等同于个人投资者) 在中国市场占据了重要地位。以 2016—2019 年为例,虽然散户交易占比超过市场总成交量的 80%,但是持仓平均仅占 A 股的 20% 左右。如此活跃的中国散户对资本市场是否有独特的影响呢?

研究该问题对业界、监管和学术界都具有重要价值。首先,文献虽探讨过散户交易的收益率预测能力,但是过往研究大多基于美国或欧洲的数据,且鲜有文章使用细分账户层级数据探讨这种预测能力在不同散户之间的差异。更何况中国市场与欧美市场不同,散户在中国股票市场中举足轻重。因此,对欧美个人投资者研究的结论不应生搬硬套到中国市场中,基于中国市场散户数据的研究亟需补充。其次,对于中国金融市场监管者来说,中国散户是否足够成熟、是否应该平等开放交易资质,都是政策制定和投资者教育的重要考量。

哥伦比亚大学 Charles M. Jones、复旦大学施东辉、清华大学张晓燕和中央财经大学张欣然的论文 《中国散户交易与收益率预测》(Retail Trading and Return Predictability in China) 利用来自中国某金融机构、包含超过 5000 万个账户层级的数据,对中国股票市场个人投资者行为和股价预测能力进行了多维度分析,填补了学术界对中国散户研究的空白。该论文于 2024 年 2 月发表在国际顶级金融学期刊 《金融与定量分析杂志》(Journal of Financial and Quantitative Analysis) 上。具体而言,论文研究了两个重要问题:一是中国股票市场的散户交易订单是否具有价格预测能力?二是假如交易订单具有预测能力,其来源和交易行为背后的驱动因素是什么?

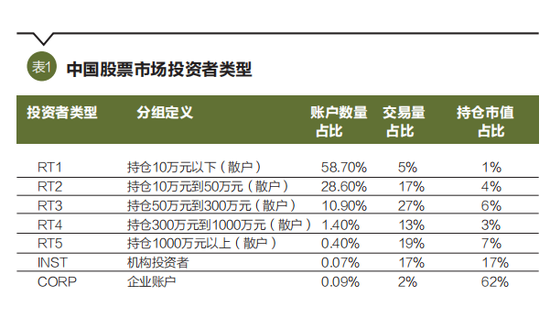

研究数据涵盖 2016 年 1 月到 2019 年 6 月的超过 5000 万个账户,包括散户、机构和企业三类投资者的持仓情况和交易情况,并且根据散户账户上年末的余额划为 5 类,账户数量和持仓情况等见表 1。尽管企业账户持有的市值平均超过 A 股全市场 60%,但是交易量极低,所以论文重点探讨散户的交易行为,并将机构投资者留作参照。与市场的普遍说法相符,散户的持仓占比平均仅占 A 股全市场 20%,但是交易量平均却达到了 81%。他们是否能对未来股票收益率进行预测不仅是中国股票市场的重要问题,更关乎大量普通投资者的投资福利。

论文首先探讨散户是否具有价格预测能力,提出大、小散户存在差异,大散与机构更为相似。通过统计每组投资者在每一支股票上的日度资金净流向 (该组投资者净买入/该组投资者总成交量),论文发现账户持仓在 1000 万元以下的投资者 (RT1-RT4) 交易行为相似,且对股价具有负向预测能力,即净买入的股票次日通常会下跌,而净卖出的股票次日却更可能上涨。相反,最大的散户 (RT5,账户持仓 1000 万以上) 却对股价具有正向预测能力,买入的股票次日通常出现上涨,且这一预测能力不局限在次日,而是在未来 8~9 周内持续有效,体现出预测能力的稳定性。

论文同时发现,预测能力受到研究对象持仓窗口长短的影响。中小散 (RT1-RT4) 短期持仓的负向预测现象更加明显,即他们的短期持仓相比于长期持仓亏损得更多,而那些大散 (RT5) 恰恰相反,股价预测能力在短期持仓时更为正向,预示着大散的预测能力可能主要来自于短线信息,随着时间变长其收益预测能力下降。另外,通过对交易对手方的分析发现,小散的交易对手方总是正向预测收益,而中小散自身总是负向预测收益。大散和机构通常能正向预测收益,但当他们与小散的交易方向相同时,则大散和机构也是负向预测收益的......

来源丨 《清华金融评论》2024 年 9 月刊总第 130 期