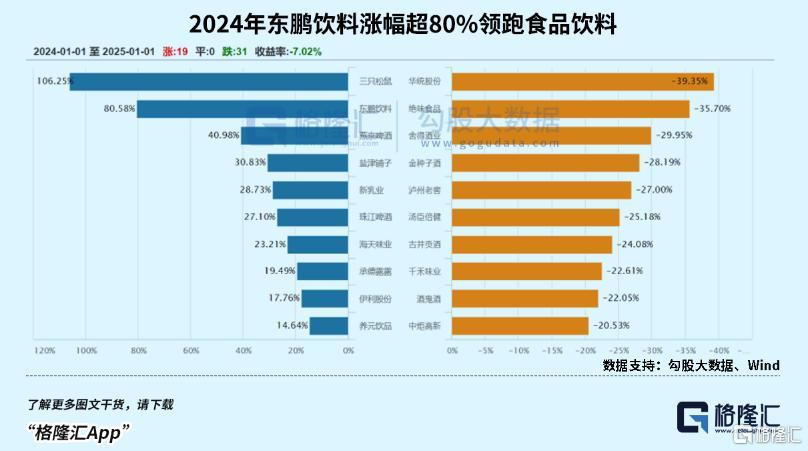

2024 年至今,食品饮料行业整体下跌,食品饮料指数从 2024 年 1 月至今跌幅已近 10%。

而在整体下跌的趋势之中,东鹏饮料却以超过 80% 的涨幅,位列 A 股整个食品饮料行业前列。

尽管伴随着诸多争议,东鹏饮料的股价相比 2021 年发行价已经上涨近 5 倍,市值也超过 1200 亿元,成为国内能量饮料企业绝对的龙头。

靠着一句 「累了困了,喝东鹏特饮」,在饮料行业 「低糖化」 和 「健康化」 的风潮之下,东鹏饮料能否继续维持 「稳稳的幸福」?

01

最近,东鹏饮料发布 2024 年业绩。

全年实现营业收入 158.39 亿元,同比增加 40.63%;归母净利润 33.27 亿元,同比增长 63.09%。

收入与利润增速,均落在了此前业绩预告偏高的区间,也创下了上市以来的最佳表现。

东鹏特饮在能量饮料市场的规模也逐渐扩大。

尼尔森 IQ 数据显示,东鹏饮料的能量饮料市占率从 2023 年的 43% 提升至 47.9%,销售额份额突破 34.9%,500ml 瓶装单品稳居全国前三。

能量饮料市场,华彬红牛的收入仍旧超过东鹏特饮,但论销量,东鹏饮料已连续 3 年位列中国市场第一。

然而业绩公布后,东鹏饮料股价并未迎来上涨,反而有所下跌。

事实上,自从 1 月 20 日,东鹏特饮发布业绩预增公告,预计营收净利均高速增长之后,东鹏特饮股价便迎来了接连下跌,至今跌幅已超 10%。

这或许上是因为,尽管东鹏饮料业绩相当亮眼,但资本市场对此早有预期,此前股价的大幅上涨,某种程度上就是在提前消化这一利好消息。

而当今年的业绩落地,对于部分提前进场的投资者来说,恰恰是到了获利离场的时刻。

因此,无论是业绩预增公告之后,还是业绩正式发布之后,东鹏特饮的股价均有所下跌。

与此同时,东鹏饮料的分红计划也引发了争议。

业绩发布后,东鹏饮料宣布每 10 股派发现金红利 25 元 (含税),合计分红 13 亿元。

然而,由于东鹏饮料股权结构高度集中于创始人林木勤及其家族成员,按本次分红方案,林木勤家族将获得约 8.71 亿元,占据分红总额的 67%。

高度集中的股权结构,使得不少人质疑,公司的分红政策实际上成为了创始人 「套现」 的重要手段。

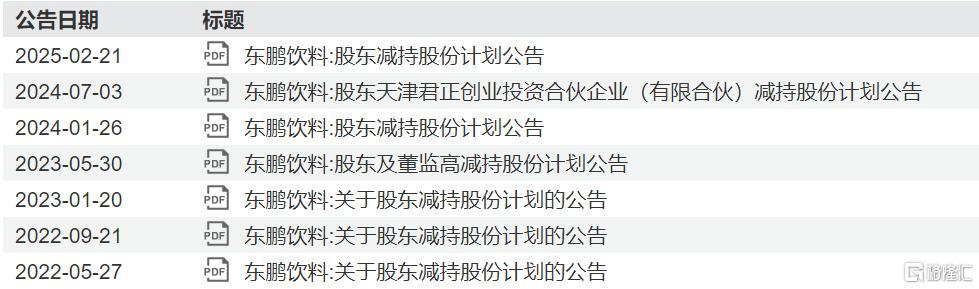

这样的怀疑或许来源于过往股东及高管的疯狂减持。

早在 2022 年,东鹏饮料上市一年之后,解禁期一到,东鹏饮料的股东及高管们就掀起了 「减持狂潮」。

东鹏特饮上市时的第二大股东君正投资,经历近几年的数次减持,已经退居第六大股东,累计套现金额已超过 41 亿元。

仅在 2023 年,东鹏饮料就有多达 13 位股东及高管披露了减持计划,最终 11 位股东及高管合计减持比例超 1.85%,共计约 13.69 亿元。

就在在公布业绩预增预告的一个月后,今年 2 月,东鹏饮料又发布了股东减持股份计划公告。

公告显示,东鹏饮料第三大股东鲲鹏投资计划在未来三个月内减持不超过 717 万股,占公司总股本的不到 1.38%。

统计下来,2022 年 5 月起至今,东鹏饮料已经发布了 7 次股份减持计划公告。

尽管股东频繁减持或许是出于自身的资金需要,但从另一个角度来看,频繁减持也显示出股东对于公司未来业绩信心不强,进而引发资本市场波动。

但从长期来看,随着东鹏饮料 1+6 多品类战略布局的持续推进,公司的饮料帝国,正在逐渐扩张。

02

作为国内能量饮料绝对的开拓者和领导者,红牛几乎是以一己之力打开了国内的能量饮料市场,并长期占据行业的绝对主导地位。

2016 年以前,红牛一直占据行业 50% 以上的份额,打遍天下无敌手。

然而在此之后,因陷入商标纠纷,红牛的市场份额被一个曾经濒临倒闭的国有饮料小厂逼得一退再退。

它就是东鹏饮料。

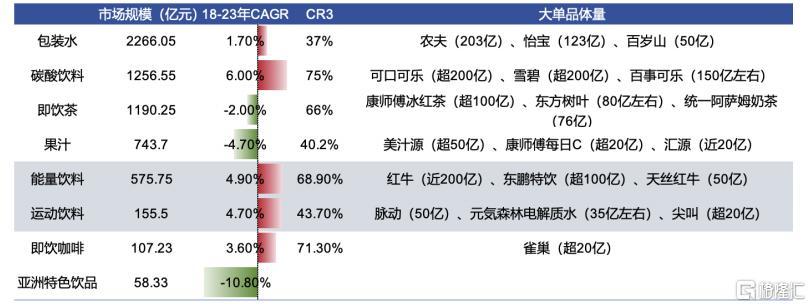

然而从东鹏饮料多品类战略布局的野心来看,东鹏饮料想成为的或许不是 「红牛」,而是 「农夫山泉」。

2019 年至 2023 年间,东鹏特饮在东鹏饮料的整体营收中占比均超过 90%。

2024 年,东鹏特饮在整体营收中的占比首次降至 90% 以下,这是因为东鹏饮料寄以希望的第二增长曲线——电解质饮料 「东鹏补水啦」 异军突起。

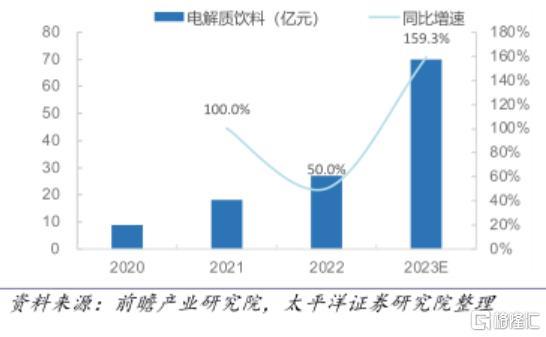

近年来,由于疫情公众健康意识逐渐提升,叠加流感频发,曾经位于市场边缘的电解质饮料逐渐爆发。

数据显示,2020 年电解质水市场规模仅 9 亿元,在运动饮料市场中渗透率不足 5%。2023 年,行业规模已经猛增至 70 亿元。

2023 年初,东鹏饮料推出电解质水 「补水啦」,抓住了市场扩容的尾巴,以 4 元 555ml、6 元 1L 的定价迅速切入市场,配合其覆盖 330 万家终端网点的渠道优势,迅速打开局面。

2024 年,东鹏补水啦全年销售额同比大增 280.37%,营收突破 15 亿元,市占率提升 5 个百分点至 6.7%,也成为了公司第二个十亿级单品。

但想要成为 「农夫山泉」,或许并没有那么简单。

尽管目前电解质水赛道持续扩容,2023 年规模约 70 亿元,但其体量对年营收超百亿的东鹏而言,拉动效应仍有限。

如果想要寻找第二增长极,东鹏特饮仍需在其他潜力赛道努力。

目前,东鹏饮料已经推出鹏友上茶、东鹏大咖生椰拿铁、海岛椰等产品,分别瞄准无糖茶饮、即饮咖啡以及椰汁赛道。

分赛道来看,无糖茶饮市场规模已超 80 亿,且 CR3 农夫山泉、三得利、东方树叶的市占率合计 55%,下沉市场及年轻群体仍存在渗透空间。

整个即饮茶市场规模已超千亿,在整个软饮市场中规模第三。

而即饮咖啡市场目前规模已达百亿,椰汁市场也为区域性品牌主导的分散格局,这些都给东鹏饮料带来了成长机遇。

但值得注意的是,这些市场格局虽还未彻底固化,头部品牌却也已经形成一定竞争壁垒,东鹏的转型仍旧承载一定压力。

那么东鹏饮料到底能否成功晋级呢?

关于这一点,对于东鹏饮料的最大的质疑之一,来源于东鹏特饮研发投入的相对低下。

2024 年年报显示,公司研发费用 0.63 亿元,占总营收占比仅 0.4%,较去年下降了 0.08 个百分点。

从规模还是占比来看,东鹏饮料的研发占比均低于其他饮料巨头,如农夫山泉。2023 年,农夫山泉研发投入为 3.49 亿元,研发营收比达到 0.8%。

但尽管如此,不论是农夫山泉还是东鹏特饮,都并非重研发的企业。

对于百亿规模之上的企业,想要再造增长引擎,考验的不仅是渠道与成本控制能力,更是对消费需求变迁的敏锐捕捉与快速响应。

而这,正是东鹏饮料的强项。

回顾东鹏饮料的发家路,东鹏饮料的成功就来自于对于市场需求的敏锐捕捉。

最开始,东鹏饮料董事长林木勤仅仅是红牛的代工厂之一的厂长,然而随着订单逐渐转移,林木勤接手了深圳市豆奶饮料厂。

后来,东鹏特饮迅速靠着模仿红牛,打响了自己的品牌。

从产品上,东鹏特饮基本复制了红牛的配方,就连 「累了困了,喝东鹏特饮」 这句口号,都来自于红牛曾经豪掷 2 亿元打造的 「渴了喝红牛,困了累了更要喝红牛」。

然而,从设计到定位,东鹏特饮都敏锐捕捉到了司机、工人等的需求。

相比红牛将目标用户定位都市白领进行的铁罐包装和较高定价,东鹏特饮不仅单价较低,具有一定性价比,还照顾到了蓝领工人、司机、新蓝领人群如外卖员、快递员的需求,设计了瓶装+「防尘盖」 包装细节,导致东鹏特饮 500ml 金瓶大获成功。

而 「补水啦」 的成功,则印证了东鹏饮料终端网点的能量。2023 年年初,「补水啦」 正式推出,一年内,「补水啦」 网点开发已达 130 万个。

对于潮流趋势的快速捕捉和迅速响应,正是过往东鹏特饮的成功秘诀,而这也将成为百亿规模后,东鹏饮料朝着平台化公司前进的动力。

03 结语

目前,东鹏饮料已在印度尼西亚和越南设立子公司,正在海南建设的生产基地也将成为东鹏直指东南亚的出口枢纽。

截至 2024 年末,东鹏饮料产品已成功出口至越南、马来西亚、美国等 25 个国家和地区。

结合印度和东南亚的相关数据估算,东鹏饮料通过出海或将实现 136-213 亿元销售额,超越 2024 年全年的营收,相当于在海外再造一个东鹏饮料。

如果出海目标完成,东鹏饮料的营收或将再上一个台阶。

从估值角度看,当前东鹏饮料的 PE 为 35.43 倍,略高于食品饮料行业 28 倍 PE 的估值,但已经处于公司 21 年上市以来较低的水平。

过往三年,东鹏饮料净利润年均增速达到 55%,持续高增长逐渐消化估值,加之在电解质水及其他赛道上的持续发展,这个估值也相对合理。

因此,尽管短期震荡,长期来看,东鹏特饮的潜力仍旧无穷。

但在股东持续减持传达出的信号之下,也要对此保持谨慎。