尽管上周美股已经遭遇了两天大跌,但预警之声仍远未解除。

当地时间 4 月 5 日,资深市场评论员、CNBC 主持人 Jim Cramer 发出严厉警告,他认为市场可能重演 1987 年 「黑色星期一」。

4 月 7 日下午,美股科技股盘前一度大跌,特斯拉、英伟达跌超 10%,美光科技跌近 10%,苹果跌超 7%。

回顾上周五 (4 月 4 日),标普 500 指数大跌近 6%,创 2020 年 3 月 16 日以来最大单日跌幅,较 2 月份创下的历史高点跌去 17%;道琼斯指数重挫 5.5%,为 2020 年 6 月 11 日以来最大单日跌幅;纳斯达克综合指数下跌 5.82%,较去年 12 月历史高点累计下跌超 20%,正式进入技术性熊市。

尽管经历两日大跌,美股估值依然被大幅高估。

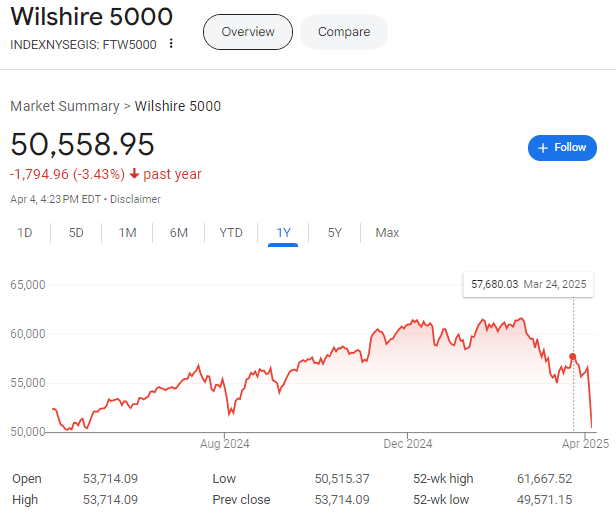

《每日经济新闻》 记者 (下称每经记者) 计算发现,截至目前,沃伦·巴菲特提出的衡量股市估值的参考指标——「巴菲特指标」(The Buffett Indicator) 达到 170%,高出历史趋势线 34.5 个百分点。

一般而言,若 「巴菲特指标」 小于 50%,代表股市被严重低估;位于 75% 至 90% 之间代表估值较为合理;超过 115% 则是被严重高估。

4 月 7 日,瑞银发表最新观点,将美股从 「具吸引力」 下调至 「中性」。瑞银财富管理全球首席投资总监 Mark Haefele 在发给每经记者的最新报告中称,如果特朗普在未来三到六个月内未采取积极措施降低关税,美国经济将显著衰退,股市也将显著下跌。

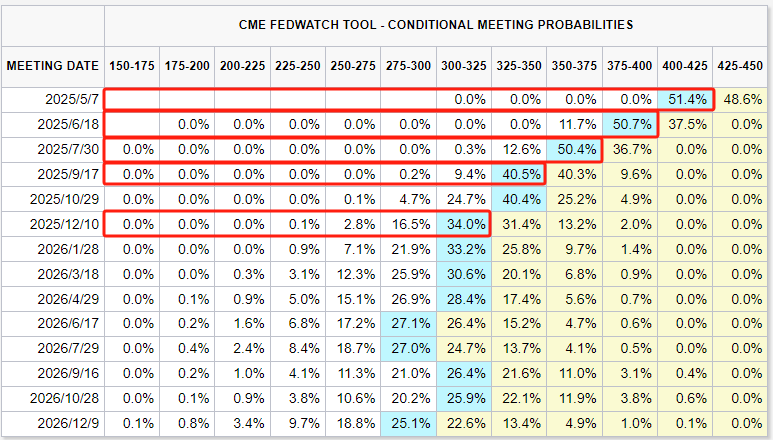

面对市场巨震,美联储主席鲍威尔上周称不急于降息,但市场已经大幅上调了美联储年内的降息次数预期:交易员已经将年内降息次数预期从关税政策宣布前的 3 次上调至 5 次,并将下次降息从 6 月提前至了 5 月。

当地时间 4 月 6 日,高盛发布了一篇题为 《美国经济:衰退倒计时》 的报告,高盛宣布将美国 2025 年四季度 GDP 增长预测从之前的 1.0% 下调至仅 0.5%,将未来 12 个月美国经济陷入衰退的概率从此前的 35% 大幅提升至 45%。

而就在上周一,高盛才刚刚将未来 12 个月美国经济衰退的概率从此前的 20% 大幅提升至 35%。报告称,美国总统特朗普 4 月 2 日宣布的 「对等关税」 政策,导致金融条件出现急剧收紧,对美国经济增长构成了下行压力。

知名评论员警告:

1987 年 「黑色星期一」 或重演

当地时间 4 月 5 日,资深市场评论员、CNBC 主持人 Jim Cramer 发出预警,称如果特朗普不尝试与遵守规则的国家和公司和解,那么 「1987 年的情景……极有可能重演」。

Jim Cramer 所说的 「黑色星期一」 发生在 1987 年 10 月 19 日。

当天,道琼斯工业平均指数大跌 22.6%,创下历史上最严重的单日跌幅。

即便经历连续两天的大跌,美股估值依然被大幅高估。

每经记者计算发现,截至目前,沃伦·巴菲特提出的衡量股市估值的参考指标——「巴菲特指标」(The Buffett Indicator) 达到 170%,高出历史趋势线 34.5 个百分点。

「巴菲特指标」 衡量美股市值 (基于威尔希尔 5000 指数) 与美国 GDP 之比。目前,威尔希尔 5000 指数为 50558.95 美元,对应的美股总市值为 50.559 万亿美元,而美国最新的年化 GDP 为 29.724 万亿美元。

一般而言,若 「巴菲特指标」 小于 50%,代表股市被严重低估;位于 75% 至 90% 之间代表估值较为合理;超过 115% 则是被严重高估。

此外,美国媒体 CNBC 关注今日美股发生熔断的可能性。

在常规交易时段 (美国东部时间上午 9 点 30 分至下午 4 点),若标普 500 指数跌幅触发 「熔断机制」,全市场股票交易将暂停。该机制根据基准指数日内跌幅分三级执行:

一级熔断:标普 500 指数日内跌幅达 7%。若发生在下午 3 点 25 分前,交易暂停 15 分钟;之后触发则继续交易,除非触及三级熔断。

二级熔断:标普 500 指数日内跌幅达 13%。触发时间规则与一级相同,暂停交易 15 分钟。

三级熔断:标普 500 指数日内跌幅达 20%。无论何时触发,交易将暂停至当日收盘。

每经记者梳理发现,标普 500 指数上周五收于 5074.08 点,周一达到以下阈值则会触发熔断:

一级熔断:4718.89 点;

二级熔断:4414.45 点;

三级熔断:4059.26 点。

瑞银:将美股从 「具吸引力」

下调至 「中性」

4 月 7 日,瑞银财富管理全球首席投资总监 Mark Haefele 在发给每经记者的最新报告中称,如果特朗普在未来三到六个月内未采取积极措施降低关税,美国经济将显著衰退,股市也将显著下跌。

Mark Haefele 称,鉴于企业盈利前景转差,关税持续存在不确定性,以及市场波动可能持久,瑞银将美股从 「具吸引力」 下调至 「中性」。同时,将美国科技板块、人工智能股票从 「最具吸引力」 下调至 「具吸引力」。

「关税提高和经济增长放缓下,美国企业盈利或将承压,股票风险溢价可能会保持在高位。」 瑞银 Mark Haefele 表示,「或许有人会认为关税利空已被计入,但我们认为中短期内风险仍在。」

自最新关税宣布以来,美元明显走软。单独来看,关税对美元有利,而且传统上美元也会在避险情绪上升时走高。然而,对墨西哥和加拿大的关税低于预期,市场对美国经济增长和利率预期的下调幅度高于其他地区,投资者开始计入贸易伙伴的潜在反制措施,以及政治不确定性使得更多资金寻求美元以外的资产分散配置,这些因素将削弱美元的避险需求。倘若增长前景下行风险加剧,伴随着美联储降息幅度超过预期,美元可能长期走疲。

关于金价,瑞银 Mark Haefele 认为,金价年底或将来到 3200 美元/盎司。若关税维持时间较预期更久,金价还可能进一步上涨。

美联储会救市吗?

市场押注年内降息从 3 次提至 5 次

瑞银认为,美国全年 GDP 增长预计将减缓至 1% 以下,甚至可能在年内出现衰退。

在通胀方面,瑞银估计,关税政策可能使美国 CPI 在年底前上升约 2 个百分点。尽管通胀上升或将增添美联储决策的复杂性,但经济增长大幅放缓和劳动力市场可能疲软,意味着美联储仍有望在 2025 年余下时间内降息 75~100 个基点。

美联储主席鲍威尔在上周五的讲话中也承认,关税政策可能会使美联储政策变得困难。他表示,「虽然关税极有可能导致通胀暂时上升,但其影响可能更加持久。」 不过,鲍威尔重申美联储不急于调整利率。

然而,芝商所 「美联储观察」 工具显示,截至发稿,交易员已将美联储年内降息次数的押注从关税政策颁布前的 3 次上调为 5 次,并将原本 6 月份的降息预期提前到了 5 月份。

图片来源:芝商所

(声明:文章内容和数据仅供参考,不构成投资建议。投资者据此操作,风险自担。)