左陷资产冻结,右遇改组董事会未果。

作者 | 武丽娟

编辑丨高岩

来源 | 野马财经

被誉为 「最会说脱口秀的投资人」 的梅花创投吴世春,最近 「内忧外患」。

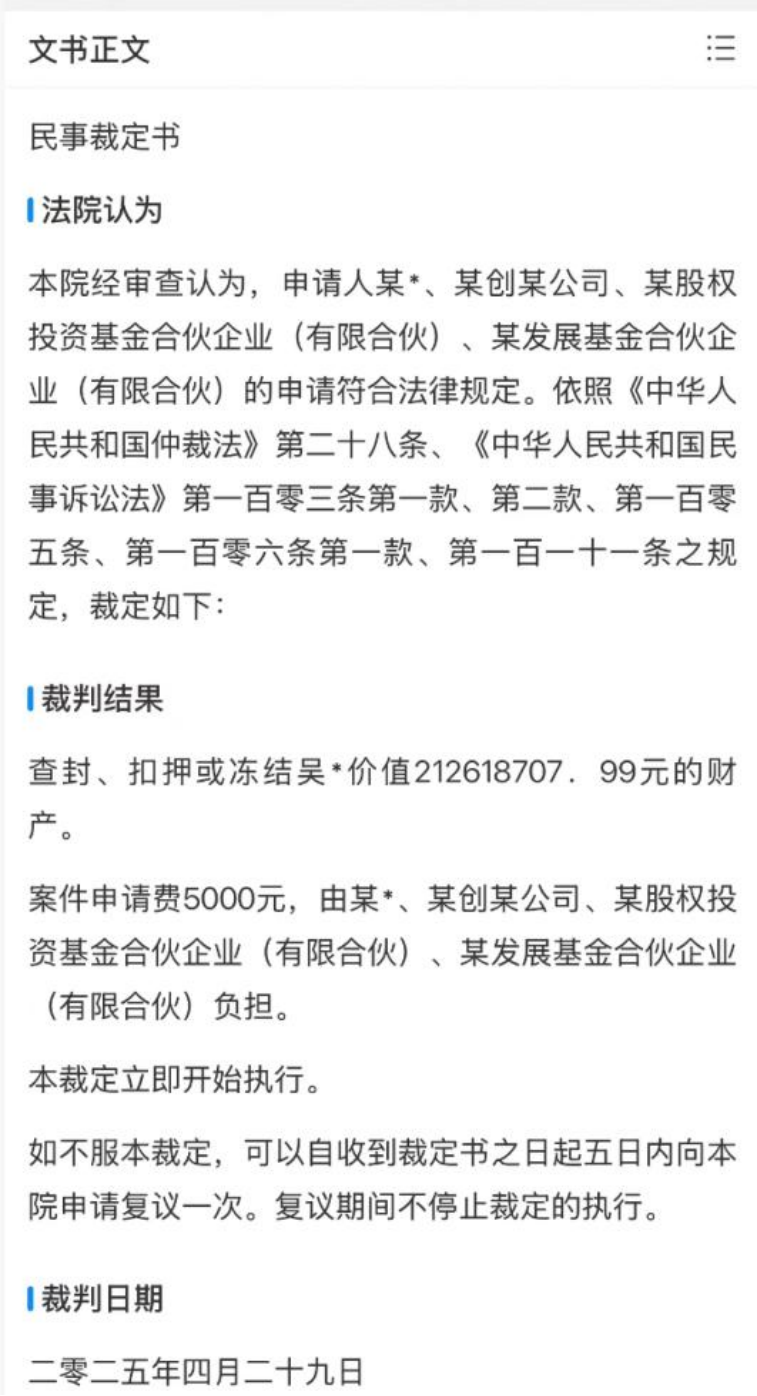

近日,北京市第一中级人民法院裁定,吴世春旗下超 2 亿元的资产遭到查封、扣押或冻结。

就在前不久,吴世春作为实际控制人掌舵的 ST 路通 (300555.SZ) 收到关注函:深交所要求说明董事会是否不当限制股东权利。

这源于吴世春要罢免 3 名董事并改组董事会,结果提请召开股东大会的提案被 ST 路通董事会否决。ST 路通监事会于 6 月 8 日审议通过提案股东提请召开临时股东会的议案,并决定于 6 月 27 日召开临时股东会审议相关议案。但 ST 路通未及时披露监事会决议及股东会通知,因此收到了监管函。

3 月份,吴世春以 1.5 亿元,通过拍卖拿下 ST 路通 7.44% 的股权,锁定该公司第一大股东;而在 1 月,吴世春还通过旗下公司以 2.3 亿元,晋升梦洁股份 (002397.SZ) 第二大股东。

此前,吴世春长期征战一级市场,投资风格以 「快稳准」 著称,被誉为投资界的 「快狼」、有互联网时代的 「人脉王」,创业者的 「引路人」 之称。

由吴世春 2014 年创立的梅花创投则是国内最活跃的早期投资机构之一,代表投资案例包括大掌门、趣店、理想汽车、小牛电动、致尚科技、悦安新材、赤子城等。

投资版图扩大的同时,背后也呈现出投资方、股东、管理层多方利益的拉扯。如今,吴世春正陷入一场资产被冻结与上市公司控制权争夺的双重风暴中。

吴世春 4 家企业股权被冻结

本人回应:正在和解

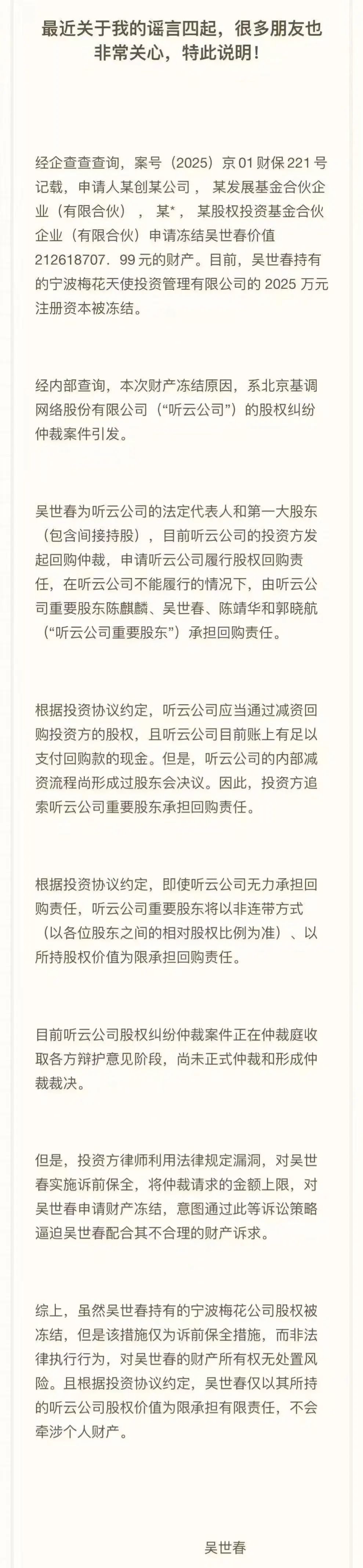

根据裁判文书网近日公开的信息显示,国内知名创业投资人、梅花创投创始合伙人吴世春,被北京某法院裁定冻结其名下价值超 2 亿元的资产。

来源:裁判文书网

天眼查风险信息显示,2025 年 5 月 9 日至 20 日期间,吴世春所持多家企业股权被陆续冻结,股权所在企业分别为宁波梅花天使投资管理有限公司、共青城青云数科投资合伙企业 (有限合伙)、赣州梅岭春来股权投资合伙企业 (有限合伙)、珠海梅花心力股权投资合伙企业 (有限合伙),冻结股权数额分别为 2025 万人民币、5000 万人民币、7499 万人民币,冻结期限均为三年。其中,宁波梅花天使投资管理有限公司、共青城青云数科投资合伙企业分别被冻结股权数额 2025 万元、3000 万元。

申请冻结吴世春股权的申请人身份没有完全公开,但法律文书中标注的原告为 「某股权投资企业」,申请人包括某创某公司、某发展基金合伙企业 (有限合伙)、某* 以及某股权投资基金合伙企业 (有限合伙)。

目前该纠纷仲裁案件正在仲裁庭收取各方辩护意见阶段,尚未正式仲裁和形成仲裁裁决。吴世春则向公众回应,「正在和解,解除冻结。」

谁冻结了创投大佬的 2 亿资产?

对于 「2 亿资产冻结纠纷」 这一事件,6 月 24 日,吴世春在微信朋友圈回应说明中称:「投资方律师利用法律规定漏洞,对吴世春实施诉前保全,将仲裁请求的金额上限,对吴世春申请财产冻结,意图通过此等诉讼策略逼迫吴世春配合其不合理的财产诉求。」

同时他还表示,这次资产冻结对于梅花创投的投资决策不会造成任何影响。

从吴世春的声明中得知,本次财产冻结,主要源于北京基调网络股份有限公司 (简称 「听云公司」) 的股权纠纷仲裁案件。

天眼查 APP 信息显示,听云隶属于北京基调网络股份有限公司,该公司成立于 2007 年 3 月,法定代表人为吴世春。听云是国内首家专注于应用性能管理的企业,2010 年首次推出 RTMP 流媒体监测。核心产品包括听云 Network、听云 App 和听云 Server。2015 年,公司在新三板上市,又于 2018 年 8 月终止股票挂牌。

听云 《招股书》 显示,2010 年 6 月,吴世春就通过股权转让的方式持有了听云 11% 的股份,距离他创立梅花创投还早了 4 年。在递表前吴世春又于 2013 年、2014 年受让了公司股份,合计持股 13.74%。

来源:天眼查

据天眼查信息,2020 年 9 月 7 日,听云完成 4 亿元人民币 C 轮融资,投资方包括中金锋泰基金、梅花创投、汇添富、广发乾和、沣源资本。在 2021 年的 Pre-IPO 轮融资中,有中金公司、沣源资本等 8 家机构。结合前述仲裁申请人名字看,上海国鑫创投创业投资有限公司、中国互联网投资基金 (简称 「中投网」)、中信资本控股有限公司与申请人名字很相似。

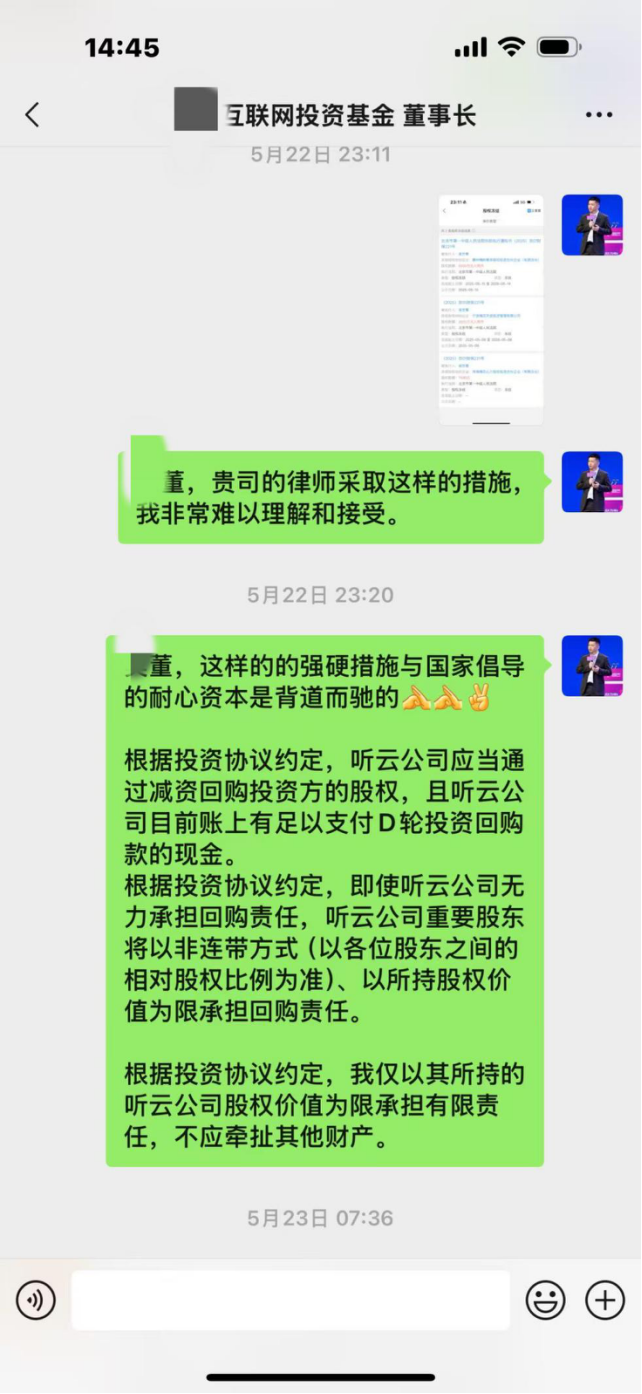

吴世春本人也与中国互联网投资基金的董事长进行过沟通,吴世春称,根据投资协议约定,听云公司应当通过减资回购投资方的股权,且听云公目前账上有足以支付 D 轮投资回购款的现金。根据投资协议约定 即使听云公司无力承担回购责任,听云公司重要股东将以非连带方式 (以各位股东之间的相对股权比例为准) 以所持股权价值为限承担回购责任。因此,他认为不应牵扯自己的其他财产。

目前听云公司的股东名单中包括了南京华映中小企业发展基金合伙企业、青岛凯联瞰宏股权投资合伙企业等十几家投资机构。

从业绩表现来看,听云公司持续处于亏损中。2015 年至 2018 年第一季度,听云公司营收分别为 0.72 亿元、1.38 亿元、1.44 亿元和 0.4 亿元,分别同比增长 28%、88.93%、3.87% 和 62.73%;但是公司利润没有好转,同期,归母净利润分别为-0.21 亿元、-0.09 亿元、-0.63 亿元和-0.03 亿元。由于听云在 C 轮融资后未能重新登陆资本市场,投资者退出受阻,可能因此触发了投资协议中的回购条款,导致投资方发起仲裁,要求听云公司履行股权回购责任。

不过,吴世春在回应中特别说明:「投资方律师利用法律规定漏洞,对吴世春实施诉前保全,将仲裁请求的金额上限,对吴世春申请财产冻结,意图通过此等诉讼策略逼迫吴世春配合其不合理的财产诉求。」

「综上,虽然吴世春持有的宁波梅花公司股权被冻结,但是该措施仅为诉前保全措施,而非法律执行行为,对吴世春的财产所有权无处置风险。且根据投资协议约定,吴世春仅以其所持的听云公司股权价值为限承担有限责任,不会牵涉个人财产。」

作为创投圈的明星投资人,吴世春的投资哲学是,在不确定性中寻找 「确定性切口」,用长期主义对冲短期波动。2014 年创办梅花创投以前,吴世春是连续创业者,被称为 「最懂创业者」 的天使投资人。曾投资大掌门创造了 1500 倍回报;投资趣店也获得了超过 1000 倍回报。

官网信息显示,梅花创投管理约 100 亿元人民币基金和 1 亿美元基金,已携手 13 家企业完成上市。据腾讯新闻 「深网」 报道,2024 年,梅花创投投资 40 多家企业,共计投入约 17 亿,大部分投资聚焦在硬科技和新质生产力上面,包括低空经济、AI、商业航天、半导体上下游、机器人公司等。

吴世春还表示,2025 年梅花创投至少要投 50 家企业,投出将近 30 亿资金,加大对 AI 应用公司的投资,像机器人这种备受关注的领域。

洗牌董事会遇阻

控制权争夺博弈持续

吴世春在着力一级市场的同时,也在不断夯实二级市场的大本营。

3 月份,梅花创投吴世春以 1.5 亿元,通过拍卖拿下 ST 路通 7.44% 的股权,锁定该公司第一大股东。

ST 路通,即无锡路通视信网络股份有限公司,成立于 2007 年,总部位于江苏无锡,2016 年于深交所创业板上市,是一家专注于通信设备和智慧物联应用的高科技企业,核心业务包括网络通信设备、智慧物联应用,以及 AI 软件开发、人工智能等新兴技术拓展。

5 月 26 日,ST 路通的股东吴世春、顾纪明和尹冠民以书面形式向公司董事会发出提请召开临时股东大会的函。主要提请罢免邱京卫、付新悦和王晓芳的董事职务,并选举吴世春、高翔和于涛为董事。

目前 ST 路通总计有 5 名董事,分别是邱京卫、付新悦、王晓芳、黄远征和汤四新。其中,邱京卫为董事长,黄远征和汤四新为独立董事。吴世春、顾纪明和尹冠民三人分别持有公司 7.46%、2.21% 和 1.05%(合计持有 10.72%) 的股份。目前,吴世春系 ST 路通的第一大股东。

据 ST 路通公告,吴世春等人提出的罢免理由为,由于华晟云城及其关联方债务问题,华晟云城持有的 ST 路通股份持续被动减持,目前已不再直接持有 ST 路通股份,认定其提名的董事不适合继续担任董事。

对此,北京德恒律师事务所合伙人、律师吴昕栋表示,《公司法》 等法律法规并未规定提名人持股情况发生变化就必然导致其提名的董事不适合继续担任董事。董事的任职与罢免主要依据其是否存在违法违规、违反公司章程、损害公司利益等法定情形,而不是单纯基于提名股东的持股变化。不过,无股权却掌控董事会关键席位,对公司治理的影响具有两面性:一方面,若董事凭借专业能力和经验任职,能为公司提供客观专业的决策支持,独立监督管理层,维护公司整体利益。但另一方面,无股权关联可能导致董事与股东利益不一致,决策时对公司业绩和股东回报关注度不足,易引发公司控制权争夺,还可能因缺乏股东支持,在战略实施时面临资源调配难题,同时存在信息获取不足影响决策质量的风险。

关注函称,ST 路通监事会于 6 月 8 日审议通过提案股东提请召开临时股东会的议案,并决定于 6 月 27 日召开临时股东会审议相关议案。另有相关股东向董事会提交临时提案,要求在 6 月 30 日召开的 2024 年年度股东会上增加罢免现任董事的提案,同样被董事会拒绝提交审议。

但 ST 路通未及时披露前述监事会决议公告,亦未披露临时股东会通知。

前期,深交所创业板公司管理部已通过约谈、函询等方式对董事罢免相关事项表示关注,督促 ST 路通应当依法合规履行信息披露义务,保障股东合法权利。深交所要求其在 6 月 24 日前说明情况。目前,未见上市公司最新相关公告,ST 路通董秘办相关人员则称,已将回复函提交至江苏证监局。

吴昕栋律师表示,根据 《深圳证券交易所创业板股票上市规则》,上市公司需及时履行信息披露义务,对监管问询应在规定时限内合规回复,若 ST 路通未在规定时间前回应深交所关注函,已涉嫌违反信息披露及时性原则。从监管实践看,此类情形可能被认定为信披违规,深交所后续或采取包括发出监管函、约见谈话等进一步采取自律监管措施或者实施纪律处分。

对于股权较为分散的上市公司,获得半数以上董事会席位,对获得上市公司控制权至关重要。吴世春一派后续是否还会发起进攻,控制权争夺博弈或许还将持续。

除了董事会内斗,从近年业绩来看,ST 路通表现难言乐观。

来源:Wind

ST 路通已经连亏四年,2021 年-2024 年净利润分别亏损 0.15 亿元、0.18 亿元、0.37 亿元、0.57 亿元。2025 年一季度,公司营收 2946 万元,同比下降 29.84%;净利润亏损 435 万元,同比下降 6.81%。

第一季度,ST 路通的销售费用、管理费用、财务费用占比显著上升,总和占总营收的比例达到 35.06%,较去年同期增加了 70.14%。这表明公司在控制费用方面面临较大压力。

公司在 2024 年度报告中提到,受业务结构调整的影响,整体营业收入和毛利润同比减少。因市场需求的阶段性调整,广电运营商及行业客户在视频监控和应急广播等智慧应用业务上放缓了建设步伐,这对公司的整体项目销售造成了一定影响。

与 ST 路通类似,1 月份,执行事务合伙人为吴世春的青云数科,拿下二股东 10.65% 股份的梦洁股份,转让总价款为 2.3 亿元,「家纺第一股」 梦洁股份也属于小市值,近年业绩表现不佳,且大股东们交战正酣。

2021、2022 年,梦洁股份均出现亏损,2023 年、2024 年净利润分别为 0.23 亿元、0.24 亿元;2025 年一季度营收 3.3 亿元,同比下滑 19.22%;净利润 969 万元,同比增长 14.45%。

近年来,在境内外首次公开募股 (IPO) 通道收窄、复杂多变的国际形势与经济环境下,VC/PE(风险投资与私募股权投资) 机构退出充满挑战。

创投机构通过控股上市公司注入优质资产,或成为未来创投退出的新路径之一。不过香颂资本董事沈萌也强调,获取上市公司的 「壳」 资源,以便将一级市场的优质项目装入上市公司,实现快速退出和资本增值。但机构投资的项目可能并非单一赛道,彼此之间不一定有互补性,所以这些项目如果都注入上市公司,相互之间可能缺乏合理性。

目前,吴世春资产被冻结一事引发股民热烈讨论。有投资者认为会一定程度上增加 ST 路通的风险点。

来源:股吧

吴昕栋律师认为,吴世春持有的梅花创投等公司股权被因诉前财产保全被法院冻结,根据公开信息,吴世春系被执行人或债务人,但其持有的 ST 路通的股权尚未被纳入冻结范畴,但不排除投资人追加申请法院对该部分股权采取冻结措施,或者因吴世春相关案件被判承担支付责任,则在执行程序中,其持有的 ST 路通股权很有可能被法院冻结并拍卖、变卖以履行生效裁判文书。从市场层面,吴世春作为 ST 路通大股东,其个人信用事件可能引发投资者对公司治理稳定性的担忧,进而导致股价波动。