文章来源:天天财经

COMEX 黄金价格站上 4000 美元,年内涨幅超 50%,究竟反映哪些深层次的原因?黄金还能继续增持么?金价的暴涨将如何影响大类资产配置的逻辑?四季度资产配置的关键词将包含哪些?

01

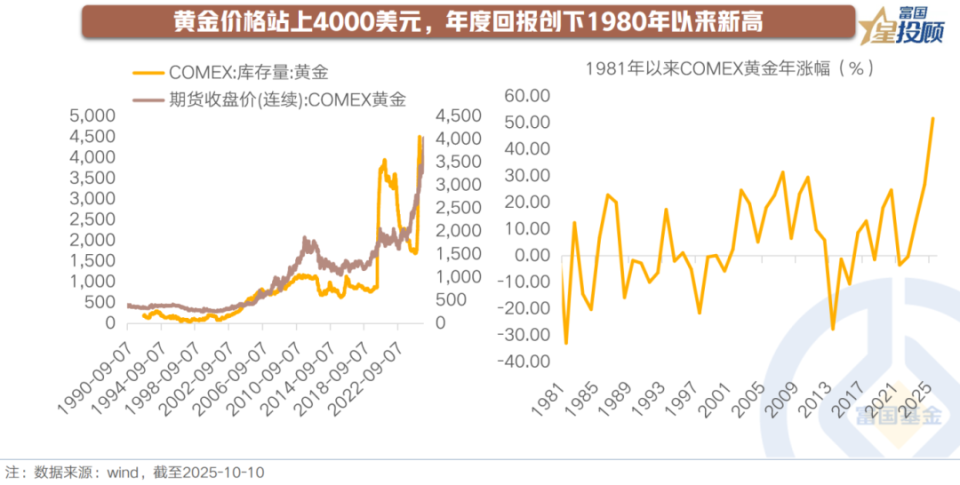

黄金价格站上 4000 美元,年度回报创下 1980 年以来新高

黄金,2025 年资产配置最显赫的存在!在央行购金、全球黄金 ETF 规模不断滚雪球的推动之下,COMEX 黄金价格上涨突破 4000 美元,截至 2025-10-10 年内涨幅超过 50%。如果从 1976 年以来的长周期来看,仅 1979 年单年涨幅 136.24%,2025 年以来的涨幅是唯二的存在。黄金价格的上涨,带来 「囤金热」 的出现,COMEX 黄金库存量同样创出历史新高,达到近 4000 万金盎司。

02

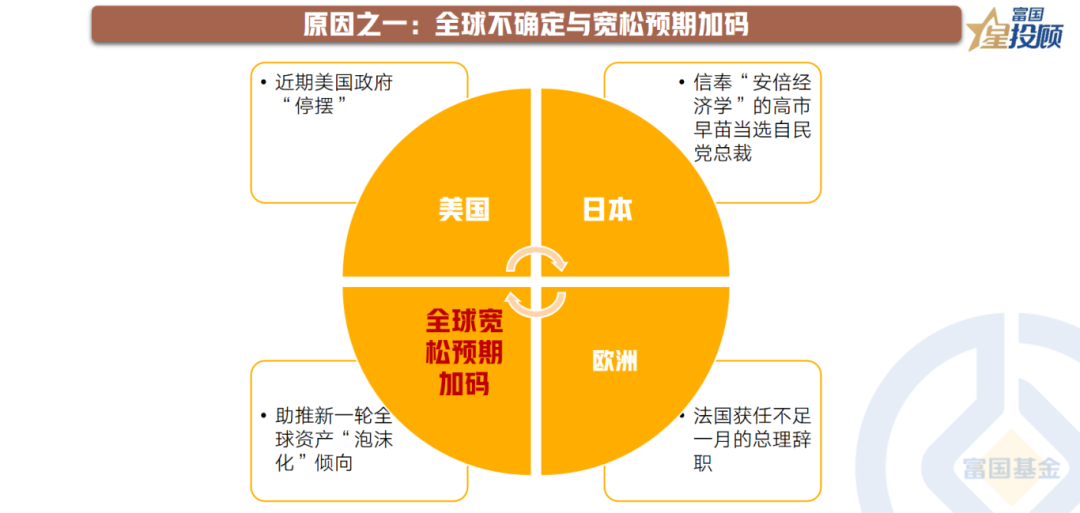

近忧:全球不确定与宽松预期加码

近期,美国政府停摆+关税升级、日本自民党选举爆冷、法国获任不足一个月的新总理辞职等事件,拉开了海外 「多事之秋」 的帷幕。这些看似孤立事件背后,共同的线索是全球政治极化、财政可持续性堪忧、宽松预期将进一步加码。其中,高市早苗是 「安倍路线」 的继承者,主张推动 「安倍经济学 2.0」,在财政政策立场上更为积极,在货币政策立场上更加鸽派。

03

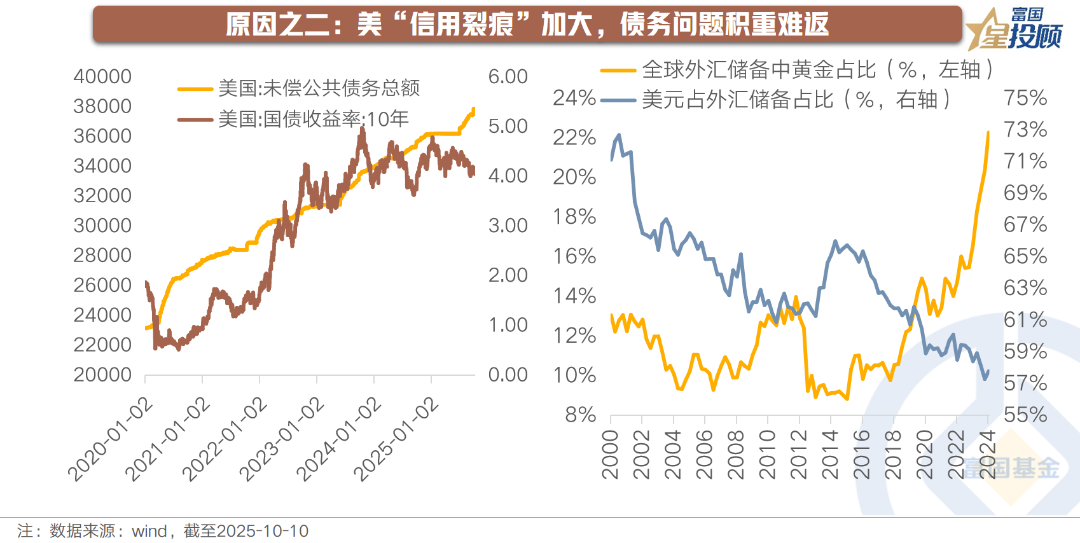

远因:美 「信用裂痕」 加大,债务问题积重难返

本轮黄金价格的上涨,更核心的动力在于美债务问题积重难返,「信用裂痕」 不断加大。截至 2025-10-09 美未偿还公共债务高达 37.88 万亿美元。在较高的利率水平之下,债务的扩张依然保持较高的水平,弱美元成为一种自然而然的状态。为此,各主权国家纷纷降低外汇储备中的美元头寸,增加黄金比例。

04

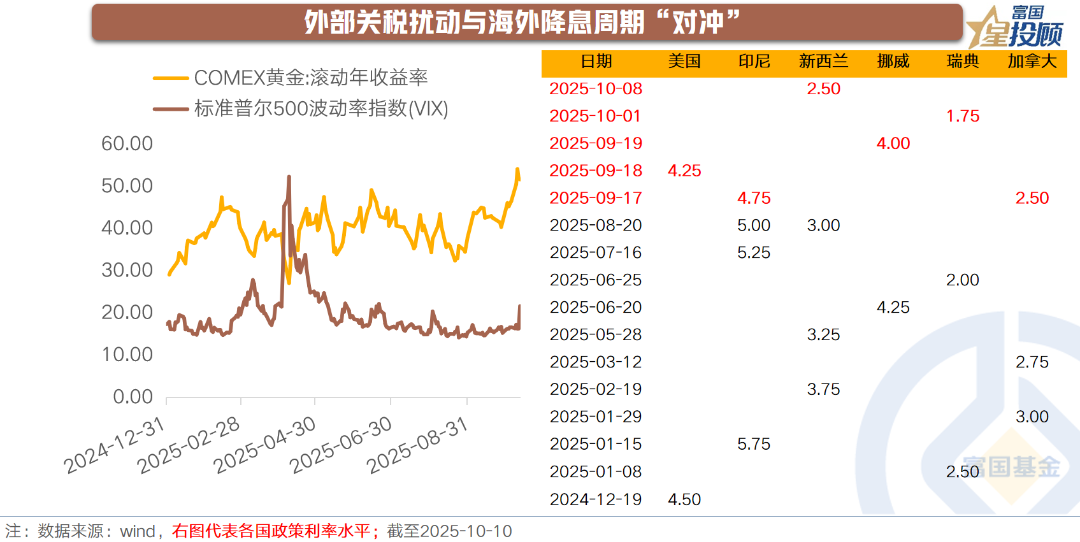

外部关税扰动与海外降息周期 「对冲」

从 2018 年以来三次关税风波经验来看,资本市场一般会先经历一次性的下跌冲击,再经历事件缓和带来的 「冲回」 和政策升温带来的 「对冲」。若仅以一次性下跌冲击来看,颇有一些 「狼来了」 喊多了的味道。近期美国政府停摆+关税升级,VIX 站上 20,但波动率放大幅度不及 4 月初。另一方面,9 月以来,包括美国、瑞典、加拿大等一系列西方国家降息,会使得关税冲击的影响被进一步对冲。

05

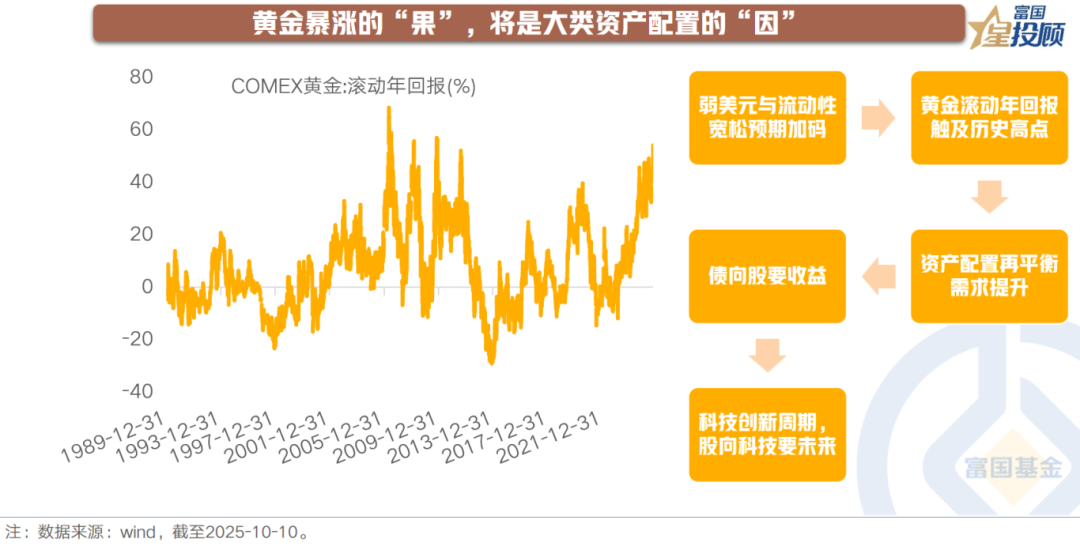

黄金暴涨的 「果」,大类资产将如何吞?

如果从滚动年回报率走势来看,黄金已经达到 51.66% 的水平,基本处于历史高位;滚动年回报率继续上行的挑战较大,边际回落的趋势性力量相对更强一些。尽管这并不意味着持有黄金的年滚动回报率会转负,但客观上黄金与很多资产的比价已趋于极值。叠加弱美元与全球宽松预期加码,或进一步触发资产配置再平衡的需求提升。结果可能是,稳健投资需要 「债向股要收益」,不断增加对于股票资产的配置;股票投资则在低增长、高流动性的背景下,进一步向科技要未来。

06

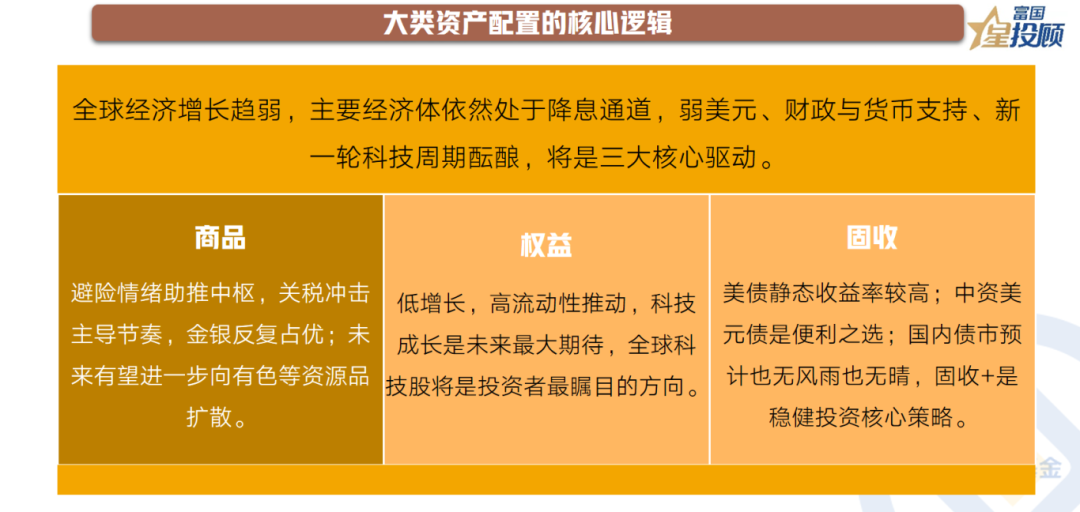

大类资产配置的核心逻辑

全球经济增长趋弱,主要经济体依然处于降息通道,弱美元、财政与货币支持、新一轮科技周期酝酿,将是三大核心驱动。在此背景下,新一轮资产 「泡沫化」 倾向或已在路上。商品市场资源品价格值得进一步期待,金银的强势有望向铜等更广泛的有色品种扩散;权益市场在低增长、高流动性推动下,科技成长将是走出低增长、享受估值溢价确定性最高的方向;国内固收市场则受低利率羁绊,预计也无风雨也无晴,固收+是稳健投资核心策略。

07

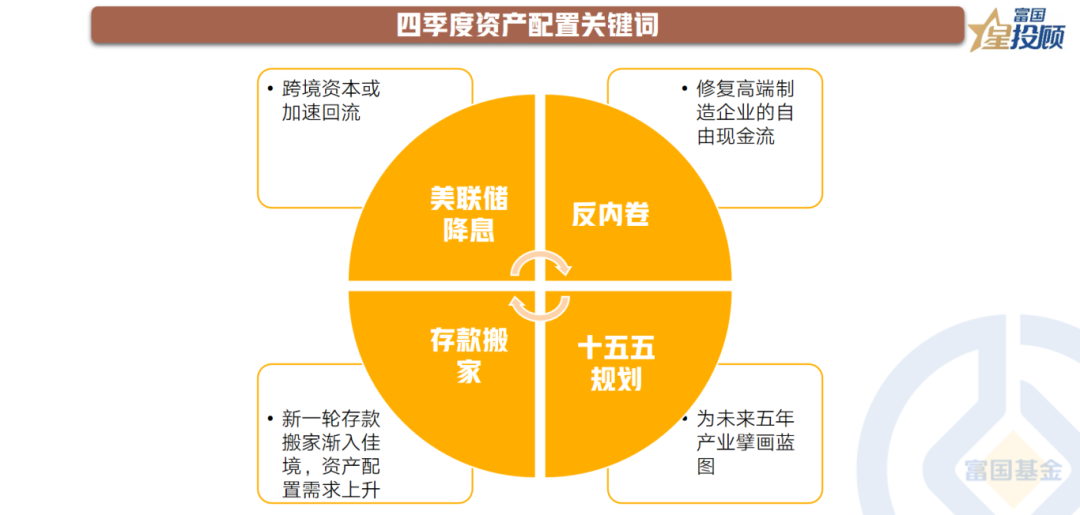

四季度资产配置关键词

(1) 美联储降息将是四季度讨论的高频词,或将加速跨境资本回流;(2) 反内卷,四季度关注或有所升温,将导致高端制造业的盈利进一步改善;(3) 十五五规划,一方面擘画未来五年产业发展蓝图,另一方面提供风险偏好提高的契机;(4) 存款搬家,「已来」,但未来会 「更来」,促使大类资产配置的需求进一步释放。

08

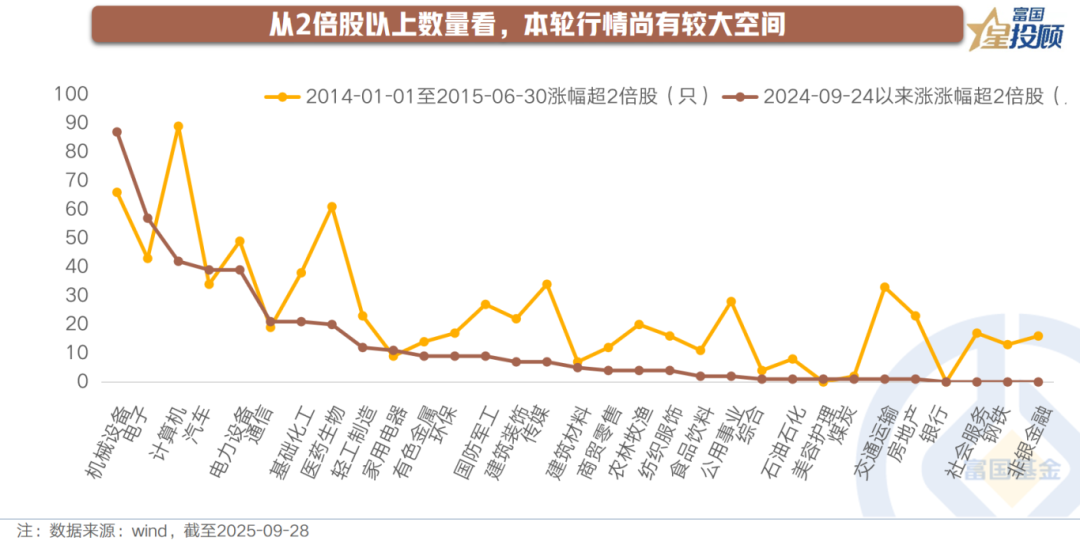

两倍股数量远不及上轮牛市

每一轮牛市的出现,除了产业逻辑、流动性配合外,一个直观的表象就是看 「两倍股」 的数量。2014 年初至 2015 年中,A 股涨幅超 2 倍股共 755 只,占 A 股的比约 29%;但去年 9.24 以来截至 2025-09-30,本轮 A 股涨幅超 2 倍的股票仅 417 只;从两倍股的行业分布来看,本轮行情仅机械设备、电子等个别行业超过 2014 年初至 2015 年中的那一轮牛市。以此为鉴,本轮 A 股行情尚有较大空间。

09

硬科技依然是加仓的重要方向

从科技股的投资周期来看,政策支出与产业周期出现,率先促使行业走出回升之路;随之而来的则是高景气之下,相关公司 ROE 快速提升,并引发投资胜境的出现,行业逐渐进入加速发展周期;但伴随着竞争加大,众多公司纷纷开启融资扩张之路;随之而来的则是行业的过剩与痛苦的出清过程。目前来看,由全球 AI 引爆的新一轮科技周期扩张,尚处于早周期的位置,在全球流动性的支持下,有望得到资本的进一步青睐。

(文章来源:富国基金)

(原标题:金价站上 4000 美元,反映什么样的资产配置逻辑?)

(责任编辑:66)