在很多论坛上,「假如中了 1000 万要怎么花」 是经久不衰的热门话题。何以解忧,唯有暴富。压力之下,人们当然要畅想美好未来。

不过,关于如何花钱,通常只有以下几种:买房买车、旅游消费、存钱买保险。不能苛责咱们普通人拿到钱就想花,有点钱就想存,在马斯洛需求层次那还在基座徘徊,肯定要先解决生存和安全问题。

但普通人若想要长久过上富足的生活,更应该早点从消费主义中挣脱开来;在努力之上,更要打开眼界,看到更多的理财方式及背后的运作机制。

举例来说,假如年初中了 1000 万,扣税到手 800 万,选择以下几种理财方式,至今会得到截然不同的结果:

| 投资资产 (800 万元) | 期间涨幅 (以资产计价货币) | 汇率影响 (对人民币) | 综合涨幅 (对人民币) | 期末市值 (万元) | 预计收益 (万元) |

|---|---|---|---|---|---|

| 希腊指数 (ATHEX) | 38.3% (欧元) | 11.02% | 53.70% | 1229.6 | 429.6 |

| 黄金 (Gold) | 23%(人民币) | 无 | 23.00% | 1011 | 211.1 |

| 越南指数 (VN-Index) | 28.1% (越南盾) | -5.66% | 20.85% | 966.8 | 166.8 |

| 中国指数 (沪深 300) | 13.7% (人民币) | 无 | 13.70% | 909.6 | 109.6 |

| 标普 500 (S&P 500) | 10% | -1.90% | 7.91% | 863.28 | 63.28 |

| 北上广一线房产 | -10% | 无 | -14.5%(买卖成本) | 684 | -116 |

出人意料的,除了黄金这样的避险类资产,今年涨势最好的竟然是曾经濒临破产的希腊股指,以及越南这样的东南亚小国的股指;相比之下,A 股沪深 300 表现稳定,曾经 「高高在上」 的美股标普 500 则落后在后方;而如果 「不小心」 接盘了北上广一线城市的房子,从年初至今房价少说也跌去 10%。

黄金和房产暂且不提,四国股指为何呈现不同走势?背后深层原因是什么?对普通人来说,了解这些,怎样能帮助未来的投资?

四种增长逻辑

其实,可以将这四国对应到投资者喜闻乐见的 4 种增长逻辑:

-

希腊——终极困境反转;

-

越南——高速增长+「下一个中国」 概念;

-

中国——新旧动能的史诗级切换;

-

美国——全球性的创新垄断。

1、希腊与越南:不同的增长逻辑

希腊和越南过去少有提及,这两国股指的增长确实有经济基本面的支撑。

2023 年,希腊被 《经济学人》 评为 「年度国家奖」,2025 年其 GDP 增长率将达到 2.3%,远高于欧元区平均水平 (欧盟委员会);2024 年越南 GDP 增速 7.1%,今年 GDP 增长目标为 8%,且推出了配套的强力财政和货币刺激政策。

具体来看,希腊就像个曾经濒临倒闭的工厂,曾经卖房卖地 (卖港口、出售铁路邮政等国资股份)、四处拉投资 (被迫接受欧盟和国际货币组织的多次救援),以至于被开玩笑说要出售 「雅典卫城来安抚债权人」。

随后是经典的 「自救」 环节,希腊从 2010 年起开启了艰难的机构性改革,实施了一系列经济、财政和金融部门改革。2022 年起,占希腊 GDP 的 20% 以上的旅游业复苏;黄金签证计划推动了房地产市场;希腊 500 家主要企业总资产增长了 8.15%。

内外因素作用下,希腊公共债务占 GDP 的比例从高峰期的 180% 下降至目前的约 150%,这是股市上涨的底层动力——债务危机的缓解。

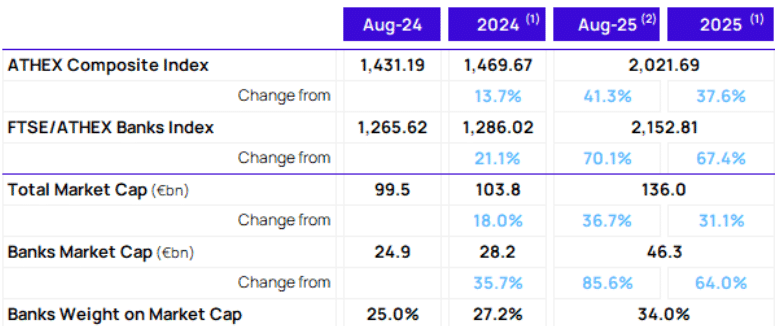

而希腊股指上涨的直接动力是银行板块。希腊银行体系逐步恢复,贷款组合不断增长,并带来高额股息。年中 ROTE 数据显示,希腊国家银行、比雷埃夫斯银行和阿尔法银行的盈利能力分别为 17.5%、14.1% 和 11.7%;派息率目标分别是 60%、50% 和 50% 左右。

而银行股在希腊股指中常年占比 20%~30%,今年银行股指上涨超 50%,达到十年来最高水平,这有力推动了市场整体上涨 (ASE)。

近期,泛欧交易所对雅典交易所运营商超 4.1 亿欧元的收购要约,更被广泛视为对希腊资本市场的信任投票。

受希腊增长故事的吸引,2025 年外国投资者的持股比例将达到创纪录的 68.5%,占总市值的 61.6%。

越南则呈现另一番景象。

从经济发展阶段来看,越南非常像 「20 年前的中国」:人均 GDP 约 4900 美元,城镇化率 45%;廉价的劳动力、繁忙的工厂、持续涌入的外资;未来几年 GDP 计划实现双位数增长。

富时罗素可能在 9 月将越南升级为 「次级新兴市场」,显然,全球资本在将其看作 「世界新工厂」,买入越南指数=投资 「越南制造」 的未来。

越南也在着力推动这样的前景落地。今年的关税战爆发后,越南是最早与美国达成协议的国家之一。

如果说越南股市上一轮牛市 (2020 年 4 月-2022 年 1 月暴涨 400%) 是 「越南制造」 崛起主题的 1.0 版本,可看成增长从 0 到 1 阶段;那么这轮就是 2.0 版本,对应增长的 1 到 10 阶段,也是资本最喜欢的高速成长期。

不过,虽然上涨的 「主题」 是越南制造崛起,但实际中,上涨的动力仍来自地产与银行。某种程度上,越南股市也像素级模仿了曾经的中国股市。

2、A 股与美股:结构调整与创新引领

至于如今的中国股市,与前两者极大不同的一点在于,流动性是最大推手,而非经济基本面。虽然下半年我国名义 GDP 仅 3.5%,出口也前高后低,但低息宽松、资产荒、股市赚钱效应让牛市有了持续的驱动力 (摩根大通)。

资本看重的是未来成长性,也即 「叙事先行」,这点在 A 股中表现明显,且正对应了我国经济新旧动能的切换。

今年 A 股沪深 300 指数表现比较平稳,惊艳的是科技板块,比如科创 50 指数涨幅超 20%,板块中翻倍股比比皆是,代表龙头股 「易中天」(新易盛、中际旭创和天孚通信) 短期最低都涨了超 5 倍。

这种板块表现与估值结构显示出,我国经济正在从依赖 「旧动能」——传统产业和投资驱动型增长,向 「新动能」——创新、高技术产业为代表的增长模式,发生深刻转变。「牛市不能没有科技,就像西方不能没有耶路撒冷。」

另外,A 股本轮的 「结构牛」 还与 2015 年的 「杠杆牛」 有个本质区别,本轮行情更注重 「真钱」(实打实的增量资金),并引导中长期资金入市。如果说过去 A 股本质上是一种 「化债」 工具,那未来的目标则是成为居民财富新载体。

最后,作为全球资本 「朝圣地」,美股仍是 「核心主流资产」,尤其是科技巨头,不仅撑起美股高利润,也位列全球最大几家资产管理机构持仓 TOP。

但今年美国资本市场流动性边际收紧,尤其对高成长、估值较高的科技股构成压力;随着经济复苏步入中后阶段,市场风险偏好也出现分化。对于科技股来说,存在业绩增速放缓以及高估值回调双重压力。

比如,AI 界扛把子英伟达股价在 8 月 29 日曾大幅 「跳水」,原因有 2 点:一是最新财报虽整体超预期,但数据中心业务收入小幅不及预期,同时对 Q3 营收的指引仅与华尔街共识持平,令市场对其增长动能放缓产生担忧;二是阿里巴巴正在测试自主 AI 芯片,进一步加深了投资者对市场竞争加剧的顾虑。

这些因素共同作用下,今年标普 500 与美股科技龙头股涨幅表现平平。

换句话说,美股的长期逻辑依然是全球创新的垄断平台,但短期节奏会受到利率环境、预期兑现和产业周期的扰动。

可以用一张表来反映 4 国资本市场的特征:

| 特征维度 | 希腊 | 越南 | 中国 | 美国 |

|---|---|---|---|---|

| 市场阶段 | 经济复苏与市场重建期 | 改革开放与高速成长期 | 制度化与国际化转型期 | 成熟创新引领期 |

| 核心驱动 | 债务危机后改革红利、欧盟资金支持、旅游业复苏 | 制造业转移、FDI 流入、制度改革、潜在的市场 | 宏观政策支持、经济结构转型 (新质生产力)、科技自主可控 | 科技创新 (AI)、全球资本回流、企业盈利 |

| 领涨板块 | 银行、消费 | 银行、房地产 | 分化显著:科技制造、高股息 | 科技巨头 |

| 板块逻辑 | 银行是国家经济的镜子,从 「破产边缘」 回到 「盈利机器」,估值迎来史诗级修复。 | 越南制造是引子,金融是经济的血液。城镇化推动地产繁荣。 | 新老动能切换。旧动能 (地产) 承压;新动能 (半导体) 被给予高估值;银行股分化。 | 科技是增长的引擎。巨头拥有全球市场和定价权、恐怖的盈利能力和现金流。其表现超越经济周期,成为全球资本配置的核心。 |

| 估值水平 | 从极低估值修复,但仍低于历史平均水平 | 市盈率约 15.2 倍,低于新兴市场平均的 16.1 倍 | A 股巴菲特指标约 84%,处于合理偏下区间 | 巴菲特指标达 182%,显著高于历史警戒线 |

| 资金流向 | 国际长期资本 (如挪威主权基金) 回流 | 外资明显净流入 (如 7 月净买入 4.11 亿美元) | 国家队托底,居民存款是生力军,北向资金波动加大 | 全球资金避险与增值双重选择,但市场集中度高 |

| 主要风险 | 经济复苏可持续性、对外部援助的依赖 | 全球经济潜在放缓可能构成拖累,美国关税政策的不确定性 | 经济修复基础尚需巩固,局部板块估值泡沫 | 高估值与市场集中度风险,经济 「温和下行」 压力 |

增长的背后

股市,作为国家经济的晴雨表,反映了背后深层次的经济机制。了解股市的表现,仅仅看表面波动是不够的,我们更应深入思考背后驱动股市运转的力量。

这就像一位聪明的旅行者,他不仅看天气预报 (股指波动),还需要洞察洋流的走向 (全球资本流动)、板块的运动 (经济周期的变动) 和生态系统的演化 (全球产业链的调整)。这些因素共同构成了市场的运行轨迹。

这么说有点抽象,如果跟着耐克球鞋的全球 「旅行」 来看,或许更为易懂。

耐克鞋类产能的 51% 来自越南 (Air Jordan 系列),14% 来自中国 (Flyknit 高端产品线),不过,即便是在越南的工厂,背后也少不了华利、裕元等中国代工厂的力量。

2025 年 4 月 2 日,美国宣布加征关税,越南指数立马 「跪」 下,两个交易日中暴跌逾 100 点,半数股票跌停,纺织服装板块跌幅近 20%。连同耐克股价也在 4 月 3 日大跌 14.44%,市值蒸发 138 亿美元。

所以越南率先 「服软」,换来股指企稳回升。

接下来,一双双耐克鞋从越南流水线被生产出来,装进集装箱,通过越南主要港口 (出于成本考虑更多用海运而非空运) 运送至全球。

欧洲、中东及非洲市场占耐克营收的约 1/4,越南发出的耐克鞋大部分直达荷兰鹿特丹这样的欧洲主要港口,但如果向东南欧或地中海沿岸次级市场配送时,则少不了要通过希腊比雷埃夫斯港进行中转分拨,而这正是被希腊国民经济和财政部部长誉为 「撬动希腊经济发展的杠杆」。

好玩的是,比港的背后是中国远洋海运集团。在希腊危机期间,中远海先是通过竞标获得比港两个集装箱码头的特许经营权,后又收购了整个港务局 67% 的股份。如今,比港已是东地中海最大的集装箱枢纽。

而在耐克鞋穿到消费者脚上后,一次全球资本循环完成。总结来看,越南获得制造利润,希腊获得渠道费,中国获得部分投资回报,而美国获得最多的品牌授权费,以及整个交易网络的血液完全是美元。

了解这些后,每个投资市场所可能面临的风险也就显现出来。

比如越南。

首先,越南经济的增长引擎 (制造业) 和其股指的核心构成 (本土银行地产) 存在 「错配」。历史上,越南为了推进改革,允许军队经商,官员甚至可以一定程度上贪污,这些精明的实权派垄断了房地产、银行、电信业和港口等印钞机行业,又苦又累的制造业当然入不了法眼。

如今越南制造业也面临挑战,在各种考虑因素下 (电力、劳动力成本),越来越多的企业也开始考虑越南以外的市场。

其次,越南股市有不好的 「前科」。在 「越南制造」1.0 时代,股市曾在不到两年内暴涨 400%,又在随后 11 个月里暴跌超 60%,直接腰斩。

最重要的是,如果越南无法完成产业升级,被一直卡在低端制造业上,资本看不到增长前景,就会带着利润退去。

以此类推,对于希腊要关注负债这个 「核心病灶是否被切除」;对 A 股,极致分化的行情让普通投资者难以应付,即便是好像出现了 ETF 这样的简单答案,但信心重建需要时间,而且如何从流动性牛市变成基本面牛市,更需要时间;对美股,研究已有很多,不再赘述。

普通人如何参与

对于普通投资者来说,跨境投资并非易事。

美国资本市场有很多跟踪的 ETF;想参与越南股市,可通过获批的 QDII 产品 (如天弘 QDII 越南股票基金) 参与;不过目前尚无纯希腊主题 ETF 在 A 股市场挂牌,只有部分基金公司发行跟踪欧洲或新兴市场的 QDII 产品,其中可能包含对希腊股票或 ETF 的配置。

美国、越南、希腊等市场的投资难度逐层递增,但通过 QDII 基金、港股通等渠道,普通投资者已能逐步参与全球市场。

然而,投资不同市场的关键,不仅是选择一个资产,而是理解背后不同的经济阶段和驱动模式。希腊的债务减轻与银行股的复苏;越南的制造业崛起与资本流入;中国的新动能转型与科技创新;美股的创新垄断与科技股估值波动。这些市场实际上是全球经济大循环中的一部分,它们相互联系、相互影响。

因此,掌握这些市场机制,有助于投资者在全球化的投资环境中作出更明智的决策,抓住合适的机会。

毕竟,智慧是运气的起点,无论是面对波诡云谲的全球市场,还是期待中那笔从天而降的 1000 万。

文章标题:这几个小国股市,正在暴打美股

文章链接:

阅读原文:这几个小国股市,正在暴打美股_虎嗅网