近日的市场如潮水般奔涌向前。

冲高回落之下,随之而来的是微妙的市场情绪,有人高喊 「牛市不言顶」,也有人担忧 「高处不胜寒」。

这轮行情的特殊性在于,结构性分化格外明显。即便仓位相同,有人仍陷在持仓滞胀的困局中,有人却已实现回本盈利,甚至手握颇为可观的浮盈。

这时问题便来了:

如果我们恰好是那个已经 「吃到肉」 的幸运儿,当下该如何判断是否该止盈?又该怎么止盈?

01 止盈本质:投资的底层逻辑

投资圈流传着一个经典的发问:

问:怎样才能在股市里赚到钱?

答:低买高卖。

问:那为什么大多数人做不到?

答:因为 「低」 的时候不敢买,「高」 的时候不想卖。

这种纠结,本质上源于对市场的不确定性和对未来的贪婪与恐惧。心理学上,这种现象被称为损失厌恶和处置效应。

但现实远比理论更为复杂。在这轮结构性牛市中,市场并非齐涨共跌,而是板块轮动、此起彼伏。

AI、创新药等板块可能已累积较为可观的涨幅,而消费、地产等板块仍在底部徘徊,这样的分化让投资者的抉择更为艰难。

过早止盈,可能错失后续行情;但不止盈,又担忧在轮动中坐了 「过山车」。毕竟,哪怕是真正的大牛市,行情也从来不是直线上升。

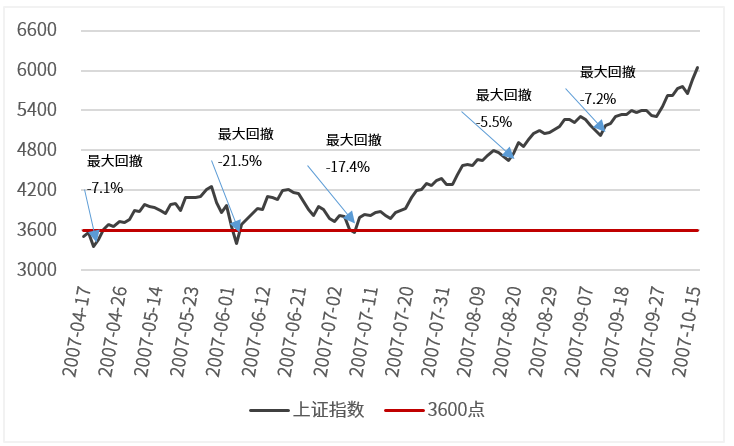

在 2007 年的牛市行情中,上证指数在 2007 年 4 月 17 日首次站上 3600 点后,经历了多次调整,其中 2 次超 5%、1 次超 15%、1 次超 20%。

2007年上证指数站上3600点后走势

数据来源:Wind,中信证券客群发展中心整理,历史数据不代表未来表现。

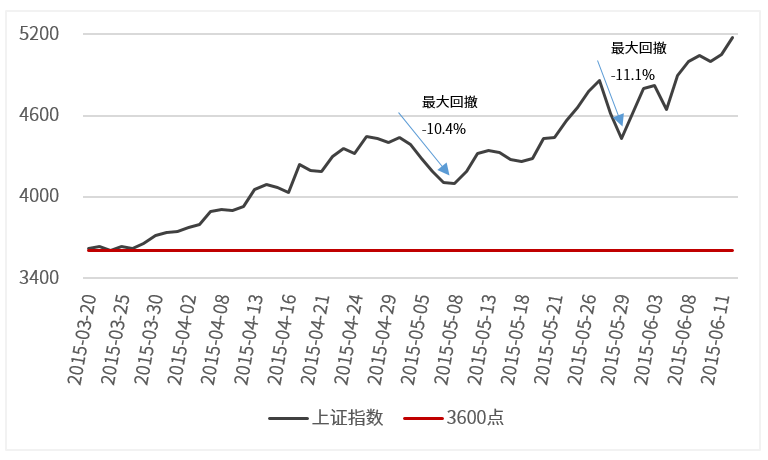

在 2015 年从 3600 点迈向 5178 点的牛市行情中,短短 58 个交易日内就出现过 2 次超 10% 的回撤。

2015年上证指数站上3600点后走势

数据来源:Wind,中信证券客群发展中心整理,历史数据不代表未来表现。

尽管调整之行情又能再创新高,但波动与震荡的痛感却是真实存在的。

从当下市场看,政策面支撑明确,稳增长政策延续性较强,市场的中长期逻辑并未改变。然而值得注意的是,在经历快速拉升后,市场短期已积累了一定风险,未来震荡幅度或将进一步扩大。

在这样结构性轮动的市场中,"赚过"与"赚到"之间存在着需要弥合的差距。这里的止盈并不等同于看空行情,而是在个人的阶段性获得感与持仓结构的分散化中捕捉一个平衡。

对于那些刚刚回本或即将回本的投资者而言,此刻的心情或许尤为复杂,既有失而复得的欣慰,又怀揣着对更高收益的期待。面对这种情况,理性的做法是客观评估持仓资产的估值水平和行业趋势。

当估值触及历史高位区间时,适当减仓或转向防御性资产是明智之选;反之,若估值仍处于合理区间,则不妨保持耐心。

对于那些已获可观收益,并且所处板块估值可能透支的投资者而言,量力而行地锁定部分利润,逐步兑现能力圈内的收益,或许是更为审慎的选择。

毕竟,投资的真谛不在于追求极致,而在于把握属于自己的确定性机会。

02 合理策略:科学止盈的方法论

既然市场波动不可避免,那么如何制定合理的止盈策略?

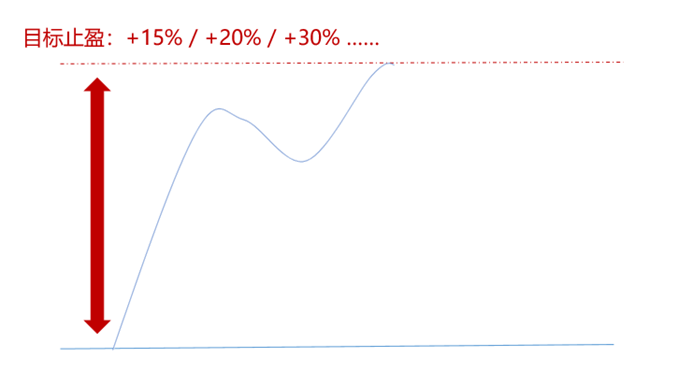

①目标止盈法

设定一个目标收益率 (如+15%、+20%、+30%),达到后卖出部分或全部仓位。这种方法简单直接,适合投资经验较浅、容易受情绪影响的投资者。

但方案的缺点同样明显,如果止盈目标设得太低 (如+10%),可能明显踏空后续行情;如果设得太高 (如+50%),可能迟迟无法触发,最终坐了一轮过山车。

改进思路方面:

第一,可以结合市场估值调整目标,例如如低估时设更高目标,高估时适当降低预期;另一方面,考虑分批止盈,比如盈利 15% 时减仓 1/3,20% 时再卖 1/3,剩余部分让利润奔跑。

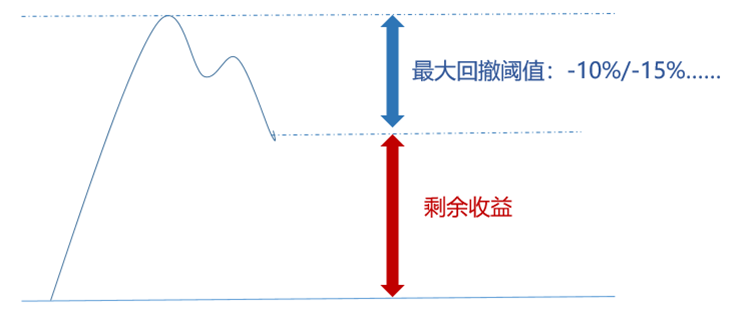

②回撤止盈法

即在浮盈状态下,不设定目标止盈位,但设立一个最大回撤阈值,比如-10%,或-15%,一旦触达,心理压力较大时,及时卖出,锁定剩余的收益。

整体而言,回撤比例的设定需要综合考虑两大要素:

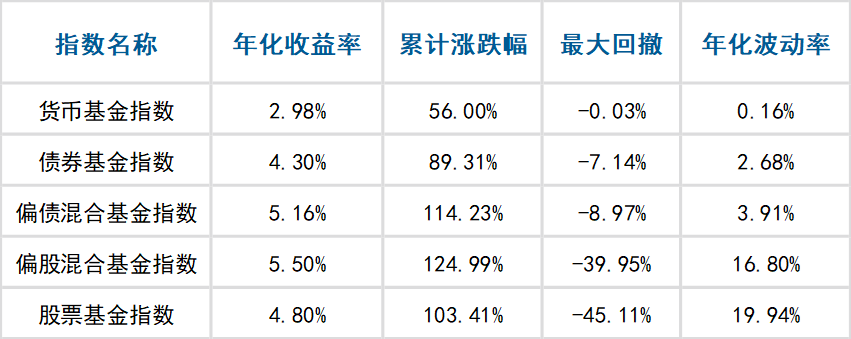

基金类型。对于风险收益波动较高的基金,可以结合历史数据预设一个更大的波动区间。

数据来源:Wind,统计周期:2010.1.1-2025.8.6。历史数据仅供参考,不代表未来表现。

风险偏好。如果风险承受能力较高,则可以适当调高止损的耐受幅度,例如从-10% 改为-15%。

当然也有看趋势线操作的成熟型投资者,会结合 5 日线、10 日线、20 日线进行止盈,比如短线跌破 5 日线或 10 日线止盈,中长线跌破 20 日线止盈,具体根据自身资金安排和风险承受力操作。

③指数估值分位止盈法

这种止盈方法以历史估值分位作为止盈参照标准,原理就是 「低估买入,持有到高估再卖出」,主要是针对指数基金。

PE(市盈率)、PB(市净率) 是常用的估值指标,PE 平时更常用,但对于固定资产较多、周期性较强的行业,比如钢铁、有色、房地产、券商等,适合参考 PB(市净率)。

估值区间衡量的是便宜程度,很多平台都会提供指数估值点位参考。理论上说当估值百分位处于 80% 以上时属于高估区间,积攒了回调的压力,当百分位低于 20%(30%) 则属于低估区间,上涨动能更足。

仅供参考,不构成实际投资建议。

需要注意的是:参考估值去止盈更侧重从安全的角度去止盈。估值低并不意味着马上会上涨,而估值高也并不表示指数之后就一定会下跌,仅仅表示安全边际可能相对较低,风险相较低估值时较高,并不能绝对指征市场后续涨跌。

止盈本质上是一种风险控制,每一种止盈法的止盈点都是根据过往数据及经验进行的总结,在实际的市场使用当中,仍然存在踏空的可能。

如果投资者使用的是闲置资金,并且在低点买入了坚定看好的品种,不妨长期持有,甚至可以逢回撤大胆加仓,让成本不断摊薄,力争为未来的止盈持续增厚利润。

03 止盈之后:止盈资金的 「再出发」

许多投资者止盈后,又开始面临一个新问题:卖出的钱,该投什么?

止盈并不意味着投资周期的终结,而是为下一轮投资做准备的开始。在成功止盈后,投资者需要考虑如何处理获得的收益。这里有几个方向值得考虑:

①适度再平衡:回归资产配置初心

如果当前的股票仓位因市场的上涨而明显偏离 (如从 50% 被动升至 70%),可以卖出部分,重新平衡到债券、黄金等低相关性资产。这种方法从长期来看,有助于降低组合波动,实现更优的收益风险比。

②寻找新机会:考虑板块 「高切低」

分析当前市场状况,寻找一些低估的、新的投资机会。市场总是充满机会,如果你对市场有较高的敏锐度,可以尝试切换。

③建立现金储备:等待更好的机会

有时候,最好的投资就是持币等待。将部分止盈资金保留为现金,可以让你在市场出现更好机会时迅速出手。

止盈的本质,不是预测市场,而是管理风险。

毕竟投资之路走到最后,都是认知的变现。而长期主义胜出的秘诀,时常是方法论的胜利。

因此,当面临市场浪潮起伏时,不妨先问自己:

我的投资逻辑是什么?变了吗?

我的持仓是否超出了我的风险承受能力?

我有没有更好的选择?

想清楚这些问题,我们的止盈决策,自然会水到渠成。(文章来源:华夏基金)

(原标题:写在新高之后:盈利的持仓何时考虑止盈?又该如何止盈?)

(责任编辑:66)