文章来源:财联社

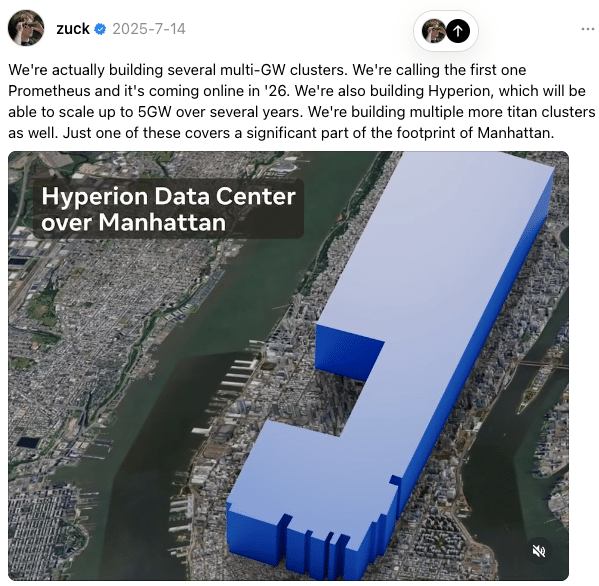

财联社 10 月 30 日讯 (编辑 史正丞)近几个月里,科技富豪扎克伯格一说到 Meta 公司的 AI 愿景,必定会发图来展示公司正在建设的 Hyperion 超级数据中心 「占地面积堪比纽约曼哈顿」。

最新的消息显示,这个超大型数据中心背后也汇聚了美国金融和法律精英的 「顶级智慧」——全球市值排名第 6 的上市公司,在完成 273 亿美元融资之际,还能确保资产负债表不受即时影响,同时这一操作据称已经获得美国金融监管和债券评级机构的点头默许。

(Hyperion 数据中心与纽约曼哈顿对比,来源:扎克伯格)

AI 时代的创意大交易

本月早些时候,机构投资者们抢购了用于 Hyperion 数据中心建设的 273 亿美元债券。据知情人士透露,债券巨头 Pimco 购买了约 180 亿美元,全球最大资管公司贝莱德也买了 「数十亿美元」,其余大部分债券则流向险资管理的基金。

非常有趣的是,发债实体并不是 Meta,而是一家叫做 Beignet Investor 的壳公司,由投资公司 Blue Owl 出资 25 亿美元持有 80% 的股权。

这就是摩根士丹利和知名律所瑞生 (Latham & Watkins) 花了近一年为 Meta 打造的巨额数据中心融资方案。

用极简的语言来描述,Meta 将 Hyperion 项目置于专门目的载体 (SPV)Beignet Investor 中,并开展融资。由于 Blue Owl 持有该 SPV 近 80% 的股权并控制董事会,所以 273 亿美元的负债不会进 Meta 的资产负债表。Meta 还通过将算力租赁合同拆分为每 4 年一个周期的方式,进一步降低了财务影响,从而使评级机构不会将这些租赁视为长期债务。

据了解该过程的人士透露,此举的目的是为了限制长期负债,这是衡量公司财务健康状况的关键指标。知情人士称,Meta 已经获得美国 SEC 的复函,实际上批准了这种针对 AI 数据中心的会计处理方法。同时 Meta 还联系了评级机构穆迪和标准普尔,以确保该交易不会影响到公司漂亮的投资评级。

两家机构也在上周表示,该交易不应对 Meta 的信用评级产生任何即时影响,但交易本身依然存在风险。

经过这一番倒腾后,Meta 能够在不承担任何账面债务的情况下开发超大规模数据中心,据称 Hyperion 项目整体完工后的规模将达到惊人的 5 吉瓦。这也意味着公司能够在 AI「烧钱大战」 中动用更多的资金。

Meta 此前已经大幅增加数据中心方面的资本支出,今年可能会达到 720 亿美元,明年则有可能上升到 1000 亿美元。公司此前一直以现金的方式支付这笔钱,但现在开始转向外部投资者。

投行 D.A. Davidson 的科技研究主管言简意赅地总结称:「只要资本市场愿意这么做,为什么不呢?」

长期的代价

这样的操作自然也付出了代价:用于 Hyperion 数据中心的债券票面利率接近 6.6%,比起 Meta 公司债高出 1 个百分点。在美国债券利差极窄的当下,这个收益率已经相当于垃圾债水平。

鉴于标普将此债券评级为 A+,稳居投资级别,这一收益率显然对只能持有投资级别债券的机构 (例如险资) 具有吸引力。自上周发行后,该债券已经上涨了近 6%。

这笔债券将于 2049 年到期。对于潜在的 「AI 暴雷」 风险,发行协议中也对债券投资者有 「兜底」 条款——如果 Meta 在 2049 年前决定放弃该园区,公司承诺向投资者支付一笔称为残值保障的款项。很显然,这笔未知的付款并不会立刻计入 Meta 的负债水平。

标普董事总经理 Naveen Sarma 评论道:「归根结底,为了能够灵活撤出,他们愿意为此付出更高价格。」

知情人士还透露,Meta 似乎还找到了一种绕开会计准则的方式,这些规则通常会将长期租赁视为负债。据悉,Meta 并未签署为期 20 年的数据中心租约,而是与 「11 幢互相独立的建筑」 签署了一系列可续签的 4 年期租约。这样一来,公司就可以将这些租约视为经营租赁,而非必须作为长期负债报告的融资租赁。

总而言之,虽然 SPV 结构并不是新发明,但 Meta 是首家将这种金融结构用于为自用 AI 数据中心融资的科技巨头。英伟达、微软、谷歌也有 「表外」 的操作,但仅限于支持新兴云服务和数据中心公司,由后者出面进行融资。

Meta 的操作也已经引发银行圈关注。随着传统债券投资者爽快接受了为超大型数据中心融资的非常规结构,越来越多的类似交易也在路上。据悉,世界首富马斯克的 xAI 也在用类似安排为 Colossus 2 数据中心所用的芯片提供资金。