文章来源:财联社

财联社 11 月 4 日讯 (记者 梁柯志)近日,酝酿半年之久的湖南银行增资扩股终于落地。湖南金融监管局公布的批复文件显示,同意湖南省财政厅、湖南出版投资控股集团有限公司分别增持湖南银行 1 亿股、3.4 亿股股份。

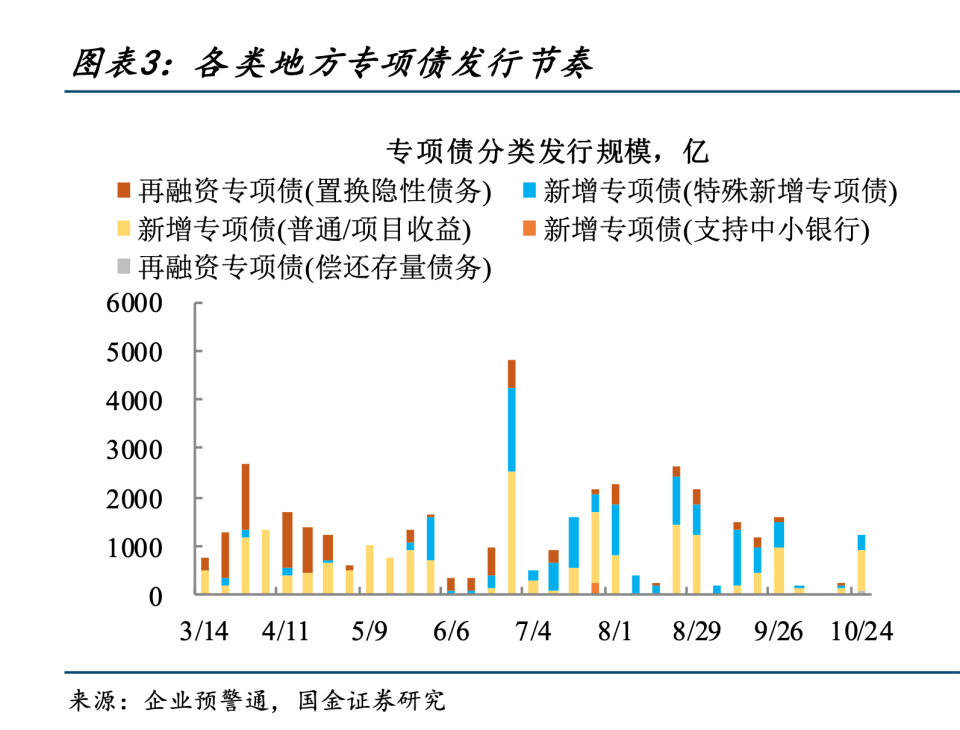

财联社记者注意到,湖南银行此次增资扩股方式颇为典型。6 月以来,包括上饶银行、内蒙古银行等多家非上市银行纷纷提出增资扩股方案,与湖南银行一致,这些地方银行的增资对象绝大多数为地方国企或财政资金。其背景是,今年以来支持中小银行专项债发行量非常少,近乎停止。

11 月 4 日,北京某大型券商银行业分析师对财联社表示,在今年中小银行专项债发行减少甚至不发的背景下,未来一段时间,地方银行增加资本金应主要靠股东增资的方式。

湖南银行 「一口气」 申请增资 10 亿股

湖南金融监管局公布的批复文件显示,此次增持完成后,湖南省财政厅、湖南出版集团将分别持有湖南银行 4.86 亿股、4.4 亿股股份,占该行增资扩股后总股本的 5.55%、5.03%。

湖南省财政厅此前为湖南银行第五大股东,持股比例 4.98%,湖南出版投资控股集团此前位于前十大股东之外,此次增持后,预计首次进入前十大股东序列。

在 2025 年 6 月,湖南银行 2024 年度股东大会就通过 2025 年增资扩股方案。至 7 月,湖南金融监管局批复同意湖南银行变更注册资本方案,募集股份不超过 10 亿股;8 月,证监会就湖南银行申请向特定对象发行股票反馈意见,其中提及此次发行对象共 9 名,均为国有主体;到 10 月,证监会批复,同意湖南银行向特定对象发行股票的注册申请。

截至 2025 年三季度末,湖南银行资产总额 6066.02 亿元,1-9 月实现营业收入 80.93 亿元,同比下降 9.64%,实现净利润 27.04 亿元,同比增长 2.96%;核心一级资本充足率为 8.40%,一级资本充足率为 9.65%,资本充足率为 11.16%,目前均满足监管要求。

11 月 4 日,广东某地农商行战略部负责人对财联社表示,在信贷投放无法显著降低的情况下,利润受到息差压降影响,多数形成 「增量不增利」,内生资本补充非常难,地方银行基本都要靠地方增资输血。

对于本次增资,截至发稿,财联社记者未能联系到湖南银行置评。

开源证券报告显示,即使是上市的城农银行,资本充足率压力还是持续存在。截至 6 月末,资本充足率缓冲 (PCT) 在 1.5% 左右的银行有江苏银行、郑州银行和兰州银行;核心资本充足率缓冲在 1% 左右的有江苏银行、北京银行和兰州银行。

专项债窗口期已过,补充资本 「靠自己」

上述分析师表示,从地方的角度来看,目前发行地方债难度大、额度小,如果只是补充地方银行资本债,似乎 「大材小用」,一方面地方需要资金地方不少,二来地方银行补充资本金还有其他方式。

此前,平安证券固收首席分析师刘璐也指出,中小银行资本补充专项债的目的是改善困境银行的资本充足率,但带有较强的阶段性特征,短期内中央新批中小银行资本补充专项债限额的可能性不大。

下半年以来,经历业务冲刺之后,非上市的地方银行开始进入补血时期。而且财联社记者注意到,参与入股绝大多数为国有企业或财政资金。

如 6 月,天津滨海农商行获批增加注册资本 28.55 亿元至 155.13 亿元。占该行增资后股本总额比例为 18.4%,增发股份均由天津市财政局财政投资业务中心持有。

7 月份,江西上饶银行完成 12.44 亿股增发,发行对象为 43 位法人股东,均为上饶当地国企及省内其他市县国企,增资扩股后,国有股占比提升至约 67%。

到 8 月,内蒙古银行完成 26.81 亿股股份发行,总股本变更为 84.06 亿股,新增股份均由内蒙古财信集团认购。增资后,该行国有股份占比提升至 65% 以上。