财联社 9 月 1 日讯 (编辑 胡家荣)近期人民币中间价突破 7.11 关口,引发市场广泛关注。华泰证券最新分析指出,随着今年宏观增长韧性好于预期,人民币汇率及人民币资产存在补涨空间,港股尤其有望获得相对收益。

历史经验:升值周期中的资产表现

汇改以来,人民币共经历 9 轮升值周期,平均持续约半年。历史数据显示:

股市普涨:升值期内,沪深 300 与恒生指数年化收益率中位数分别达 29.8% 和 36.5%,最大回撤中位数仅 6.5% 和 6.0%。

节奏同步:A 股与港股的上涨起点通常同步或略领先于人民币升值启动,且升值过程中股市多延续涨势。

港股弹性更优:恒生指数相对沪深 300 展现出更高弹性。

成长风格占优:以恒生科技指数为代表的成长风格表现显著优于高股息率,港股中小盘股 (恒生综合指数) 表现也略好于大盘。

传导逻辑:汇率如何影响港股?

人民币升值对港股的影响主要通过三方面传导:

共同反应经济预期:汇率升值与股市上涨均是经济基本面预期改善的结果。

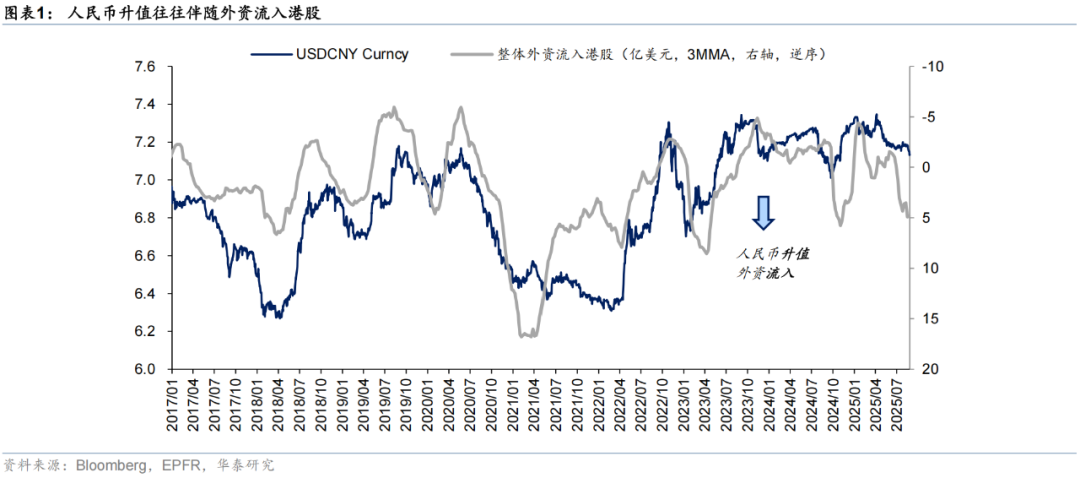

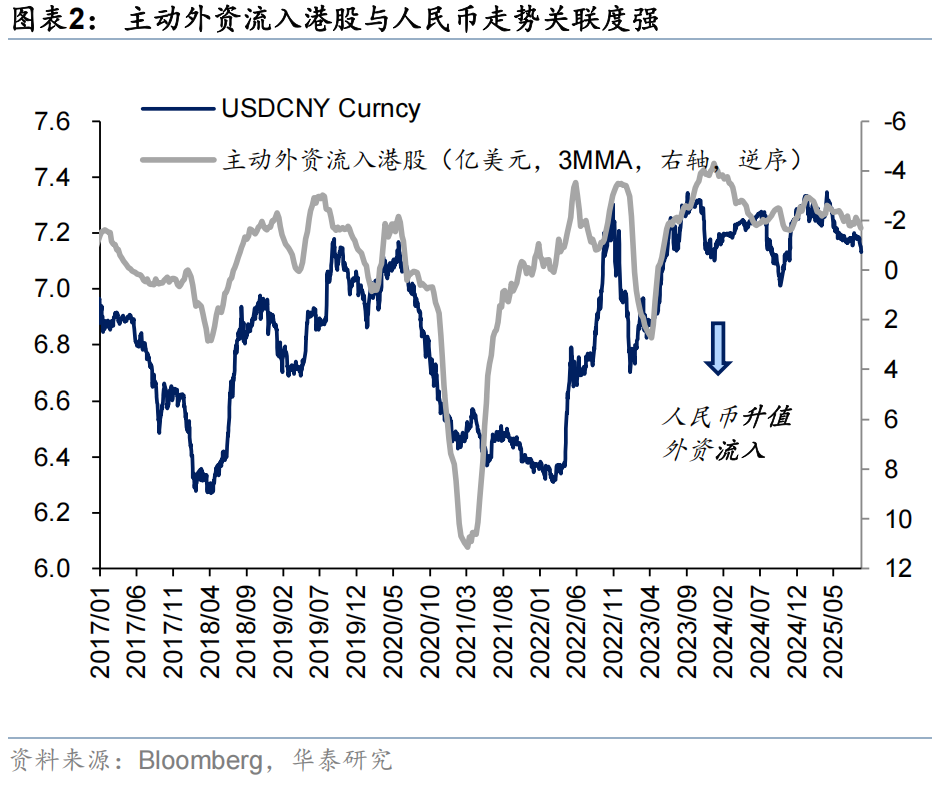

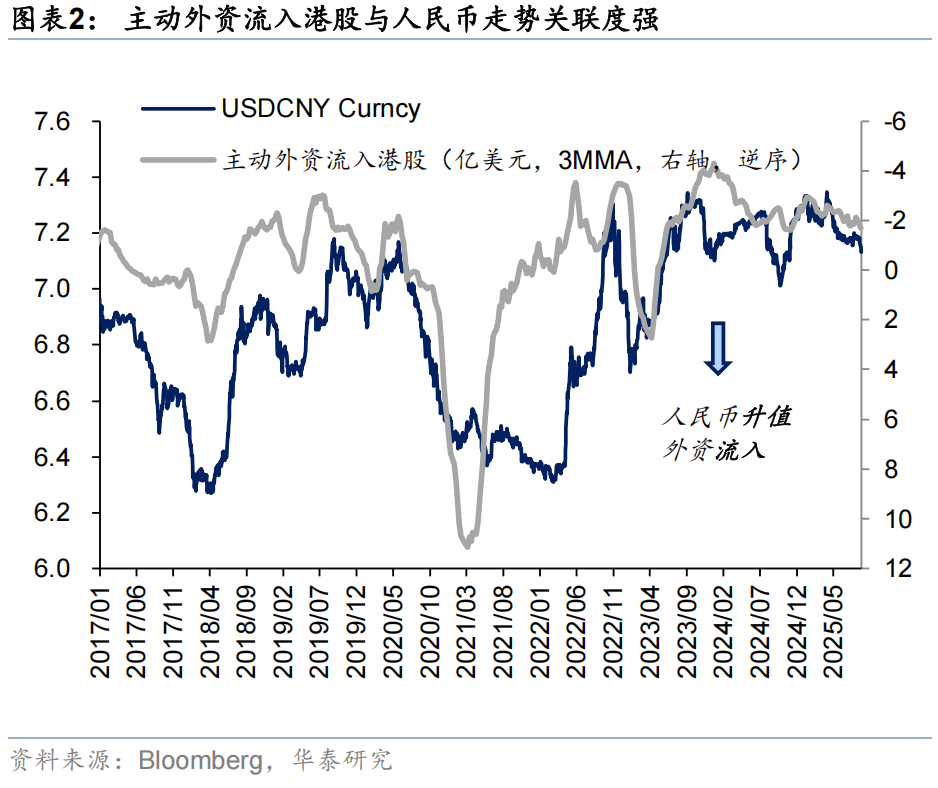

风险偏好与资金面:人民币升值往往伴随美元走弱和全球风险偏好提升。美元走弱改善非美金融条件,人民币资产吸引力提升。

根据 EPFR 数据显示外资在人民币升值期普遍流入港股,且后半程流入加速。被动型资金流入更为确定。人民币升值可能推动 「去美元化」,激励资本流入。

企业基本面:从成本端看,进口原材料和外债规模较大的行业有望减轻成本压力;从收入端看,人民币升值提振企业购买力,尤其在当前国内制造业出海战略深化过程中,对出海类型企业起到支持作用。

人民币升值下,哪些行业有望受益?

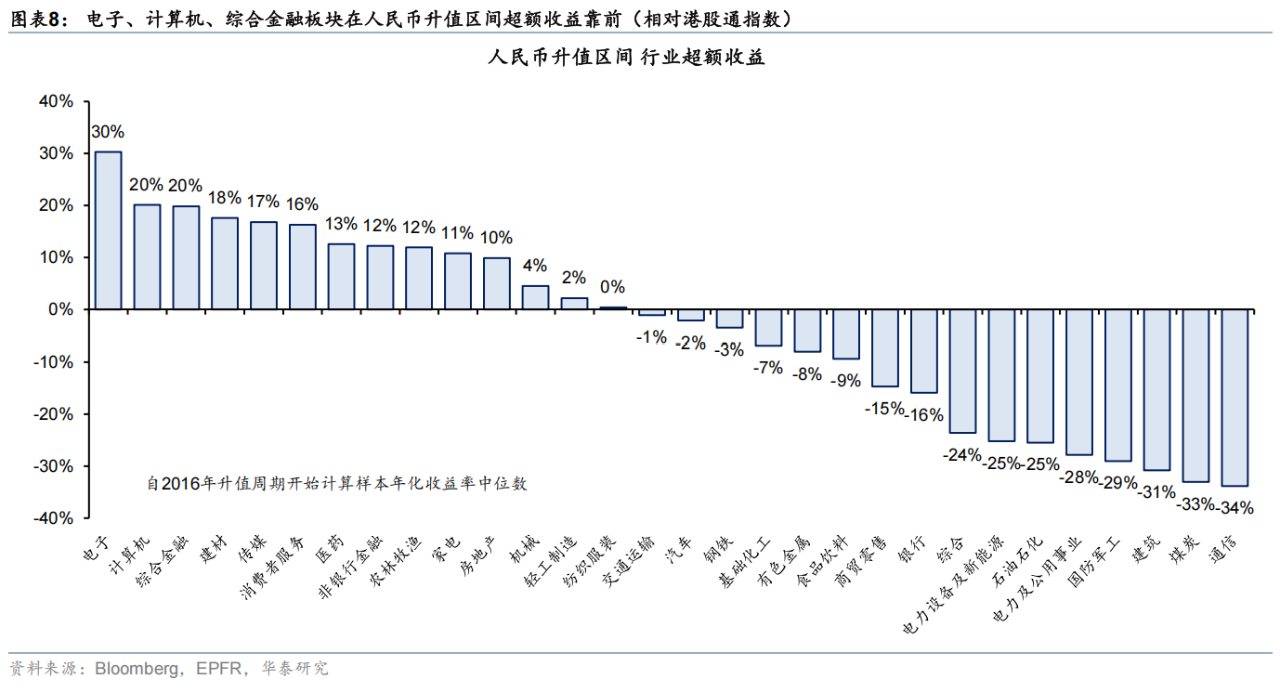

华泰证券复盘过去人民币升值期间行业表现,电子、计算机、综合金融、建材、传媒超额收益较高 (收益中位数:30%、20%、20%、18%、17%),通信、煤炭、建筑、国防军工、电力及公用事业超额收益排名垫底。

但上述行业表现并不能简单归因为汇率影响,毕竟人民币升值期间整体指数往往都倾向于上涨,有必要区分行业的超额表现是对市场因子敏感还是对人民币汇率敏感导致的。在剥离掉市场因子影响,仅考虑汇率变动下,有色金属、农林牧渔、机械、家电和银行更加受益于人民币升值 (β值分别为 1.2、0.6、0.5、0.4、0.3)。消费者服务、计算机、医药、传媒等板块在升值期间的超额收益主要来自于市场因子带来的弹性,升值或不对其构成正向收益贡献。