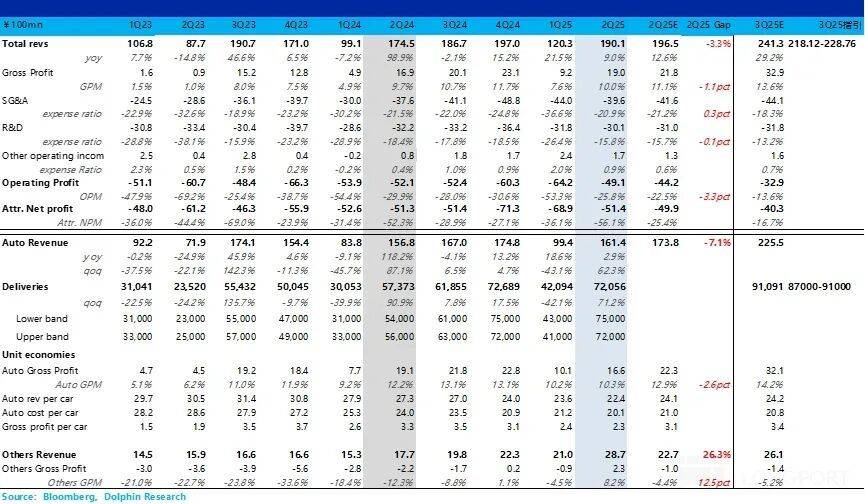

蔚来汽车 (NIO.US)于北京时间 2025 年 9 月 2 日美股盘前,港股盘后发布了 2025 年第二季度财报。二季度业绩虽然同样不及预期,但已经在边际改善,来详细看一下:

1. 卖车毛利率本季度不及预期:由于蔚来之前指引过,由于改款 5566 的焕新版上市,卖车单价能从一季度的清库存低谷中走出,再叠加 5566 搭载自研芯片 NX9031,成本端下降,卖车毛利率本季度能环比回升至 12%~13% 左右。

但本季度卖车毛利率和上季度清老款库存时基本持平,在 10.3% 左右,核心问题出在了卖车单价上。

2. 卖车单价环比一季度仍然在下滑:本季度卖车单价要比上季度清老款车库存时的卖车单价还要再环比下滑 1.2 万元,至 22.4 万元,低于市场预期的 24.1 万元,二季度的降价幅度比一季度清老款车库存时还高,这反映出蔚来还在降价,销量仍然是第一任务。

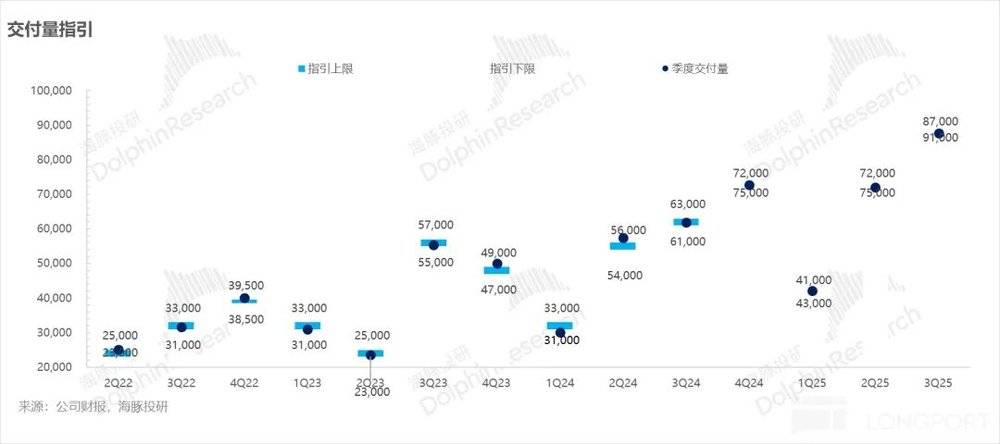

3. 三季度的销量指引还可以:三季度销量指引 8.7 万~9.1 万,由于乐道 L90 已经开始交付,隐含的 9 月销量在 3.5 万~3.9 万,环比 7 月的 3.1 万继续增加 4000~8000 台,这样的销量指引海豚君认为还可以,尤其是乐道 L90 在 8 月已经交付了接近 1 万辆,仍然还有这个增量。

4. 收入指引相对一般,主要还是卖车单价低于预期:三季度收入指引 218 亿~229 亿元,如果按照三季度其他收入 28 亿 (和本季度持平来估算),卖车单价还要继续环比下滑 0.4 万元至 22 万元,也要明显低于市场预期 24.2 万元。

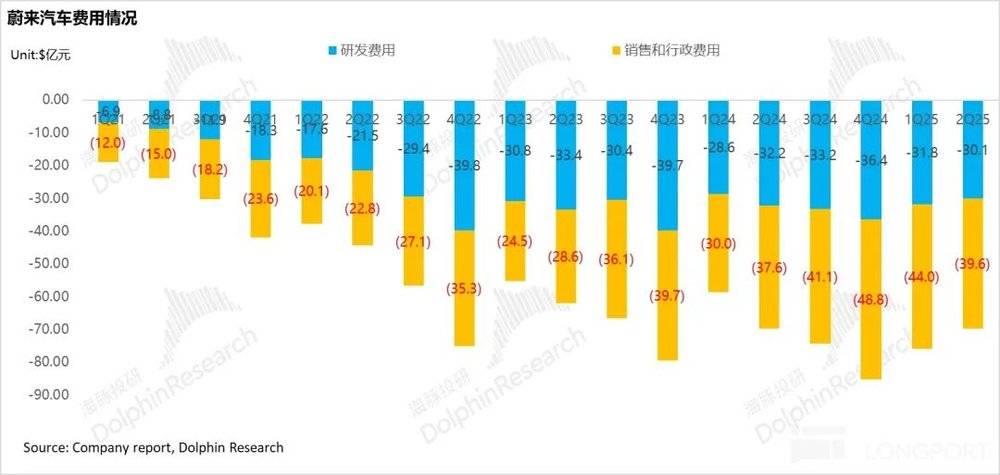

5. 降本增效已经开始体现在三费端:销管费用环比改善了 4.4 亿元至 39.6 亿元,好于预期的 42 亿元。主要因为乐道和蔚来的渠道端合并,以及在二季度组织架构调整中已裁员约 5 000 人,裁员重灾区应该是在销服团队。

而研发费用本季度同样也环比改善 1.7 亿元,至 30 亿元左右,预计下半年这块费用还要继续削减 (之前蔚来指引 4Q25 研发费用会回落到 20 亿~25 亿元)。

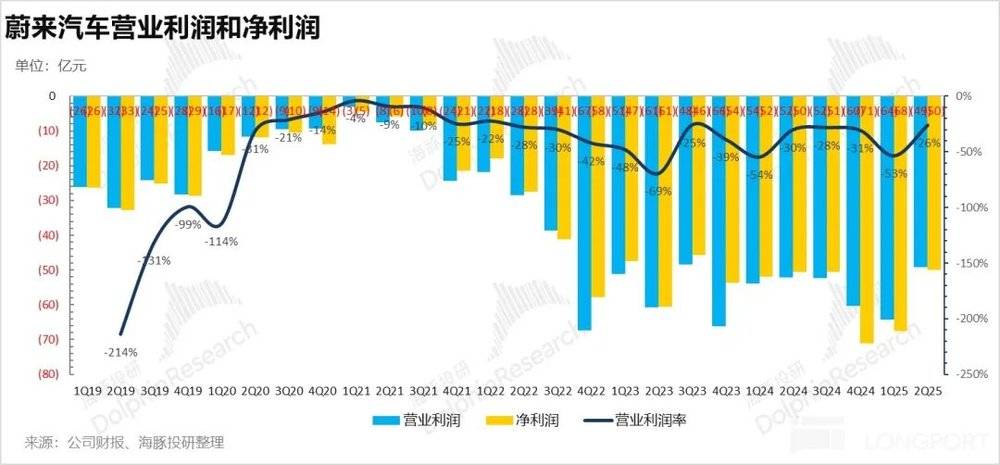

6. 减亏仍在进行中:在经营利润上,本季度经营亏损环比改善 15 亿至 49 亿元,主要因为其他业务毛利率的环比大幅提升,带动整体毛利率提升,以及三费减亏,经营亏损率也从 -53.3% 收窄到本季度的 -26%。

海豚投研观点:

整体来看,蔚来二季度的这份财报本身并不及预期,核心问题还是卖车单价。

本季度还在降价卖车,导致其二季度卖车毛利率低于公司指引,以及三季度指引隐含的单价也明显低于市场预期,这反映出销量还是蔚来追求的第一要素。

而这次财报虽然不及预期,预计会带来股价的回调,但市场的主要博弈点仍然会马上回到 ES8 这款车型上。

但展望下半年,蔚来边际向上的趋势仍然不改:

1. 下半年预计销量继续边际变好:目前乐道 L90 已经成功被打造成爆款,而 ES8 从目前订单量看,反响也比较好,尤其是蔚来目前的经营策略仍然以销量作为第一要素,预计 ES8 的预售价仍然会继续下调,促进订单转化。

2. 净亏损收窄趋势仍然不改:由于 ES8 这款车型拥有更高的毛利率,如果能成功打造成爆款,将继续加速蔚来实现大幅减亏,蔚来财报会中也提到,乐道 L90 和 ES8 的毛利率目标在今年 4Q 都能达到 20%,整车毛利率目标 16%~17%。

以下是详细解读:

一、二季度还在降价卖车,卖车毛利率低于预期

作为每次放榜时候最为关键的指标,我们先来看看蔚来的卖车盈利能力:

蔚来之前指引过,由于改款 5566 的焕新版上市,卖车单价能从一季度的清库存低谷中走出,再叠加 5566 搭载自研芯片 NX9031,成本端下降,卖车毛利率本季度能环比回升至 12%~13% 左右。

但本季度卖车毛利率基本和上季度清老款库存时持平,至 10.3%,核心问题出在卖车单价上。

具体来看:

1. 单车价格:二季度还在降价卖车,卖车单价再次环比下滑 1.2 万元!

(1) 二季度仍在降价卖车,导致卖车单价下滑。

本季度蔚来卖车单价 22.4 万元,相比上季度清老款车库存时的卖车单价还要再环比下滑 1.2 万元,二季度的降价幅度甚至还要比一季度清老款车库存时还高,二季度蔚来仍然还在降价卖车!

而这其实隐含的是市场对改款的 5566 需求一般 (采用 NT2.0 而非 NT3.0 平台),以及乐道 L60 的竞争力下滑,但对于已经处于生死存亡期的蔚来来说,销量仍然还是放在首位。

(2) 低价萤火虫占比提升,也拖累了卖车单价。

二季度低价小车萤火虫开始交付,在车型结构中占比环比提升了 11 个百分点,也一定程度上拖累了卖车单价。

2. 单车成本:自研芯片 + 规模效应降本,单车成本降低 1.1 万元。

二季度蔚来单车成本 20 万元,环比降低 1.1 万元,主要是改款 5566 用自研"NX9031" 芯片替代英伟达 Orin-X 芯片,每辆车成本降低 1 万元,叠加二季度销量环比提升 71%,规模效应有所释放。

3. 单车毛利:卖车单价还在下滑,导致二季度卖车毛利率不及预期。

二季度蔚来单车毛利 2.3 万元,而卖车毛利率本季度也仅 10.3%,低于市场预期的 12.9%,主要仍然由于本季度卖车单价还在下滑。

二、三季度销量指引还可以,但收入指引隐含的卖车单价还在继续下滑

1. 三季度销量指引还可以,9 月仍然有 4000~8000 台的增量。

在最关键的三季度指引方面,三季度销量指引 8.7 万~9.1 万,由于乐道 L90 已经开始交付,隐含的 9 月销量在 3.5 万~3.9 万,环比 7 月的 3.1 万继续增加 4000~8000 台,这样的销量指引海豚君认为还可以,尤其是乐道 L90 8 月已经交付了接近 1 万辆,仍然还有这个增量。

2. 但收入指引相对一般,主要仍然出在卖车单价上。

三季度收入指引 218 亿~229 亿元,如果按照三季度其他收入 28 亿 (和本季度持平来估算),卖车单价还要继续环比下滑 0.4 万元至 22 万元,也明显低于市场预期的 24.2 万元。

而由于蔚来在 8 月底宣布全系标配 100kwh 长续航电池包,同时保持起售价不变,以及这次乐道 L90 的低价上市,市场最担心的也是卖车毛利率和减亏问题,最关键的是公司在财报会中如何指引三季度的卖车毛利率,是否仍然坚持四季度盈亏平衡目标。

再从蔚来整体情况看:

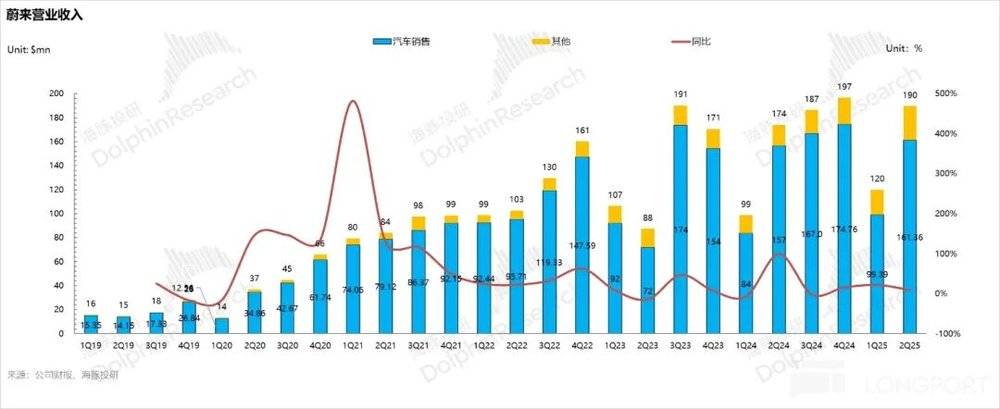

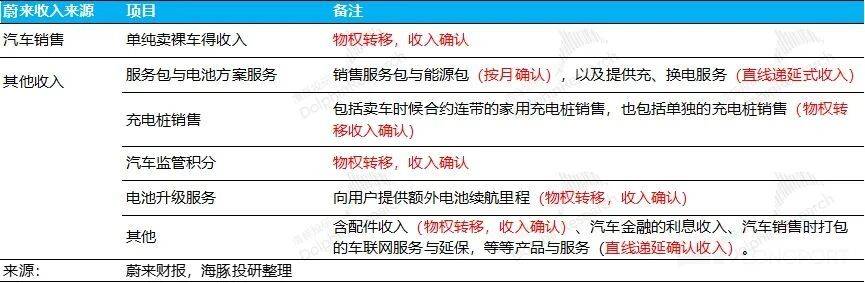

三、二季度收入和毛利低于预期,但其他业务表现不错

蔚来二季度整体收入 190 亿元,低于市场预期的 197 亿元,低于预期的核心原因仍然在于卖车单价的环比下滑,但其他业务表现不错,环比上行 7.7 亿至 28.7 亿,超出市场预期 6 亿,主要可能由于技术服务收入本季度确认的大幅增加 (需要看财报电话会解释),以及能源服务,零部件配件的销售增加。

而在毛利方面,本季度蔚来的毛利率为 10%,低于市场预期的 11%,仍然由于汽车业务毛利率表现不及预期,但其他业务本季度大幅度减亏,毛利率从上季度-4.5% 环比提升 13 个百分点至 8.2%,海豚君认为可能由于高毛利的技术服务收入在本季度的增加。

四、支出端终于看到控费迹象

蔚来为塑造豪华车品牌,开支上一直非常 「豪放」,但在面临现金流同样吃紧的二季度,蔚来在三费开支上终于看到了明显的收缩迹象:

1. 销售和行政收缩明显,本季度环比下滑了 4.4 亿元。

之前由于蔚来豪华的 Nio house 布局,以及非常完善的服务体系和人员配置量,同时乐道和蔚来主品牌还是分渠道布局的状态,销管费用一直居高不下。

而本季度终于看到,销管费用开始出现控费迹象,销管费用环比下滑了 4.4 亿元至 39.6 亿元,低于市场预期的 41.6 亿,而去除 SBC 和一次性裁员费用的 Non-GAAP 下销管费用,也环比下滑 5.3 亿元至 37 亿,

海豚君认为主要由于:

(1) 原先单独铺渠道的乐道已经并入了蔚来主品牌,渠道共用导致销管费用削减;

(2) 蔚来裁员二季度的组织架构调整已裁员约 5 000 人,而裁员重灾区应该在销服团队。

2. 研发: 研发费用环比下滑 1.7 亿元,同样也在收缩。

本季度研发费用本季度同样也环比改善 1.7 亿元至 30 亿元左右,预计主要由于裁员以及前期的开发费居高不下 (尤其是 NT3.0 平台的迭代),预计下半年这块费用还要继续削减 (之前蔚来指引 4Q25 研发费用会回落到 20 亿~25 亿元)。

在经营利润上,本季度经营亏损环比改善 15 亿至 49 亿元,主要因为其他业务毛利率的环比大幅提升带动的整体毛利率的提升,以及三费的减亏,经营亏损率也从-53.3% 收窄到本季度-26%。

而在净利润上,本季度归母净利-51 亿,环比减亏 17.5 亿元,但经调整后的归母净利环比减亏 22 亿至-41 亿。

本文来自微信公众号:海豚投研,作者:海豚君