文章来源:天天财经

中金公司研报认为,近期市场表现出较强的结构性特征,热点集中在成长板块。由于前期市场成交迅速放大、交易集中,8 月底后 A 股市场进入盘整震荡期,但不乏结构亮点。海外 AI 算力的强劲需求持续被印证,中国能源转型目标较为清晰,在全球产业链上的定位决定了中国以制造业大国的角色参与技术革命,研报认为推动制造升级将是中长期趋势,正在催化股票市场的结构性机会。10 月建议关注如下配置思路:1)AI 算力和机器人等相关产业链;2) 创新药、消费电子、电池和有色金属等行业;3) 工程机械、电网设备、养殖业与饲料等行业;4)「十五五」 相关领域。

全文如下

中金 | 10 月行业配置:超配有色、成长

行业配置观点:成长占优有望延续,关注景气行业

近期市场表现出较强的结构性特征,热点集中在成长板块。由于前期市场成交迅速放大、交易集中,8 月底后 A 股市场进入盘整震荡期,但不乏结构亮点。海外 AI 算力的强劲需求持续被印证,中国能源转型目标较为清晰,在全球产业链上的定位决定了中国以制造业大国的角色参与技术革命,我们认为推动制造升级将是中长期趋势,正在催化股票市场的结构性机会。

市场有望延续稳健表现,关注 「十五五」 规划建议。展望节后,十一假期期间港股表现和出行数据相对平稳,国内外 AI 产业进展密集发布、国内工业企业利润增速回暖,节后 「十五五」 规划市场政策预期有望升温,我们认为去年 924 以来 A 股震荡上涨趋势有望延续。

分别看各大类行业的景气表现:1) 能源及基础材料:有色金属延续涨势,其余周期品价格表现分化,钢铁、石化化工、建材等行业稳增长工作方案发布,有望推动供给趋于理性。9 月动力煤、水泥指数、玻璃指数价格分别上涨 1.3%、0.6%、2.4%,焦煤、焦炭、螺纹钢、铁矿石、化工指数分别下跌 2.2%、1.2%、2.0%、0.9%、1.3%,有色金属、钢铁、石化化工、建材等行业 2025~2026 年稳增长工作方案发布,提出将优化供给与扩大需求相结合。9 月美联储降息 25BP,符合市场预期,黄金价格快速走高,工业金属及部分小金属(钴、钨) 价格上涨。原油方面,WTI 原油价格下跌 2%,月末受地缘政治因素影响一度上涨,但中期 OPEC+加速增产可能导致全球原油市场处于供过于求的状态。

2) 工业品:能源转型支持电力设备需求,「反内卷」 催化光伏产业链多个环节价格反弹。受益于国内政策支持与海外市场扩张,8 月挖掘机内销累计同比增长 22%,出口累计同比增长 13%,此外锂电设备、PCB设备、液冷压缩机、摩托车、油服设备等均有较稳健增长。习近平主席提出 2035 年中国全经济范围温室气体净排放量比峰值下降 7%~10%,8 月全国电网工程完成投资累计同比增长 14%,风电、光伏新增装机累计同比增长 72%、65%。以扭亏为盈为目标的 「反内卷」 政策正在催化光伏各环节价格企稳回升,9 月多晶硅、多晶硅片、太阳能电池价格分别环比上涨 5%、3%、6%,光伏组件价格环比持平。汽车及零部件销售延续较快增长,8 月汽车销量 285 万辆,同比上升 16%,新能源汽车销量 140 万辆,同比增长 27%,国内新能源渗透率达到 49%,未来智能化、出海是发展方向。国防概念因装备升级与地缘风险受关注,「十五五」 列装可期。建筑与工程需求受到基建支撑但地产表现偏低迷,整体行业景气度有待改善。

3) 消费品:家电销售增速放缓,9 月下旬茅台价格短期企稳,传统消费领域景气度整体待提振。高基数叠加补贴退坡,国内家电销售增速放缓,8 月洗衣机、冰箱、空调销售量当月同比分别为 1%、1%、1%,出口同比分别为 11%、-1%、-22%。纺织服装行业内需与海外需求均有待提升,柯桥纺织指数、柯桥纺织市场景气指数、外贸景气指数分别同比下降 10%、27%、上升 184%,限额以上单位商品零售额的服装鞋帽针纺织品类分项同比增长 3.1%,服装及衣着附件、纺织纱线织物及制品的出口金额分别同比下降 10%、上升 1.5%。酒店 ADR(平均每日房价)、OCC(入住率)、RevPAR(每间可供出租客房收入) 同比分别下降 0.6%、1.5%、2.1%,社会消费品零售总额餐饮收入分项当月同比增速 2.1%。商品零售分项当月同比增速 3.6%,自 6 月以来持续下行。9 月飞天茅台 (当年原装) 批发参考价格环比下跌 3%,中秋需求增加叠加公司向渠道释放挺价意愿,下旬茅台价格短期企稳。农产品方面,生猪、蔬菜、白条鸡、鸡蛋、生鲜乳价格同比有不同程度下滑。

4) 科技:AI 算力强劲需求持续得到印证,带动光模块、交换机、服务器等细分行业景气。7 月北美四大云厂商谷歌、微软、Meta、亚马逊发布二季度业绩报告,均不同程度上调 2025 年资本开支指引。OpenAI、甲骨文、英伟达三家公司形成 「投资-算力采购-硬件供应」 的闭环,解决 AI 算力短缺问题、强化产业链控制。阿里巴巴召开云栖大会,展现从底层芯片、超节点服务器、高性能网络、分布式存储、智算集群到人工智能平台、模型训练推理服务的全栈能力。AI 算力需求提升,支撑光模块、交换机、服务器等细分行业景气,卫星互联网有望迎来规模化商用期。终端需求方面,8 月手机销量同比下降 7.4%,降幅边际扩大,笔记本电脑同比增长 6.8%、电脑硬件/显示器/电脑周边同比下降 8.1%。半导体行业景气度仍然较高,7 月全球半导体销售额同比增长 20.6%,中国半导体销售额同比增长 10.4%。9 月国产游戏版号下发数量共计 145 个,截至 9 月年内累计值达到 1195 个。8 月中国电影票房收入 59.9 亿元,暑期档实现票房收入 118.52 亿元 (含服务费),同比去年实现正增长。

5) 金融:银行高股息属性关注度下降,保险、证券受益于资本市场回暖。8 月保险行业保费收入同比增长 9.6%,保险公司资产总额同比增速约为 17.5%,保费改善叠加投资收益提升,保险资产规模稳步扩张。8 月以来全部 A 股日均成交额、两融余额、新开户投资者数量、两融交易额占市场成交额比重持续上升,券商行业业绩高增,我们认为板块估值有望修复。

6) 房地产:国内地产景气与金融周期仍处于底部区间。30 大中城市商品房销售面积显示,8 月以来地产销售边际改善,9 月销售面积为 686 万平,同比下降 0.5%,环比上升 6%。房价方面,70 大中城市房屋销售价格指数新建商品住宅和二手住宅分项同比分别为-3.0%、-5.5%。整体来看,行业仍处于需求修复的磨底阶段,短期景气度承压,关注政策支持与需求改善情况。

10 月建议关注如下配置思路:1)AI 算力和机器人等相关产业链,我们认为在产业景气度未发生明显拐点之前中期仍值得重点关注,但内部各环节可能产生轮动。2) 创新药、消费电子、电池和有色金属等行业,已经涨幅较大,我们结合产能周期视角认为这些行业仍处于供给出清叠加需求改善的右侧阶段,中期仍具备较好的配置价值,而且有色金属的几个子行业直接受益于全球货币秩序重构的宏观变化。3) 工程机械、电网设备、养殖业与饲料等行业,涨幅不大,但结合产能周期位置,出海的前景以及 PB-ROE 框架,也具有较好的配置性价比。4)「十五五」 相关领域。从历史节奏来看,我们预计 2025 年 10 月 20-23 日即将召开的二十届四中全会有望审议 「十五五」 规划建议,届时可关注政策相关领域。

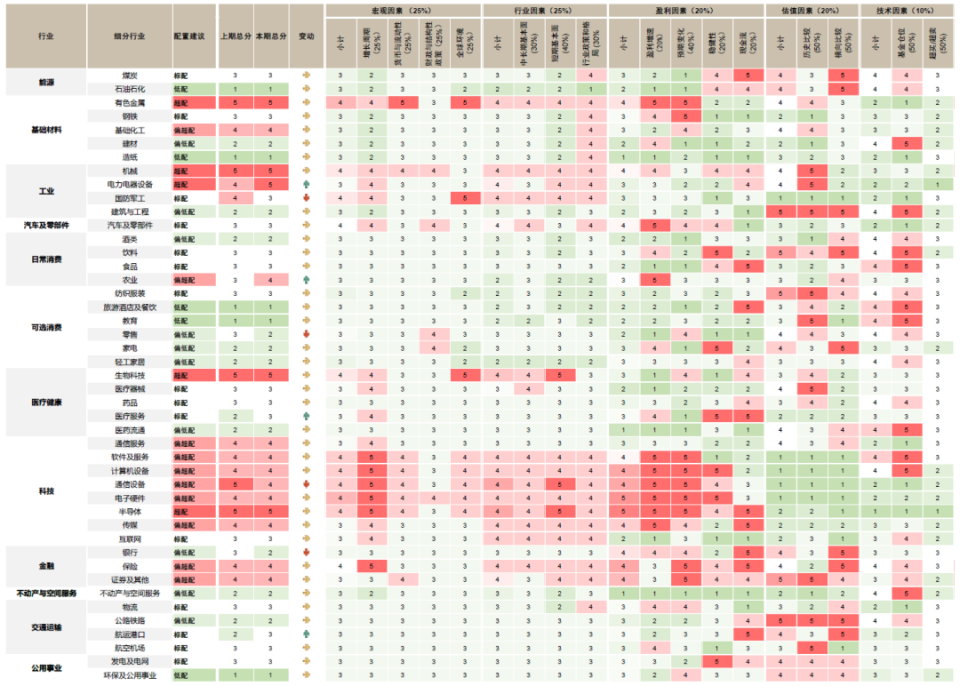

图表 1:中金 A 股行业配置观点及细分小项

注:数据截至 2025 年 9 月 30 日

资料来源:FactSet,Wind,中金公司研究部

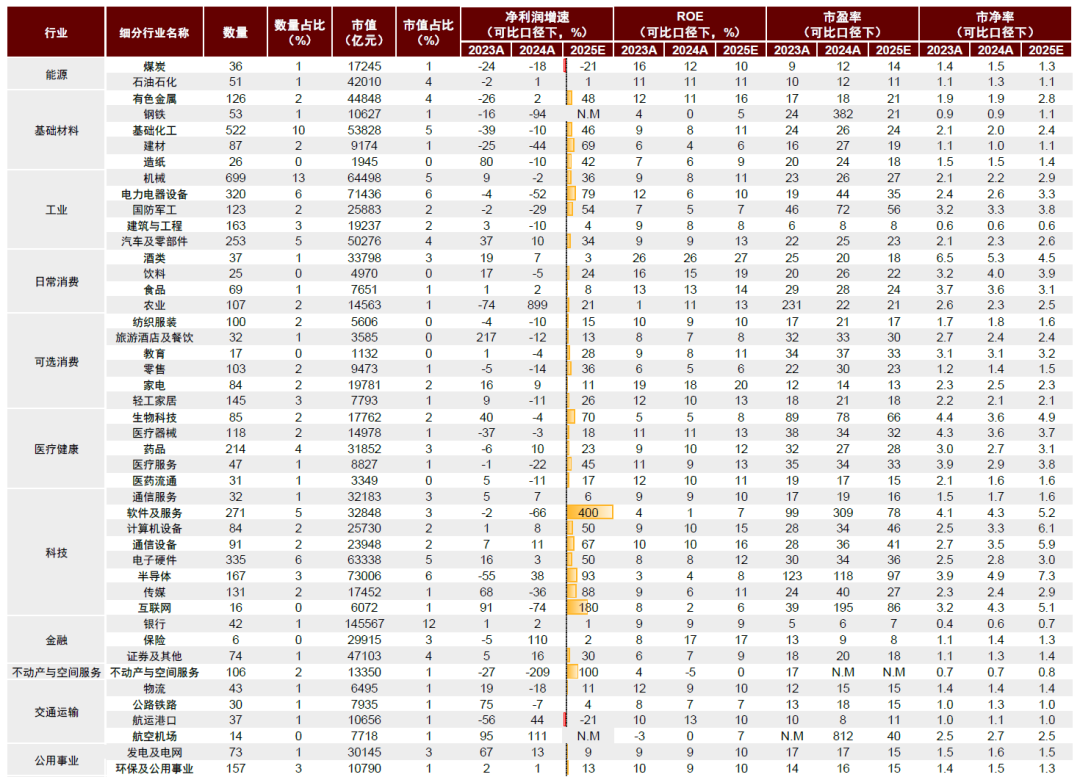

图表 2:A 股各板块基本面情况

注:数据截至 2025 年 9 月 30 日,采用 Wind 一致预期

资料来源:FactSet,Wind,中金公司研究部

(文章来源:人民财讯)

(原标题:中金 10 月行业配置:成长占优有望延续 关注景气行业)

(责任编辑:70)