文章来源:TechWeb

宁德时代交出第三季度 「成绩单」。

根据财报,第三季度单季营业收入为 1041.86 亿元,同比增长 12.9%;归母净利润 185.49 亿元,同比增长 41.21%。前三季度,宁德时代实现营业收入 2830.72 亿元,同比增长 9.28%;归属母公司股东净利润达 490.34 亿元,同比增长 36.2%,这也意味着,宁德时代每日净赚约 1.8 亿元。

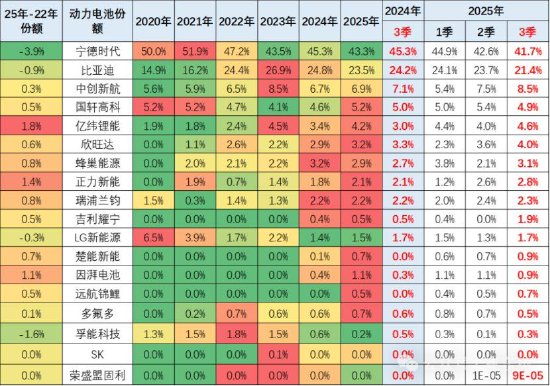

业绩飙升的同时,其市占率的 「王者地位」 似乎开始动摇。根据乘联分会日前公布的数据,动力电池方面,宁德时代市场份额降至 41.7%,创下近 6 年来的最低纪录,而行业第二梯队企业的份额在逐步上升。

关于宁德时代为何动力电池份额下降较快,乘联分会秘书长崔东树对 《能见派》 表示,电池产业发展较快,尤其磷酸铁锂产业发展特别快,宁德时代在磷酸铁锂的份额出现下降,处于一种被稀释的状态,而在三元电池方面,由于比亚迪全面转型磷酸铁锂电池,因此宁德时代、LG、蜂巢等企业的优势更加明显。

被蚕食的王者

乘联会的数据显示,从 2020 年到 2025 年,宁德时代的市场份额分别为 50.0%、51.9%、47.2%、43.5%、45.3% 以及 43.3%。与之相对的,中创新航、国轩高科、亿纬锂能 (维权) 等电池厂商的份额在稳步提升。

乘联分会秘书长崔东树表示:「宁德时代市场总体来看处于一个萎缩或者慢增长的市场,这主要是行业发展速度不同带来的影响。」

另有行业分析人士认为,第二梯队企业在细分领域有突破是市场份额提升的原因之一。

「那些二线厂商真的在技术上憋出了大招,」 上述人士表示,那些曾经被宁德时代压得喘不过气的厂商,现在终于等到了翻身的机会。他们不再盲目追求全面超越头部企业,而是找准自己的定位,在某个细分领域做到极致。有的专注磷酸铁锂技术,有的深耕圆柱电池,还有的专门为商用车开发专用电池。这种差异化竞争策略,让整个市场的生态变得更加健康。

该人士认为,整个动力电池行业正在经历一场从 「一超多强」 到 「群雄逐鹿」 的转变:「这些二线厂家就像班级里那些单科特别强的学生,虽然总分不一定最高,但在自己擅长的科目上绝对能打。」

想要话语权的车企

动力电池市场份额进一步分散的一个重要原因是,车企为降低供应链风险,选择与多家电池企业合作,不再把鸡蛋放在一个篮子里。

某头部车企内部人士表示,现在电池行业确实存在上述情况。从短期竞争来看,电池行业目前并没有进入真正意义上的淘汰赛,一、二线电池企业竞争格局相对稳定,主机厂更多从供应链保障、成本竞争力等方面考虑,普遍选择两家甚至更多电池供应商,通过调整内部份额来抑制价格。

「综合来看,电池行业头部企业很难再继续扩大份额,能够维持现状已经非常不容易了。」 上述人士认为,从中长期来看,各主机厂都把电池作为自己未来的核心竞争力,比如都在自研固态电池,力求自己研发的电池比市面上能买到的电池更有竞争力,所以也会进行一部分电池的自研自产。

对于二线厂商的生存发展策略,某上榜电池企业内部人士表示,一般来说,主机厂为了保险,都会选择两三家供应商供货,而且相较于宁德时代和比亚迪,和二线企业合作,主机厂在议价、研发、产线等方面有更高的话语权。

该内部人士透露,主机厂想了解更多电池知识,方便自己进行产品升级迭代。以前都是自研,成本太高,所以希望与电池厂合作研发。而宁德时代不愿接受这种模式,只希望主机厂购买其产品,但是二线电池企业则可以开放合作,就像欣旺达和理想的合作。

近日,有消息称,理想汽车与电池厂商欣旺达将以 50:50 的出资比例,成立合资公司。该合营企业主要从事电动汽车用锂离子动力电池的生产、制造、销售等业务,用于生产理想汽车自研的动力电池产品,「明年理想汽车自研的动力产品就将上车」。

知情人士透露,理想与宁德时代共创的电池项目,理想内部称其为联合开发;而在与欣旺达的合作中,理想对电池产品、工艺和材料等方面都进行了主导设计,在理想内部被称为自研电池。

业内人士表示,成立合资公司对双方都有利,理想能够获得定制化、供应稳定的核心零部件,供应商也能降低投资风险。但宁德时代这样的巨头企业,很难被理想的定制开发费打动,他们更希望将技术应用在更多客户的车型上,摊薄研发成本,保证投入产出比最大化。

事实上,车企也在营销中有意无意弱化电池品牌。近期,理想 i8 的电池品牌问题引发讨论。从网友曝光的配置页面截图与购车咨询记录来看,理想 i8 最初明确标注 「动力电池类型为理想-宁德时代麒麟 5C 电池」,但后续部分渠道的配置详情中 「宁德时代」 字样消失,仅保留 「三元锂 5C 超充电池」。

分析人士认为,二线企业的市场份额虽不是暴涨,但确实是一步一个脚印往上爬。对于整个新能源汽车产业链来说,多元化竞争其实是好事,消费者能买到更多样化的产品,车企在选择电池供应商时有了更多议价空间,就连电池回收利用这些后端环节也开始受到重视。随着市场竞争的加剧,企业们发现光卖电池还不够,得把整个生命周期都考虑进去才能保持竞争力。这种全链条的竞争思维,正在重塑整个行业的商业逻辑。

「这场全球电池格局的变化,其实反映的是整个新能源汽车产业的成熟。」 上述人士认为,当市场从野蛮生长进入精细化运营阶段,必然会出现更加多元化的竞争态势。头部企业不再能躺着赚钱,二线厂商有了逆袭的机会,整个产业链的效率也在竞争中不断提升。

关于动力电池企业市场份额的变化是否会持续扩大,崔东树认为,未来竞争激烈,二线企业也会有掉队的,宁德的组合优势还是很明显。(刘丽丽)