今年以来 A 股市场回暖,带动一大批主动权益基金业绩回升,但结构性行情下,也有部分基金没有踏准板块节奏,业绩表现暂时落后,部分基金经理在基金半年报中表达歉意。

从致歉的基金类型来看,既有业绩阶段性跑输的医药基金,也有红利基金、成长型基金等。

在业内人士看来,「道歉」 这一举动对基金经理而言,是展示职业操守、重新审视投资框架的机会。对投资者而言,需要关注基金业绩阶段性不佳是短期不适应市场风格还是基金经理长期投资能力较弱。

归根结底,基金经理道歉需要落实到实际行动,凭借长期业绩赢得持有人信任。

医疗基金经理因表现不及预期道歉

今年以来,创新药企巨额 BD 交易大单捷报频传,带领创新药板块强势爆发,成为资本市场中的 「领头羊」,多只主投创新药的基金登上 「翻倍基」 榜单,但也有部分医药基金年内业绩表现欠佳,基金经理在基金中报中致歉。

一位管理某医疗健康股票基金的基金经理在中报中表示,本基金在今年上半年相对表现不佳,大幅跑输了 A 股港股相关医药行业指数,远没有达到大家的预期,也没有实现绝对收益,「在此向本基金所有持有人、所有关心支持本基金的朋友们道歉」。

他回顾:在 1~2 月的市场上行期,基金相对表现还不错,抓住了 AI 医疗、消费医疗等机会;3 月以来出于对地缘政治的担忧,减持了前期重仓的 CXO 板块,过早切换为偏防御的持仓,以红利、内需等方向为主;4 月关税战之后,也未能抓住在市场系统性β企稳后,活跃资金开始缩圈聚焦在关税战免疫的 「新药+新消费」 领域,带来的新药资产大幅反弹的机会。

该基金经理称,上半年整体复盘来看,在 4 月初关税战后指数快速修复以来,在市场已经形成了强烈的托底、跌不下去的预期的情况下,「我们对本产品的操作还是过于保守。在这种市场提供了安全边际、几乎锁死了下行空间的情况下,我们选择投资领域的时候,更应该重点关注股价的上行空间」。

展望未来,他表示:「医药行业内部非新药的诸多低位板块,早已出现了产业趋势的演进、公司经营层面的连续改善,包括但不限于 AI 医疗、生命科学上游、脑机接口、医药零售、医疗设备等领域,我们已积极布局上述方向,预计下半年会有不错的表现。」

红利基金阶段性跑输业绩基准

除了医药基金之外,红利基金中也有基金经理因阶段性跑输业绩基准,向持有人表达歉意。

某红利主题基金经理在中报中称,2025 年上半年,本基金表现差于基准指数,并且为负收益,在此对所有基金持有人表示歉意。

回顾整个上半年的投资操作,表现不佳的原因可以分为客观和主观两个部分。客观原因是,上半年上涨的标的 (除了银行股外) 主要集中在中小盘股以及港股。从沪深 300 指数看,上半年基本持平,因此在除银行股外的中大市值股票中,机会不是特别明显。但客观原因不是最主要的,主观上的失误是更大的原因。

「在我们的投资框架中,回避市场高认同度板块,重点配置市场低认同度板块,是最为核心的配置逻辑。这也是过去五年我们持续获得超额收益的根本来源。在今年上半年,我们延续了这种配置思路,持续减持银行板块,增持了交运等市场关注度低的板块。」 该基金经理分析道,但市场的实际表现是强者恒强:银行板块持续上涨,而交运等弱势行业持续表现低迷。主观上的失误就在于,过早减持强势板块,同时过早过多地配置了弱势板块。虽然从一年以上的维度来看,这种操作方式大概率将获得较好的投资效果,但是从一年以内的时间段来看,过早的切换可能会导致年内落后于整体市场表现。同时,由于过于看重股价的安全性,买入了股价过于低迷的一些股票,造成了一些不必要的摩擦交易成本,也拖累了基金整体业绩。

展望未来,该基金经理表示:「我们将持续总结过去的成功和失败经验。一方面,我们将继续重视市场低认同度板块的长期投资机会,这是带来超额收益的核心来源;另一方面,在操作时机上,我们争取把握得更好,买入和卖出都不能过早,这需要在具体操作上进行更多的考量。总体来说,我们将继续保持稳健的投资风格,争取为基金持有人带来长期稳健合理的投资回报。」

有人配置中游顺周期龙头遭遇 「逆风」

还有人反思 「获利了结」 过早

还有基金经理坦言,上半年所管基金主要配置传统中游制造业龙头,当下备受煎熬。

某基金经理在基金半年报中称,上半年股市的表现,也是相当不错的,以银行股为代表的低估值红利板块持续修复估值,反映出市场对于极端风险的担心是在持续下降的。而另一端则以微盘股为代表的小盘股持续活跃,一方面反映出市场流动性的充裕,另一方面在通缩的背景下市场还是比较担心企业的盈利,所以很多传统中游制造业龙头股价反而表现不佳。

「这个背景下,我的产品明显跑输了指数,因为我对中游顺周期行业的龙头维持了很高的配置比例,对此我们深表歉意。对于长期坚持的投资人来说,当下的确有些难熬,但我更想说的是坚持做长期对的选择更重要,曙光快要出现了,这些资产估值的修复有望逐步实现,我们坚信这一点。『反内卷』 绝不是口号,更不是主题,在相关行业一定能落实下去,带动行业及相关企业的盈利改善,我还是非常看好相关行业的前景。所以我们整体运作层面变化不大,在部分个股层面进行了替换,但方向和思路是不调整的。」

此外,一位整体管理规模逾 70 亿元的基金经理在半年报中反思,「今年上半年过早止盈,没有把握住之后大幅反弹的市场机会」。

「报告期内,本基金适度增加了股票仓位。增持了部分即将迎来基本面拐点、估值较低的军工股,以及部分受益于国产替代和科技创新产业趋势、研发能力较强、估值相对较低的优质个股;减持了部分短期涨幅较大而基本面低于预期的个股。由于低估了整体市场对部分 『业绩萌芽期』 行业给予的估值大幅波动所带来的机会,报告期本基金净值表现一般,在此深表歉意!」 上述基金经理称。

理性、客观看待基金经理道歉行为

重点应关注长期投资业绩

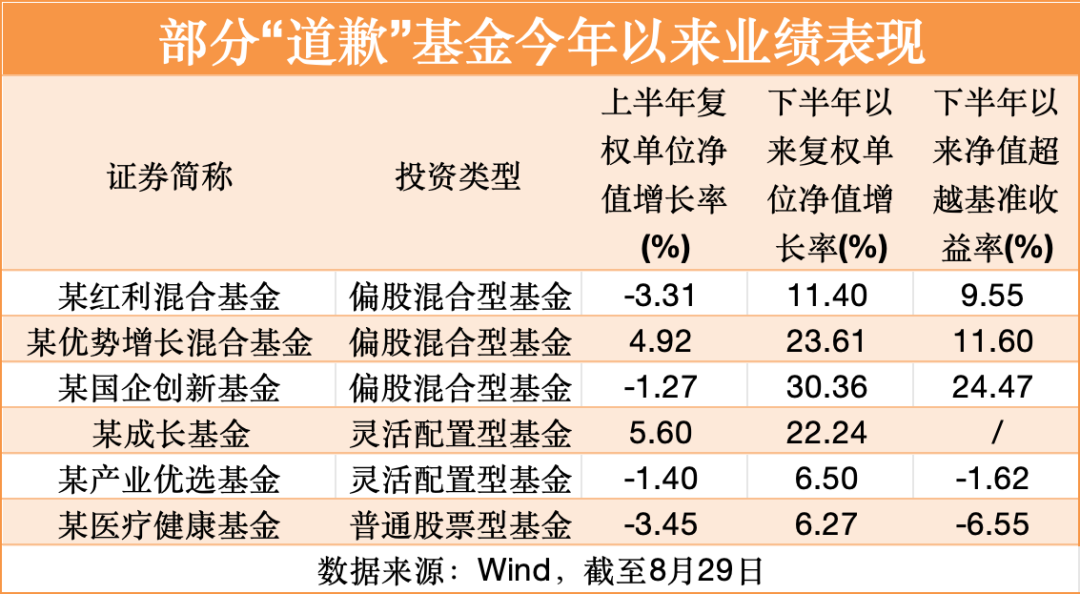

多位业内人士呼吁,投资者应该客观看待基金经理道歉行为。作为理性投资者,应避免被情绪左右,而是借助中报信息,结合客观数据和长期业绩,做出冷静、审慎的投资决策。事实上,部分上半年一度处于 「逆风」 的基金经理,下半年开始跑赢业绩基准,3~5 年的中长期业绩表现亦可圈可点。

Wind 数据显示,下半年以来,上述在中报中道歉的红利基金经理所管的红利基金单位净值上涨 11.40%,跑赢业绩比较基准近 10 个百分点 (截至 8 月 29 日)。

上述反思错过 「业绩萌芽期」 行业估值机会的基金经理,截至 8 月 29 日,其所管的包括国企创新、优势增长在内的多只基金下半年以来单位净值增长 20%~30%,大幅跑赢业绩比较基准。当然,也有部分道歉的基金经理下半年以来业绩依旧跑输业绩比较基准。

一位业内人士指出,道歉首先表明基金经理正视问题,这是一种职业操守和负责任的态度,远比那些对业绩不佳避而不谈或找各种借口推卸责任的基金经理值得尊重。

此外,这种行为增加了投资过程的透明度。一份诚恳的道歉通常会伴随着对业绩归因的分析,说明基金经理在反思自己的投资策略、行业配置、选股逻辑等是否存在失误。这是其未来改进投资框架、优化组合管理的基础。但若是道歉内容流于形式,缺乏深刻的业绩归因分析,那么其诚意就值得怀疑,关键是看其是否 「言行合一」。

他同时建议,投资者可以利用基金定期报告中的数据,自己做一些简单归因分析:基金经理是因为短期投资风格不适应市场,还是因为错配行业等其他原因导致业绩不佳。若是认同基金经理的长期投资逻辑,短期调整反而是布局的机会。

另外,评价基金经理投资业绩不能只看基金中报这一个阶段。应从 3 年、5 年的长周期看,该基金和基金经理的业绩是否能跑赢基准和同类平均。若只是短期阶段性跑输,而过往长期业绩优秀,这样的基金经理还是值得保持关注的。毕竟我们不能期望基金经理在任何市场环境和任意时间区间都能保持不败,那基本上是不可能的。

(文章来源:中国基金报)

(原标题:又见基金经理道歉,「有些难熬」)

(责任编辑:137)