文章来源:财联社

财联社 9 月 2 日讯 (编辑 胡家荣)美联储 9 月降息几乎已成定局,这标志着 A 和 H 股两大尾部风险——关税政策和货币政策不确定性——基本消散。对此广发证券指出,此举将利好中国资产,包括 A/H 股、中债和中概股,外资回流、人民币升值及行业轮动机会值得关注。

美联储 9 月降息预期:情景分析与逻辑支撑

海外不确定性释放后,A/H 股尾部风险解除。关税方面,8 月 29 日美国上诉法院裁定特朗普关税政策非法,市场对关税脱敏趋势明显。

货币政策方面,三大因素支撑 9 月降息:

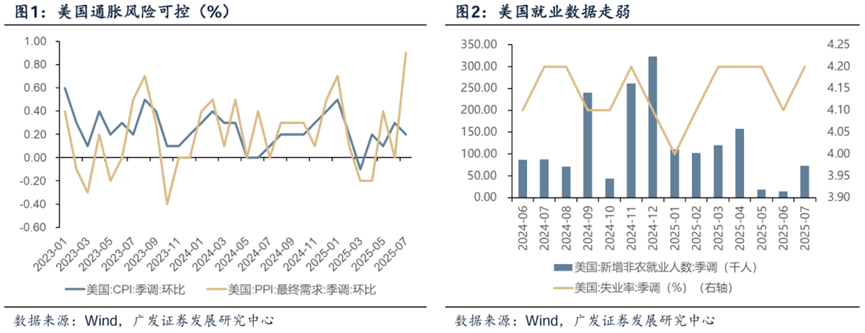

基本面走弱:7 月非农就业数据超预期下滑,核心通胀 (如服装、娱乐商品) 环比增速回落,显示关税通胀压力有限。尽管 7 月 PPI 环比+0.9% 超预期,但 PCE 指数环比 0.2% 符合预期,通胀风险整体可控。

鲍威尔鸽派信号:杰克逊霍尔会议上,鲍威尔承认就业下行风险及通胀可控,并释放降息信号,同时放弃灵活通胀目标制转向简单 2% 目标制,但强调 8 月就业数据的关键性。

美联储独立性受损:特朗普解雇鹰派理事库克,叠加鸽派理事提名,增加了降息的 「政治溢价」。

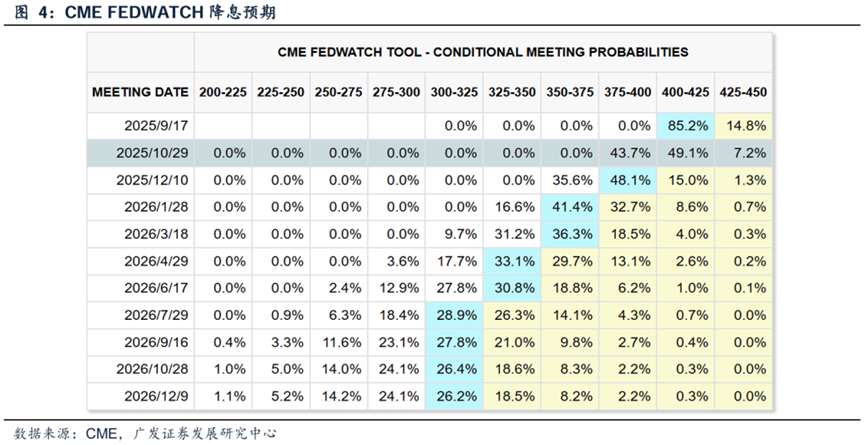

后续降息节奏情景预测:基于 8 月就业和通胀数据,9 月降息可能分三种情形:

基准情形 (概率高):8 月非农就业 5-15 万人、失业率 4.1%-4.4%,对应降息 25BP。

激进宽松情形:非农就业低于 5 万人或失业率超 4.4%,可能降息 50BP。

暂停降息情形 (小概率):非农就业高于 15 万人、失业率低于 4.1%,且 CPI 环比超 0.4%,或维持现有利率。

美联储降息对中国资产的利好逻辑

降息将驱动外资回流,打开国内政策空间,形成股债双牛格局:

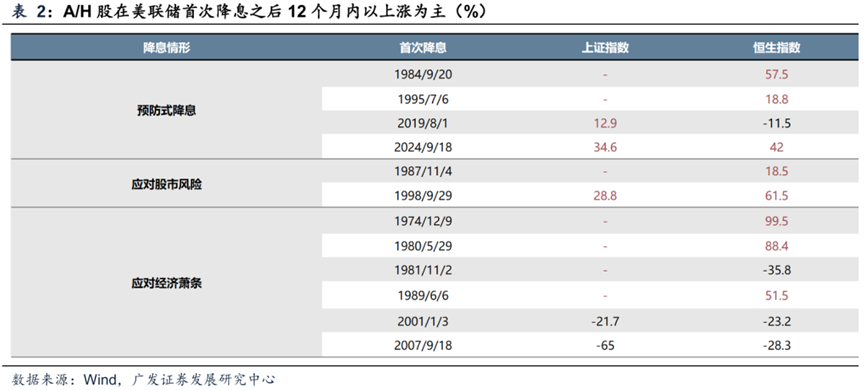

外资回流与赚钱效应:A/H 股在全球权益中表现突出 (7 月以来领跑),叠加利率平价效应,外资增配低估值中国资产意愿增强。历史数据显示,美联储降息周期中 A/H 股多上涨。

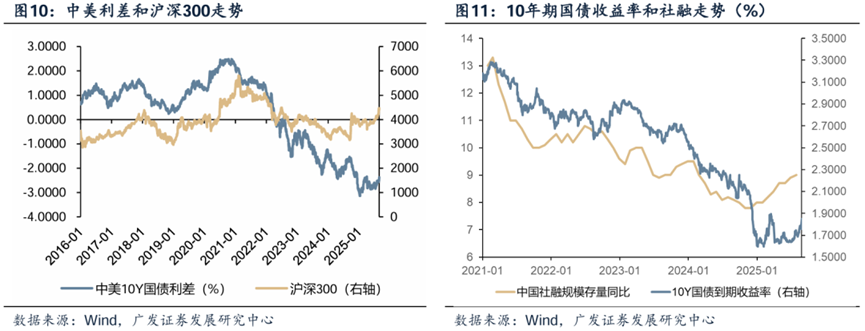

货币政策空间打开:中美利差收窄减轻人民币汇率压力,中国央行降准/降息操作空间扩大,利于内需刺激和基本面回暖。

人民币升值托举慢牛:中间价持续调升 (USDCNY 从 7.2133 至 7.1063),人民币补涨预期增强,升值阶段 A 和 H 股回报率通常提升。

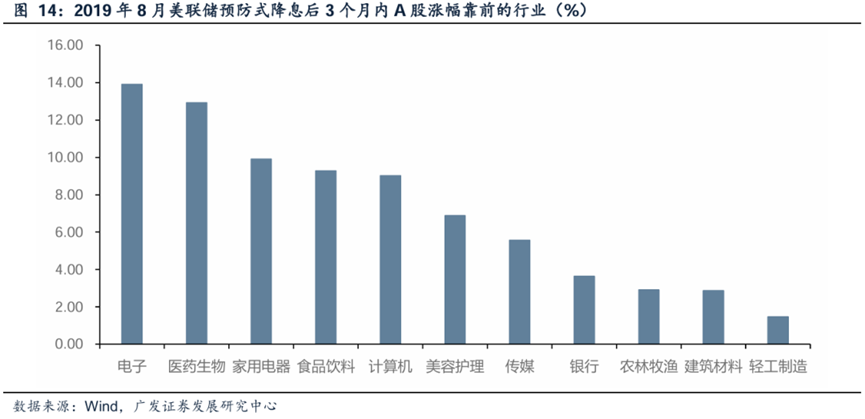

哪些行业值得关注?

利率敏感型板块 (科技、医药、新能源) 估值压力减轻,贴现率下降利好未来现金流。

外资偏好中国优势产业:创新药、港股互联网龙头、英伟达产业链及新能源细分龙头。

广发证券还指出,除 A 和 H 股外,中债和中概股 (如互联网、AI 中概股) 融资成本下降,股债双牛可期。股市虹吸效应消退后,增量资金将外溢至债市 (10Y 国债收益率 1.78%,配置价值凸显)。