文章来源:钛媒体

文 | 节点彩金,作者 | 零度

国产美妆 「一哥」 珀莱雅,即将成为首个 「A+H」 本土美妆企业?

2017 年 11 月 15 日,杭州珀莱雅化妆品股份有限公司在 A 股市场敲响上市钟声,首日开盘即顶格上涨 44%,以 22.09 元/股的价格封住涨停板,总市值一举突破 60 亿元。

彼时,这家从浙江萧山起家的国货美妆企业,凭借 「珀莱雅」 品牌,在国内美妆市场撕开一道口子,资本市场更是将其视为 「国货美妆崛起的标杆」,寄予 「冲击国际品牌」 的厚望。

八年时间,足以让一家企业完成从 「黑马」 到 「龙头」 的蜕变,也可能让其陷入增长瓶颈。2025 年 9 月 9 日,珀莱雅 A 股股价停留在 82.71 元/股,总市值 327.54 亿元——看似较上市初有显著增长,但相较于 2023 年 135.22 元的历史高点,股价跌幅已超 37%,市值蒸发超 198 亿元,这一规模相当于 2024 年 3 个 「彩棠」(珀莱雅旗下增长最快的子品牌) 的营收总和。

就在市场围绕 「珀莱雅是否陷入增长天花板」 的讨论愈演愈烈时,2025 年 8 月 26 日晚间,珀莱雅官宣 「拟发行 H 股并在港交所上市」 的公告,计划成为首个实现 「A+H」 上市的本土美妆企业。

摆在珀莱雅面前的,是一把双刃剑:

一边是持续领跑的数据——《化妆品报》 显示,2025 年上半年珀莱雅以 53.62 亿元营收领跑中国美妆市场,剥离非化妆品业务后,其护肤品类市占率较第二名高出 2.3 个百分点,「国内一哥」 地位看似稳固;另一边却是港股市场对消费品企业的 「估值压制」——2025 年以来,港股美妆板块平均市盈率仅 18 倍,远低于 A 股化妆品板块 28 倍的均值,甚至低于珀莱雅当前 A 股 25 倍的动态市盈率。

一个无法回避的核心问题浮出水面:在 A 股市值缩水近 200 亿、主品牌陷入 「五年首负」 的困境下,珀莱雅为何执意选择港股上市?其引以为傲的 「国内营收榜首」 优势,在更看重全球化能力与研发壁垒的港股市场,能否打动国际投资者?这场看似 「双线布局」 的资本操作,究竟是突破增长困局的主动出击,还是业绩压力下寻求融资的无奈之举?

01 业绩陷入增长难题:主品牌失速,子品牌难扛大旗

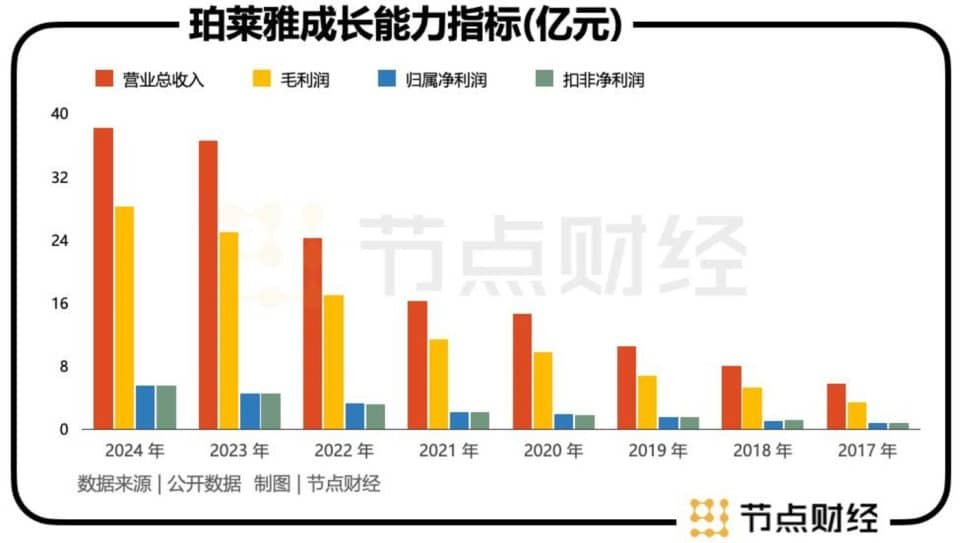

珀莱雅的业绩困境,已经露出些许端倪。2025 年上半年财报数据显示,公司营收 53.62 亿元,同比增长 7.21%;归母净利润 7.99 亿元,同比增长 13.8%——这组数据看似 「正增长」,但与 2024 年同期 37.9% 的营收增速、40.48% 的净利润增速相比,近乎 「腰斩」 的下滑幅度,直接暴露了其增长动力的衰减。

从行业视角看,美妆行业经历 2020—2023 年的线上流量红利爆发期后,2024 年起已进入 「存量竞争」 阶段,市场整体增速从两位数降至个位数,珀莱雅作为头部企业,自然难以独善其身。

但更深层的问题在于,其核心增长引擎——主品牌 「珀莱雅」 已陷入停滞。2025 年上半年,主品牌营收 39.79 亿元,同比微降 0.08%,这是近五年来首次出现负增长,打破了此前 「主品牌稳增长、子品牌补增量」 的战略平衡。

《节点财经》 看来,珀莱雅主品牌失速的核心原因,是珀莱雅长期依赖的 「线上流量+低价促销」 模式效果减弱。过去两年,依赖线上渠道的美妆品牌流量成本普遍上涨 30%~50%,抖音、天猫等核心平台的单客获取成本 (CAC) 从 2023 年的 80 元/人升至 2025 年的 120 元/人,而珀莱雅过往通过 「大促满减」「买一送一」 吸引的用户,多为价格敏感型群体,在流量成本攀升后,「促销拉新」 的投入产出比 (ROI) 从 2023 年的 1:3 降至 2025 年的 1:1.5,陷入 「不促销就没销量,一促销就没利润」 的循环。

为了破解主品牌困局,珀莱雅近年来大力推进 「多品牌矩阵」 战略,试图复制国际美妆巨头欧莱雅 「全品类、全价位」 的成功路径。从数据看,子品牌确实展现出增长潜力。2025 年上半年,彩妆品牌彩棠营收 7.05 亿元,同比增长 21.11%;洗护品牌 Off&Relax 营收 2.79 亿元,同比激增 102.52%。但问题在于,这些子品牌的规模仍过小——2025 年上半年,所有子品牌合计营收占比不足 25%,仅能覆盖主品牌 0.08% 的营收下滑缺口,远未达到 「扛起增长大旗」 的程度。

更值得警惕的是,子品牌的高增长同样依赖 「高营销投入」。2025 年上半年,珀莱雅销售费用同比增长 13.64%,远高于营收增速,销售费用率攀升至 49.59%,创历史新高。其中,Off&Relax 为了在抖音打开市场,仅 2025 年 Q2 就投入 1.2 亿元用于达人合作与直播带货,占其同期营收的 43%;彩棠为了对标花西子,在天猫 「618」 期间投入 0.8 亿元用于国风营销,最终虽实现营收增长,但净利润率仅 8%,远低于主品牌 15% 的净利润率。《节点财经》 看来,这种 「高投入换增长」 的模式,不仅未能缓解公司利润压力,反而加剧了 「营销依赖症」。

02 「双十战略」 落地难:挑战海外市场,研发成短板

2025 年 4 月,珀莱雅在成立 20 周年之际提出 「双十战略」——未来十年跻身全球化妆品行业前十,这一愿景看似雄心勃勃,但从当前落地进度看,却面临 「理想丰满,现实骨感」 的困境。

从阶段性成果看,珀莱雅确实具备了冲击 「全球前十」 的基础:2024 年营收突破百亿,达 107.78 亿元,成为首个营收破百亿的国货美妆上市公司;2023—2025 年连续三年在天猫 「双 11」「618」 大促中登顶美妆行业第一,主品牌 「珀莱雅」 的知名度已跻身国内护肤品牌 TOP3。

但 《节点财经》 看来,要进入全球前十,珀莱雅必须突破两大核心瓶颈:海外市场拓展与研发能力提升。

先看海外市场。

当前,珀莱雅的海外业务规模仍然较小,且主要集中在东南亚市场,与欧莱雅 「海外营收占比 70%」、雅诗兰黛 「海外营收占比 80%」 的全球化布局相去甚远。

珀莱雅在东南亚市场的拓展已显露 「水土不服」。当地消费者更偏好清爽质地的护肤品 (如啫喱、乳液),对产品香味的接受度集中在 「椰香」「花香」 等本土气味,而珀莱雅初期出口的 「双抗精华」「红宝石面霜」 多为滋润型质地,且香味偏欧美调,导致市场接受度低,2025 年 Q1 在印尼、马来西亚的销售额仅分别为 0.3 亿元、0.2 亿元,远低于预期。

而在欧美等成熟市场,珀莱雅面临的挑战更大。

一方面,欧美市场对化妆品的法规要求极为严苛,仅成分安全性认证就需投入 0.5 亿-1 亿元,且认证周期长达 1~2 年;另一方面,欧美消费者对品牌的 「历史积淀」 要求极高,雅诗兰黛、兰蔻等品牌已深耕当地市场数十年,珀莱雅作为 「新入局者」,若无法在产品差异化上突破,很可能陷入 「投入大、回报低」 的陷阱。

再看研发能力,这更是珀莱雅 「双十战略」 的短板。

《节点财经》 发现,长期以来,珀莱雅以 「营销驱动」 著称,研发投入占比始终偏低。2022—2024 年,研发费用率均在 2% 左右,2024 年研发费用 2.1 亿元,占营收比例仅 1.95%。

对比同行业选手,2024 年贝泰妮全年研发投入达到 3.37 亿元,占营收比重 5.87%,华熙生物 2024 年研发投入 4.66 亿元,研发投入占营业收入 8.68%。

研发投入的差距,直接体现在产品竞争力上。

雅诗兰黛拥有 「小棕瓶」 中的独家成分 「律波肽」,欧莱雅拥有 「黑绷带」 中的 「玻色因」,这些经过长期基础研究的专利成分,不仅能为产品功效提供强支撑,还能构建起难以逾越的技术壁垒。

而珀莱雅虽推出 「双抗精华」「红宝石面霜」 等爆款产品,但核心成分多为外购,缺乏自主研发的专利成分,产品差异化优势薄弱。

若珀莱雅无法在研发上实现突破,即便通过营销短期打开海外市场,也难以长期留住消费者,双十战略恐沦为口号。

03 A 股信心受挫:市值缩水+高管减持,港股上市难破信任危机

珀莱雅选择在此时冲击港股,一个重要背景是其在 A 股市场的 「信心流失」——股价下跌、市值缩水、高管减持等多重因素叠加。

从股价表现看,珀莱雅的 A 股股价走势与业绩增速高度绑定。2023 年,公司营收 89.05 亿元,同比增长 39.45%,归母净利润 11.94 亿元,同比增长 35.6%,业绩高速增长推动股价攀升至 135.22 元的历史高点,动态市盈率一度高达 50 倍;但 2025 年上半年业绩增速放缓后,市盈率回落至 25 倍,股价也随之下跌 37%,市值蒸发超 198 亿元。

而宏观经济环境与行业竞争加剧,进一步加剧了股价压力。《节点财经》 看来,全球经济增长放缓,消费者对美妆这类非必需消费品的支出趋于谨慎,国内美妆市场整体增速从 2023 年的 12% 降至 2025 年的 5%。同时,国际品牌加速下沉,国内新兴品牌不断涌现,珀莱雅的市场份额面临双重挤压。

更让投资者不安的是 「高管减持」 风波。

Wind 数据显示,自 2019 年以来,珀莱雅的高管和股东通过减持累计套现超过 50 亿元,这一金额相当于公司 2016-2024 年前三季度归母净利润的总和。其中,创始人兼前总经理方玉友减持最为频繁,累计减持金额超 41.5 亿元,持股比例从创业期的 24% 降至 2025 年的 15%。尽管公司解释称 「减持是股东个人资金需求」,但在业绩增速放缓的背景下,高管减持极易被解读为 「内部人士对公司未来信心不足」,导致投资者跟风抛售,形成 「减持-股价下跌-更多减持」 的循环。

在这样的背景下,珀莱雅冲击港股的决策,引发了市场对其 「融资动机」 的质疑。截至 2025 年 6 月末,珀莱雅账面货币资金达 12.47 亿元,资产负债率仅 30%,资金状况较为充裕,并非 「缺钱上市」。

有投资者在股吧质疑:「一边大手笔分红 (2025 年上半年分红 3.15 亿元),一边赴港融资,到底是为了国际化,还是为了给股东提供更多减持渠道?」

对于珀莱雅而言,港股上市或许能为其带来短期的资金支持与国际化曝光,但要实现 「双十战略」、真正跻身全球美妆前十,最终仍需回归核心竞争力——在研发上突破技术壁垒,在海外市场找到差异化定位,在品牌矩阵建设上实现 「量质齐升」。