01

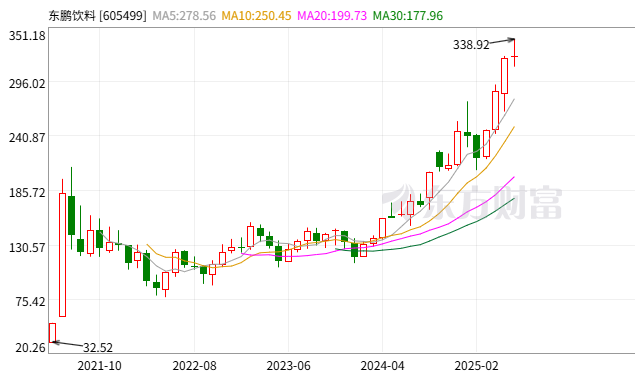

4 年涨 10 倍!

2025 年 4 月,东鹏饮料向香港联交所递交境外上市外资股 (H 股) 发行并上市的申请。此前 2021 年 5 月,东鹏饮料已经登陆 A 股。

自首次登陆资本市场以来,短短 4 年时间,其股价涨幅接近 10 倍,这样亮眼的表现,在 A 股市场中也极为少见。

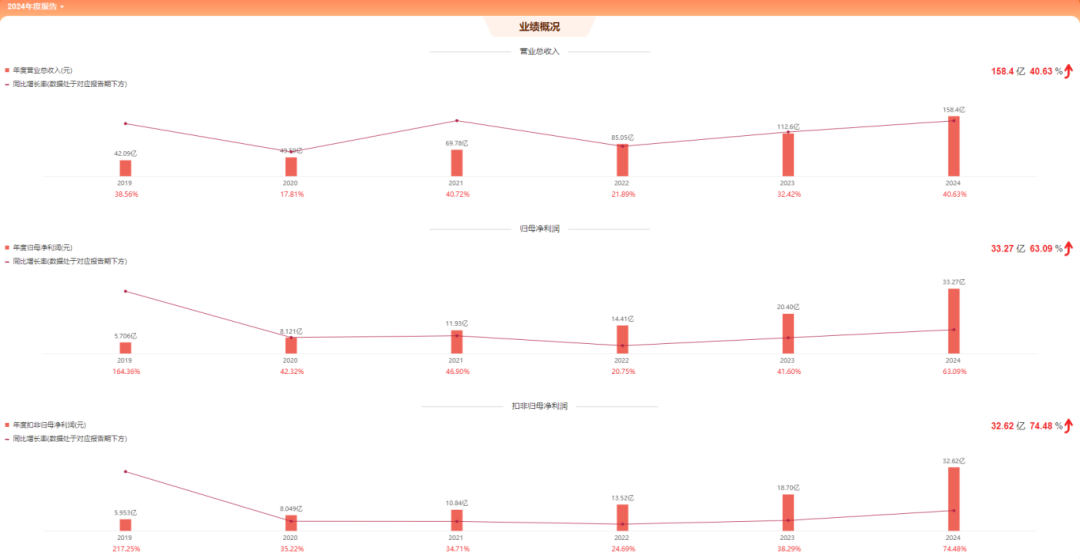

2024 年财报显示,东鹏饮料全年经营业绩实现高速增长,展现出强劲的市场竞争力。报告期内,公司实现营业收入 158.4 亿元,同比增长 40.63%;归母净利润达 33.27 亿元,同比增幅高达 63.09%。

值得关注的是,公司经营活动现金流净额达到 57.89 亿元,大幅高于归母净利润,印证了其利润的高含金量与稳健的经营质量。

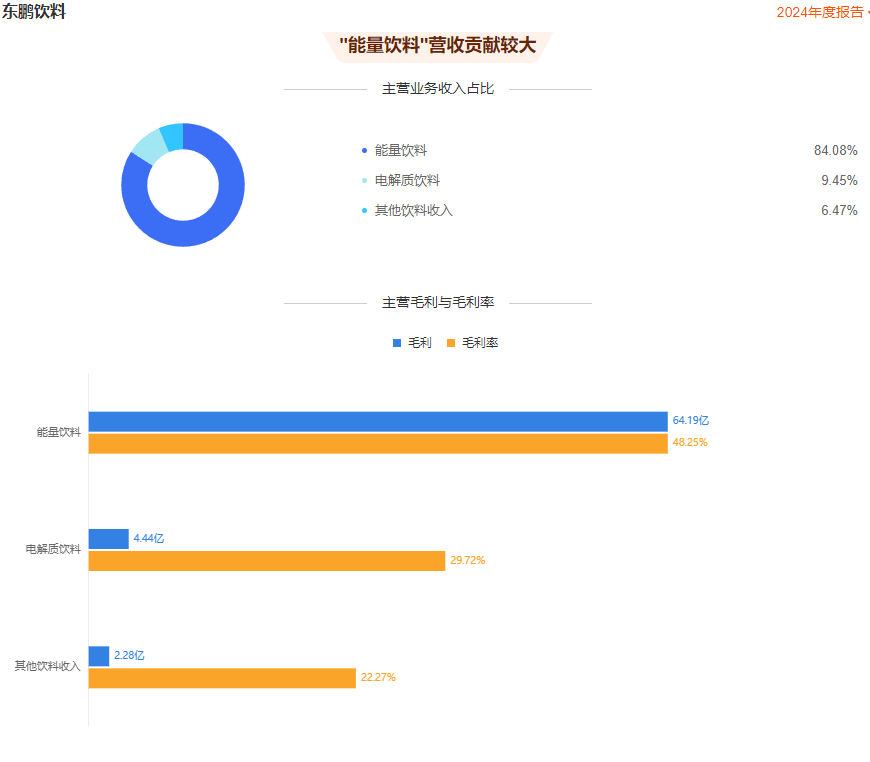

从核心业务表现来看,东鹏饮料的增长动能持续释放。2024 年,公司整体毛利率提升至 44.81%,盈利能力显著增强。

其中,核心产品能量饮料毛利率达到 48.25%,同比提升 2.89 个百分点,彰显品牌溢价能力与成本管控优势;新兴的电解质饮料虽毛利率为 29.72%,但同比提升 3.25 个百分点,显示出品类拓展的良好势头;其他饮料产品毛利率更是跃升 13.3 个百分点至 22.27%,多元化产品矩阵的协同效应逐步显现。

整体来看,东鹏饮料凭借核心单品的持续突破与品类延伸,形成了强劲的增长引擎,为未来发展奠定坚实基础。

但此番谋求二次上市,看似是进一步拓展资本版图,实则背后潜藏着诸多隐忧。

02

股东频频减持

据征探财经统计,自 2022 年起,东鹏饮料频繁披露减持计划,三年间累计发布 7 次相关公告。

作为第二大股东,君正创业投资合伙企业减持尤为密集:

2022 年 9 月首次减持后,持股比例从 8.9998% 降至 8.6469%,套现 2.5 亿元;

2023 年 8 月再度减持,持股比例进一步降至 7.7085%,套现 6.79 亿元;

2024 年更是两度出手,5 月通过集中竞价与大宗交易减持 2.7085%,套现 18.96 亿元,10 月减持 1.1637%,套现 13.26 亿元。

自东鹏饮料上市以来,君正投资 4 次减持累计套现超 41 亿元!

更值得关注的是,东鹏饮料上市 4 年实施 6 次高比例分红,累计派现近 50 亿元。

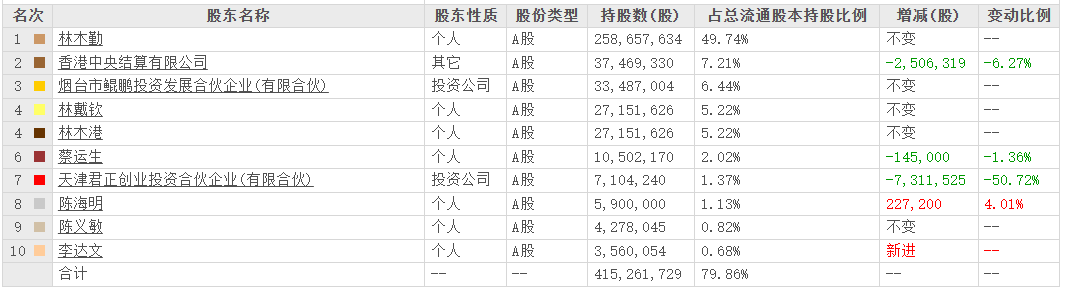

作为家族控股企业,其股权高度集中于林氏家族:

最新数据显示,实际控制人林木勤持股 49.74%,鲲鹏投资 (关联方)、林木港、林戴钦分别持股 6.44%、5.22%、5.22%,家族关联方合计持股超 67%,其中前十股东占总流通股本持股比例高达 79.86%!

据此测算,林氏家族通过分红累计获取超 30 亿元,仅林木勤本人在 2024 年就独得 12 亿元。

在新规下背景下,东鹏饮料股东减持频繁,若股价表现不佳,或分红未达同期年均归属于上市公司股东净利润的百分之三十,股东减持将受限。

另外对小股东利益也有诸多影响,易引发信任危机,资金大量流出也会影响公司的资金储备与战略布局。

同时,长期来看,股权的高度集中也就代表着决策风险集中,其治理失衡、中小股东利益受损、抗风险能力弱等劣势,可能成为公司持续发展的隐患。

因此,合理的股权分散和制衡机制,对企业长期健康发展更为重要。

03

「山寨」 红牛,过度依赖单品

其实,东鹏与红牛的渊源颇深。其创始人林木勤早年深耕红牛代工厂近十年,这段经历为东鹏特饮日后崛起埋下伏笔。

在 「雷碧」、「六个核弹」、「康帅傅」 等山寨饮品泛滥的市场环境下,东鹏特饮早期从产品配方、包装设计到营销风格均深度对标红牛,一度被贴上 「平替」 标签。

转机始于 2012 年红牛创始人许书标离世,泰国天丝集团与中国华彬集团的商标权属矛盾逐渐激化。

2016 年,双方围绕 「红牛」 商标展开法律拉锯战,这场旷日持久的诉讼重创红牛在华市场根基,产品铺货受阻、渠道信任动摇,为竞争对手腾出战略空间。

东鹏饮料精准捕捉机遇,凭借四大差异化策略实现突围:

一是直击蓝领消费群体,通过下沉渠道渗透工地、汽修厂等场景;

二是以半价定价策略构建价格优势;

三是独创 PET 瓶+可重复密封盖的便携包装,契合户外作业需求;

四是推出扫码领奖互动营销,激发终端消费热情。

多重组合拳下,东鹏特饮迅速抢占市场份额。

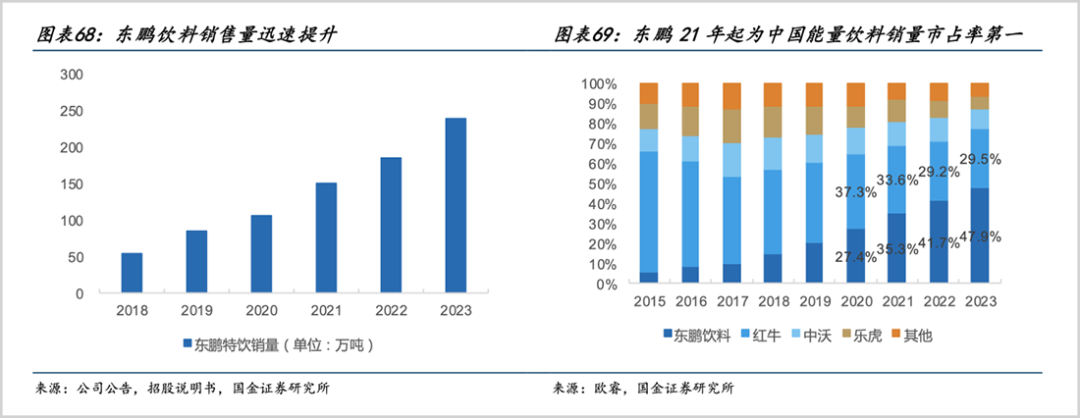

市场数据见证了东鹏特饮的强势崛起。数据显示,2023 年东鹏特饮营收首次突破百亿元大关,次年持续保持高增长态势,2024 年营收达 133 亿元,同比劲增 28.49%。

在行业竞争格局中,东鹏特饮已连续三年稳坐中国能量饮料市场冠军宝座。

尼尔森 IQ 数据显示,其市场统治力进一步增强,2024 年在我国能量饮料市场的销售量占比从 2023 年的 43% 攀升至 47.9%。

从曾经的行业追随者到如今的领跑者,东鹏特饮实现了华丽逆袭,成为能量饮料赛道的标杆品牌。

图片来源:市值观察

不过快速增长之下,东鹏饮料的发展隐忧却逐步显现。

2024 年财报数据显示,公司 158.39 亿元的总营收中,东鹏特饮单品贡献高达 133 亿元,占比 84%,暴露出严重的单品依赖问题。

这种单一产品主导营收结构的模式,在市场竞争加剧或消费趋势转变时,极易面临增长瓶颈与经营风险。

对此,公司创始人兼董事长林木勤明确提出 「未来三年培育第二曲线」的战略目标,通过 「1+6」 多品类布局谋求突破。

在稳固东鹏特饮核心地位的同时,东鹏饮料相继推出电解质饮料 「补水啦」、即饮咖啡 「东鹏大咖」、茶饮料 「乌龙上茶」「鹏友上茶」、植物蛋白饮品 「海岛椰椰汁」 及预调鸡尾酒 「VIVI」 等新品。

从数据上看,2024 年虽然就 「补水啦」 销售收入同比增长 280%,但这主要由于 2023 年基数较低。

为了促销,「补水啦」 出厂价很低,仅为 2.26 元/升,毛利率为 29.7%,并不赚钱,而且销售情况也不佳。

2025 年,在北京繁华地段的某超市里,「补水啦」 在打折促销。足以说明 「补水啦」 尚未受到消费者的普遍认可。

这些新业务尚未形成足以支撑业绩增长的规模效应,距离真正构建起可持续的第二增长曲线仍有较长的路要走。

04

面临健康质疑

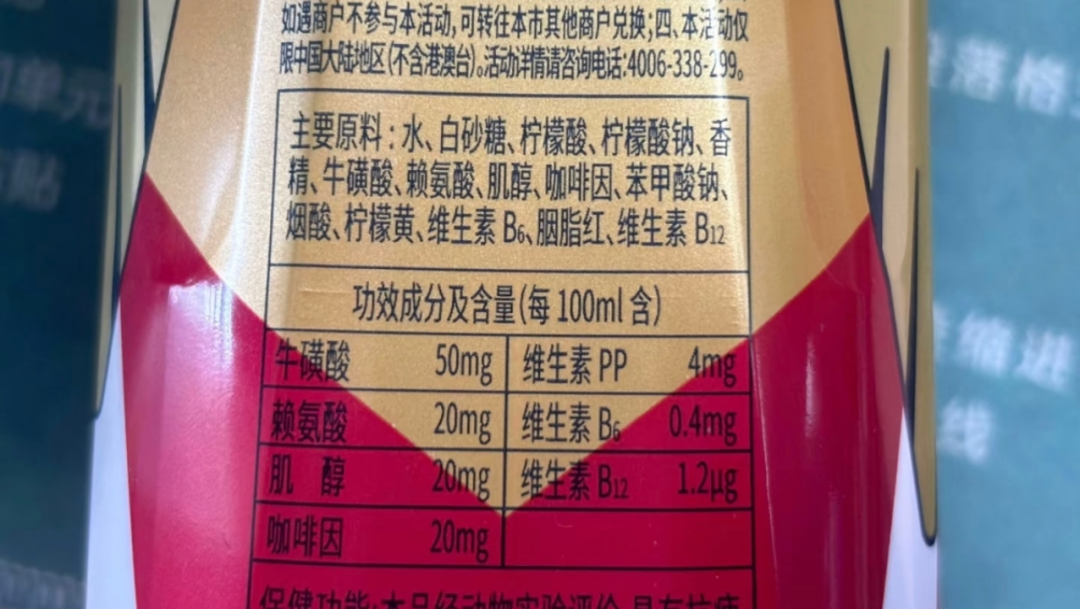

随着功能饮料市场热度攀升,消费者对产品健康属性的质疑也愈发强烈。东鹏特饮等爆款产品因高含糖量、咖啡因刺激性及复杂配料表,引发广泛关注。

有网友吐槽称:「喝了东鹏后一直亢奋的睡不着,甚至还有点呼吸碱的感觉」。

更有网友说,再也不喝东鹏特饮了,吃饭没有胃口,半夜硬生生从睡梦中拉起来吐。

根据大量研究表明,功能饮料虽能快速提神,但长期或不当饮用,将对健康产生潜在威胁。

从成分风险来看,咖啡因作为核心提神物质,过量摄入 (每日超过 400mg) 易导致心率加快、血压升高,加重心脏负担,同时可能引发神经系统过度兴奋,造成失眠、焦虑等症状,老人儿童更应该注意。

此外,高含糖量是另一大隐患——媒体检测数据显示,东鹏特饮 500mL 装含糖量高达 66.5g,远超成年人每日添加糖建议摄入量 50g 的 「警戒线」,长期饮用不仅增加肥胖风险,还可能诱发糖尿病。

功能饮料虽然能暂时提神,但千万不能过量。这些健康争议不仅引发消费者对功能饮料安全性的担忧,也对行业的可持续发展提出了挑战。

总结来说,东鹏饮料虽然凭借精准的市场策略实现逆袭,但业绩亮眼的背后,却暗藏产品结构单一、过度依赖单品的隐患。同时,功能饮料普遍存在的健康争议,也可能成为其发展路上的 「绊脚石」。

未来,东鹏若想突破增长瓶颈、化解信任危机,需加速品类多元化布局,并在产品健康化上持续发力,方能在激烈的市场竞争中稳健前行!