文章来源:天天财经

10 月 29 日是有历史意义的一天,上证指数站上 4000 点上方。这是自 2015 年 8 月 18 日之后,沪指首次收盘站上 4000 点。想想年中有分析师喊出 「A 股年内 4000 点不是梦」 时还面临诸多质疑,如今梦想已然照进现实。

十年了,当 「A 股 4000 点」 的消息映入眼帘,百感交集,同一个点位,时过境迁,市场的内核早已悄然蜕变。从某种意义上讲,本轮 A 股突破的 4000 点的背后,是政策托底、产业升级与流动性宽松的三重共振。

「十五五」 规划的宏伟蓝图,正在资本市场寻找它的映射;国内宽松的货币环境与美联储开启的降息周期形成共振;长线耐心资本对 ETF 的坚定布局、北向资金的净流入,以及居民存款向权益市场 「搬家」 的趋势,正在协同为本轮行情构筑起更为坚实的基座。

而 4000 点背后的众生相——初见与再见,新老基民们的心态与应对之道更是截然不同,简单聊一聊~

写给新基民

初见 4000 点的思与行

这是不少投资者人生中第一次见证的股市 「高峰」,兴奋与忐忑交织。

「95 后」 投资者小李,今年刚开户入市,昨天是他人生中第一次见证大盘突破重要关口。「我所有的同学群、游戏群都在讨论股票,感觉不买就亏了!」 小张在早盘就将所有闲置资金投入了一只热门 ETF,「我觉得这只是一个开始,市场政策这么给力,4000 点是新起点。」

小编完全理解这份心情,但也请允许我们像一位老朋友般提醒:投资中,比 「能赚多少」 更重要的,是 「能承受多少」,心中有许多愿望,保有乐观但也依旧要对市场有清晰的认知,比如以下:

第一,市场的上行趋势绝不是一路坦途,而是 「进二退一」 的螺旋式上升。

以 2015 年为例,从 4000 点迈向 5178 点的牛市行情中,短短 46 个交易日内就出现过 2 次超 10% 的回撤。(数据来源:Wind,历史数据不代表未来表现。)

图:2015 年上证指数站上 4000 点后走势

数据来源:Wind,历史数据不代表未来表现。

第二,事实上,4000 点的行情依然不意味着 「全面牛」。

比如这两天,我们会发现在主流指数大多都在上涨的背景下,一度还有 2000 多只个股下跌。所以说,就算破了 4000 点,也不是 「闭眼入」 就能享受到牛市,这个剧本依然没变,所以选择优质的资产很重要。(数据来源:Wind)

第三,对大多数人来说,炒股或许真的不如买指数基金。

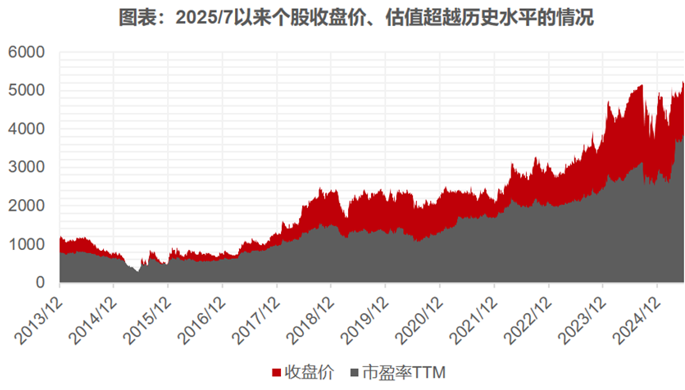

如今的行情无疑是一轮教科书级别的结构性行情:自 2025 年 7 月以来,虽有超 4000 只个股收盘价 (复权) 创出 2024 年以来新高,但能突破 2020-2021 高点的仅约 2000 只,突破 2015 高点的更不足 1000 只。(数据来源:Wind)

注:剔除上市不满半年的股票;估值参考区间为 2015/1/1-2025/8/22;数据来源:Wind

这并不是偶然,它背后折射的是市场成熟度的提升,是信息效率的增强,也是机构之间博弈的激烈。当聪明钱越来越多,想要持续做出超额收益,变得更为艰难。而指数基金,凭借其低费率、高透明、分散化的特征,正逐渐成为普通人参与市场、分享经济增长的更优选择。

写给老基民

再见 4000 点的思与行

而对于另外一些投资者,4000 点的 A 股似乎是 「熟悉的陌生人」,勾起无数回忆,更带来新的审视。

「等了快十年,终于看到 4000 点了!」 拥有 20 年股龄的老王,在收盘后长舒一口气。他的持仓中,几只 2015 年牛市顶峰时期买入的股票,终于回到了成本线附近。老王说,他的第一反应不是追高,而是卖出了一部分仓位。「经历过太多次的牛熊市转换,我现在的操作原则是:部分止盈,降低仓位,冷静观察。」

是的,经历了市场的风风雨雨我们明白:无论何时,保持投资的纪律性、保护自己很重要。遥想 2015 年 A 股 4000 点,是杠杆资金催化的 「水牛行情」,高杠杆带来的脆弱性,最终在去杠杆的冲击下引发崩塌,5178 点的顶点后,商誉减值的隐患让行情急转直下。

时过境迁,早已不是当年的市场。如今的资本市场被赋予了支持科技创新和产业升级的重要引擎,与居民财富蓄水池的双重历史使命。

这种定位下,政策支持走向长期制度性的护航,从推动上市公司加大分红回购力度到提升投资者获得感,从优化科技企业上市标准,再到完善投资者保护机制,每一项改革都在从投资者回报、企业融资效率、市场生态建设等维度,持续夯实市场的 「基本盘」。

市场的投资结构也发生了深刻变化。机构化程度不断加深,基于产业趋势和景气度的投研体系,正逐渐取代听风就是雨的炒作,成为市场的主流话语。

据中金公司统计,截至 2024 年底,以自由流通市值计算,A 股机构投资者持股市值占比为 46.0%,较 2014 年底增长约 15 个百分点。(来源:上海证券报) 这使得行情的结构性趋势更加明显,齐涨共跌的 「流动性狂欢」 渐行渐远,行稳致远的 「慢牛」 有了土壤。

而本轮行情的核心驱动力,领涨的旗帜,也交到了 AI、半导体、生物制造等代表 「新质生产力」 的产业手中。去年 924 至今,深耕其中的新老基民或许收获颇丰,但到了现在它又面临着估值不低、波动很大、研究门槛高等绕不开的问题,如何应对呢?

写给新老基民

人生第 N 次 4000 点的思与行

无论是初见还是再见,此刻无需因 「4000 点的陌生感」 而无所适从,首先需要相信站上新周期与新起点的 A 股市场,至于当前的投资如何御风而行,就是实操的行动了。

关键词一是核心产业,关键词二是一定的防御保护。既要精准把握代表未来方向的核心产业浪潮,又要为投资组合配备必要的 「安全阀」,以应对不可避免的市场波动。

先说第一个关键词:核心产业。继续拥抱那些真正代表中国产业升级方向的优质资产。

在 「十五五」 规划中,科技创新被置于前所未有的战略高度,其核心定位是实现 「高水平的科技自立自强」。建议稿通篇读下来最受震撼、记忆最深的就是采取超常规的手段措施去支持科技创新。

在大国博弈的背景下,我们尤其需要能够决定胜负的 「硬科技」 领域,比如芯片、人工智能。未来五年,人工智能是新一轮技术浪潮的核心,围绕人工智能产业链上下游的政策出台,包括但不限于芯片半导体、大模型、机器人、终端应用和设备。

从产业周期上看,科技成长产业投资的节奏往往遵循 「巨头 (爆款出现)→基础设施 (巨头开启巨额资本开支)→产业链成型 (0-1)→需求爆发 (1-100)」 的规律,实现从主题投资向赛道投资的变迁。一旦产业链落地,能够实现 「0-1」 到 「1-100」 的跨越,就往往出现奇点式的投资机会。

就 AI 而言,爆款产品出现,巨头开启资本开支,产业发展正处于奇点时刻,一旦 AI 产品经过 2-3 轮迭代后走向成熟,需求或将迎来大的爆发,那么这或许就像是 13 年的移动互联网那个、19 年的新能源车、20 年的光伏,是可以捕捉 「大鱼」 的地方。

然而,在波动的市场中,如何有效规避单一主线带来的风险?这就说到了第二个关键词:防御保护。并非指利用股指期货做空等复杂高风险的金融工具,而是一种更为普适和稳健的理念——利用不同资产之间的低相关性,来平滑整个投资组合的波动。

比如配置与主线低相关的 「互补型」 资产。

当我们将科技等高成长板块作为投资主线时,可以引入与之关联度不高的资产来形成互补。一个典型的选择是资源品,例如黄金、有色金属等。它们与科技板块的驱动逻辑截然不同,甚至常常呈现负相关性。在全球出现不确定性风险事件时,科技资产可能承压,而黄金却往往因其避险属性而上涨,从而有效对冲了组合的下跌风险。

再比如布局处于底部的 「反转型」 资产。

市场是周期性的,那些经历了长期深度下跌的板块,一旦迎来基本面的边际改善或政策拐点,便具备强大的修复动能。例如,过去几年调整较为充分的军工、医药、光伏和新能源等板块。它们的反弹逻辑更多依赖于自身的产业周期或政策催化,与科技板块的景气度关联度较低。我们观察到,在近期的市场中,就多次出现了科技板块调整时,光伏、锂电等底部板块逆势上涨的情形。这种 「你方唱罢我登场」 的轮动,正是利用不相关性降低波动的完美体现。

再往前走,这一策略的外延可以不断拓展。随着经济复苏,内需消费等板块可以纳入视野;高股息资产的配置价值也会凸显。从宏观保护的角度,我们还可以跨资产类别配置债券 (包括国内债、美元债),也可以跨市场配置不同地区的科技资产 (如 A 股、港股、美股的科技公司)。这种适度的分散,并非对主线的背叛,而是对长期复利最好的保护。

通过构建由低相关性资产组成的组合,我们追求的正是这样一种状态:在市场的大部分时候,都有资产能够贡献收益。无论是新老基民,或许唯有如此,才能在二十一世纪的第三个十年里,在 4000 点以上的 A 股,真正将时代的贝塔与行业的阿尔法,转化为自己账户里可持续的复利增长。

以上便是小编 A 股 4000 点之际的思与行。(文章来源:华夏基金)

(原标题:写给新老基民:初见与再见 4000 点的思与行)

(责任编辑:66)