文章来源:钛媒体

文 | 观潮新消费

近日,以 「高山植物护肤」 为卖点,宣称拥有 「超 4000 家门店、超千万会员」 的北京植物医生化妆品股份有限公司 (以下简称:植物医生) 开启了 IPO 之路。

招股书披露,按 2024 年度全渠道零售额计算,植物医生是中国单品牌化妆品店第一品牌。此次,它冲击的也是 「A 股单品牌店第一股」。

「另类」 植物医生走的是非常独特的道路:以下沉市场加盟为主的单品牌路线,靠着商场、街边 4000 多家门店,筑起了年营收 20 多亿的生意版图。

然而,叩响 IPO 大门前,植物医生暴露诸多问题:业绩停滞、重营销,科研 「外包」、内部管理失控……即便找来了陈伟霆和王俊凯,也不是解药。

年入 21 亿,超 4000 家店

植物医生成立于 1994 年,致力于高山植物护肤产品的研发、生产和销售,聚焦于 「植物医生」 品牌。

植物医生主要产品为 「植物医生」 品牌下多个高山植物系列,如 「石斛兰紧致淡纹」、「紫灵芝多效驻颜」、「冬虫夏草焕活奢养」、「黑松露赋活新生」 等的水乳膏霜、精华及精华油、面膜等。

植物医生的营收主要靠水乳膏霜、精华及精华油、面膜三类产品,合计贡献约 94% 的收入。据招股书数据,2024 年,其水乳膏霜营收约 12.18 亿元,占比 56.52%,精华及精华油营收 4.65 亿元,占比 21.59%。

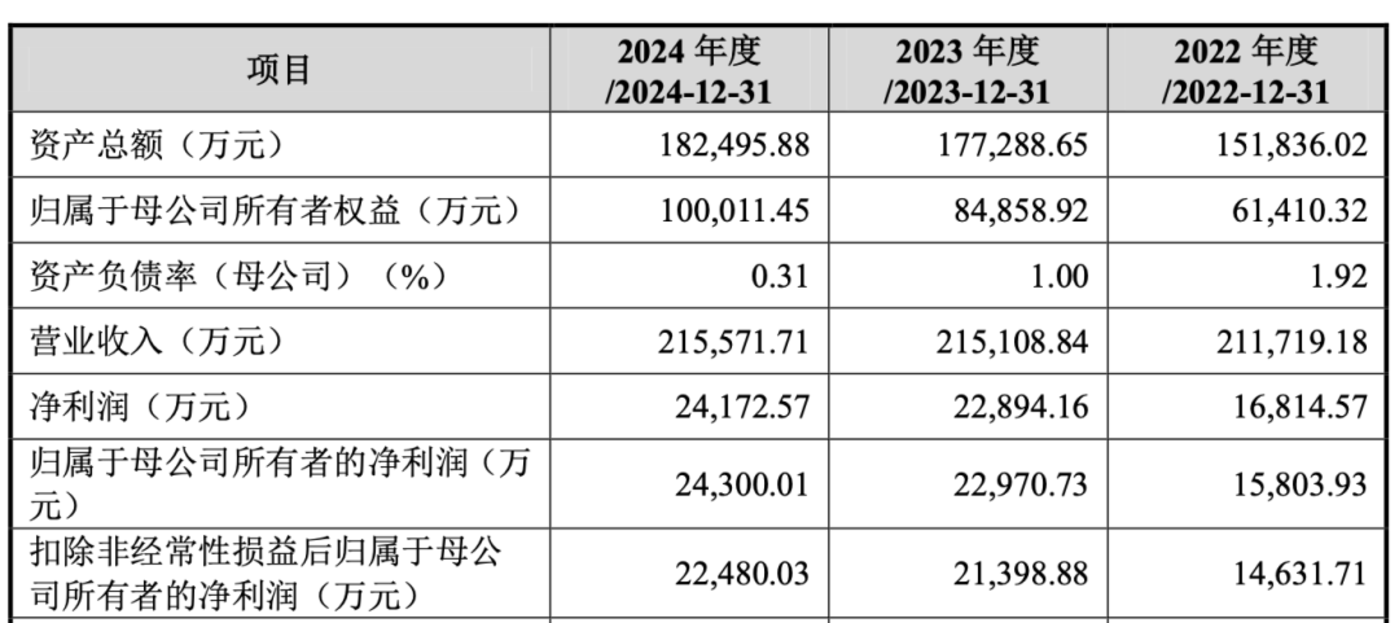

在国货美妆热的这几年,植物医生的成绩还不错。据招股书显示,植物医生 2022 至 2024 年营收分别为 21.17 亿元、21.51 亿元、21.56 亿元;净利分别为 1.68 亿元、2.29 亿元、2.42 亿元;扣非后净利分别为 1.46 亿元、2.14 亿元、2.25 亿元。

但值得注意的是,2022 至 2024 年,植物医生的主营业务毛利率分别为 55.22%、60.34%、58.90%,远低于同行业平均数 (66.69%、68.28%、70.47%)。相比之下,2024 年,同行业可比的珀莱雅、贝泰妮、丸美生物毛利率均超过 70%。

对于毛利率低于同行的问题,植物医生解释称,这主要是由于销售模式不同。公司以经销模式为主,需要为经销商预留一定利润空间,导致整体毛利率低于直营模式。

植物医生也强调,若仅看直营模式,在报告期内的直营模式毛利率分别为 70.02%、73.62% 和 71.16%,与上述三家同行企业较为接近。

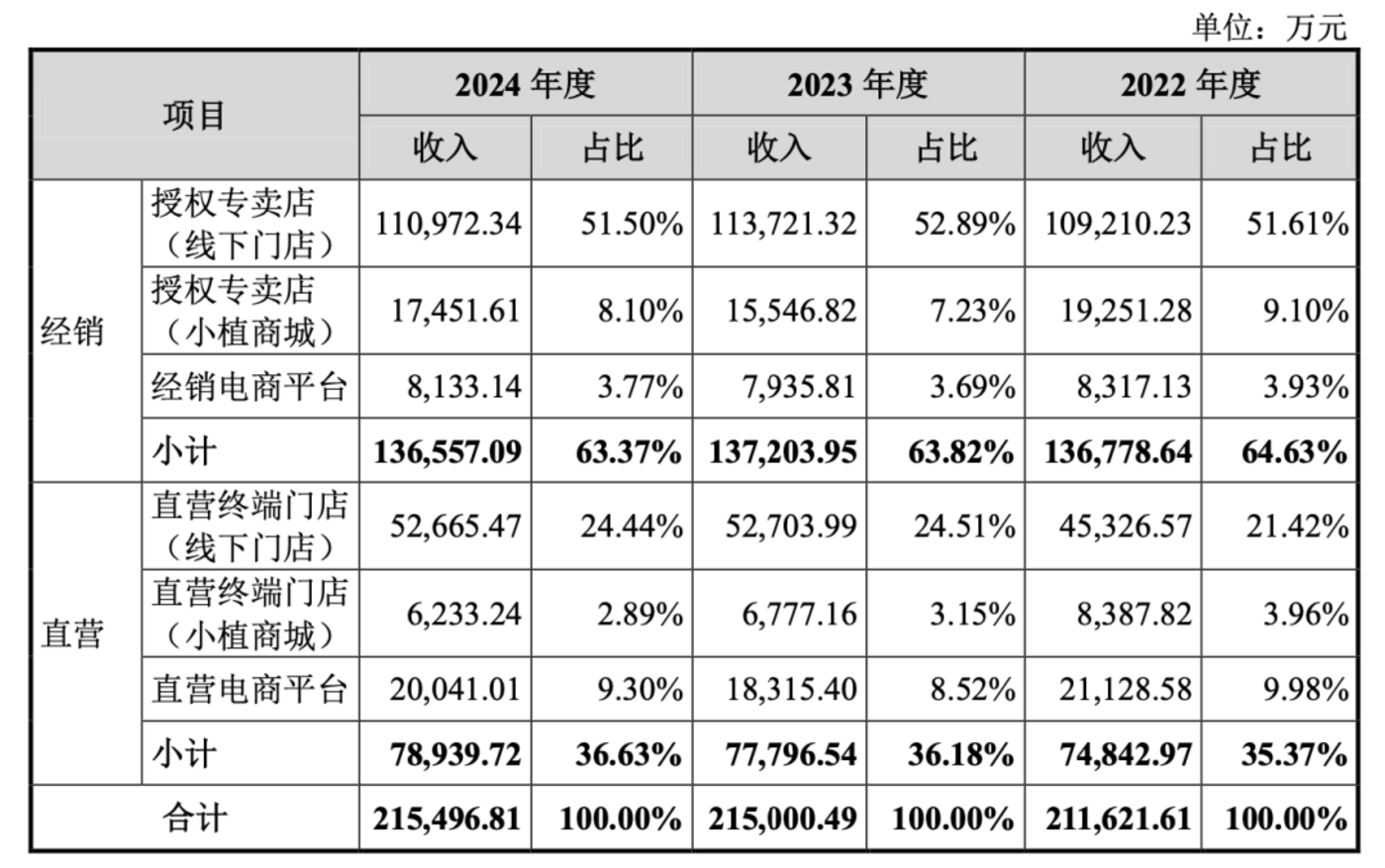

植物医生采用 「直营+经销」 的模式,但以经销模式为主、直营为辅。报告期内,公司经销模式业务收入占主营业务收入的比重分别为 64.63%、63.82% 和 63.37%,直营模式收入占比在 36% 左右。

线下门店一直是植物医生的核心优势。2024 年,公司经销模式和直营模式下的线下门店收入分别为 11.1 亿元、5.27 亿元,而经销模式和直营模式下授权专卖店、经销电商平台收入合计约为 2.56 亿元、2.63 亿元。

植物医生创始人解勇,早年曾在顺德市顺安电梯厂任工程师。工作没几年,他辞职北上,入职了北京一家外贸公司负责化妆品销售。

谁知一年后,这家外贸公司就陷入了危机。为了保住自己一手培训出来的团队。1994 年,26 岁的解勇开启了创业之路,成立了北京明弘科贸 (后更名为北植科技,即植物医生的前身)。

创业初期,公司以化妆品代理业务为主。2004 年,解勇转向零售,在家乐福开设首家独立门店,开启全国化布局。在随后的发展过程中,为缓解与地方经销商的利益冲突,公司又从经销商升级为了品牌商。

2007 年,公司更名为 「植物医生」,随后将品牌定位于 「高山植物,纯净美肌」。2017 年,植物医生推出其最具代表性的高山植物系列产品——石斛兰系列。

植物医生的实际控制人为解勇,IPO 前,解勇直接持有公司 8.33% 股份,通过本多投资间接控制公司 70.81% 股份对应的表决权,合计控制公司 79.14% 股份对应的表决权。

重营销轻研发,一年闭店 802 家

经过 30 多年的发展,植物医生走出了一条独特的路。

不同于在线上拼流量的品牌,植物医生走单品牌路线,以在下沉市场开加盟店为主。在很多三四线城市,甚至是县城的街边,都能看到竖着代言人王俊凯广告牌,主打买产品送护理的植物医生门店。

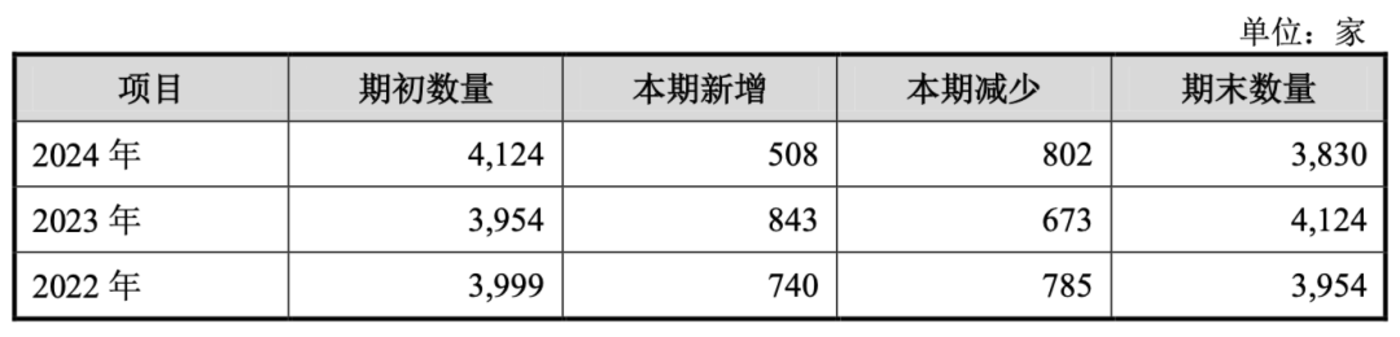

植物医生的扩张策略高度依赖加盟体系。截至 2024 年末,植物医生品牌共布局线下连锁门店 4328 家,其中授权专卖店 3830 家、直营终端门店 498 家。

不过,截至 2024 年,加盟门店数量出现净减少。虽然年内新开 508 家,但闭店了 802 家,净减 294 家。

植物医生 60% 的收入是经销商贡献的,然而 2022 年至 2024 年起经销途径营收不仅没有增长,反而下滑了 221.55 万元,三年间,经销商数量不仅没增加反而减少了 169 家。

消费者走进店里挑选化妆品并做皮肤护理,然而截至 2025 年 5 月 31 日,植物医生尚有 32 家因提供到店护理服务而需办理卫生许可证的子公司、分公司 (直营门店) 尚未取得卫生许可证。

招股书显示,截至目前,北京、广东、浙江、山西等 13 家省市的子公司均收到过相关部门开出的处罚通知,公司及子公司累计收到过 16 张行政处罚单,违规类型涵盖价格欺诈、卫生许可缺失、虚假宣传、税务疏漏、消防隐患等问题。

虽然发展方向不同,但植物医生同样也陷入了 「重营销、轻研发」 的道路。

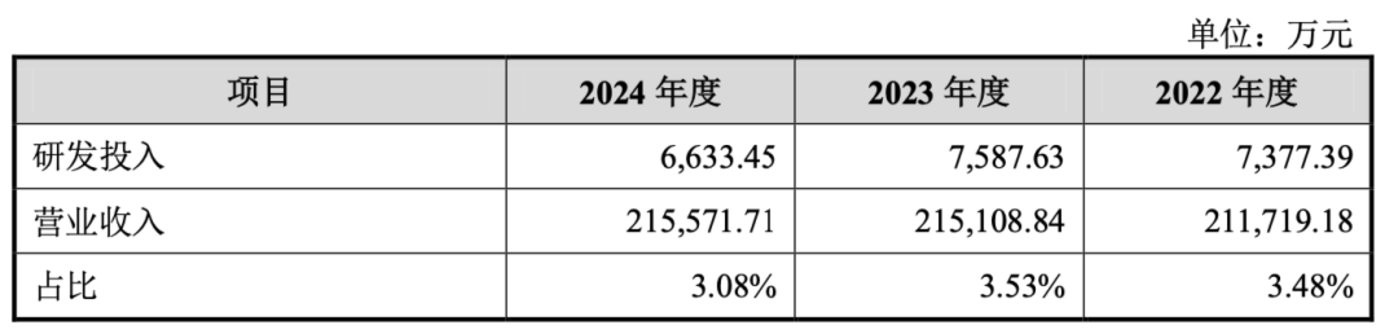

招股书显示,2022 年至 2024 年,植物医生研发投入分别为 7377.39 万元、7587.63 万元、6633.45 万元,占营业收入的比例分别为 3.48%、3.53%、3.08%。

从研发人员数量来看,2022-2024 年期间,研发人员从 166 人减少至 130 人。2024 年末,销售人员高达 2601 人,是研发团队人数的 20 倍。

植物医生在招股书中表示,研发人员减少,主要系公司持续优化研发流程,采用研发项目产品经理制,并将部分研发活动委托中国科学院昆明植物研究所等专业外部机构完成所致。简言之,部分技术依赖委外。

尤其是主打的王牌产品石斛兰系列,以及云南高山植物美白功效研发、具有抗衰功效的铁皮石斛原液提取与应用研究等,这些核心技术更多是靠 「外包买技术」 而非自己独立研发出来的。

同期,植物医生销售费用分别达到 7.03 亿元、7.39 亿元与 7.43 亿元,占同期营业收入的比例依次为 33.21%、34.37% 和 34.47%,公司销售费用约为研发费用的 10 倍。

此次 IPO,植物医生拟募资 9.98 亿元中,用于 「营销渠道与品牌建设」 的资金高达 5.26 亿元,占比超过 53%,远高于用于 「研发中心升级」 的资金。

植物医生的上市之路颇为波折,早在 2017 年,植物医生便开始布局上市之路,2022 年 12 月完成股份制改造,2023 年 7 月正式启动 A 股 IPO 辅导。

而植物医生 IPO 辅导耗时约两年、延期 19 个月,主因是内控缺陷整改,尤其加盟店管理失控引发风险,以及产品质量存在漏洞。

此外,植物医生还备受 「股东 IPO 前套现」 质疑,公司在 2024 年进行了 1 亿元大额现金分红,占当期净利润比例较高;2025 年 6 月,植物医生再次进行 8000 万元的分红,其中,董事长、总经理解勇在两次分红中分走 1.42 亿元。

美妆企业掀上市潮

2024 年,全球化妆品行业市场规模已达到 5932.35 亿美元。

虽然美国仍为全球化妆品最大的单一市场,但 2024 年中国在全球化妆品市场中份额占比已达 12.58%,稳居全球第二大化妆品市场,并在多个细分品类中具备全球领先的增速与规模潜力,成为国际品牌争相布局的重点区域。

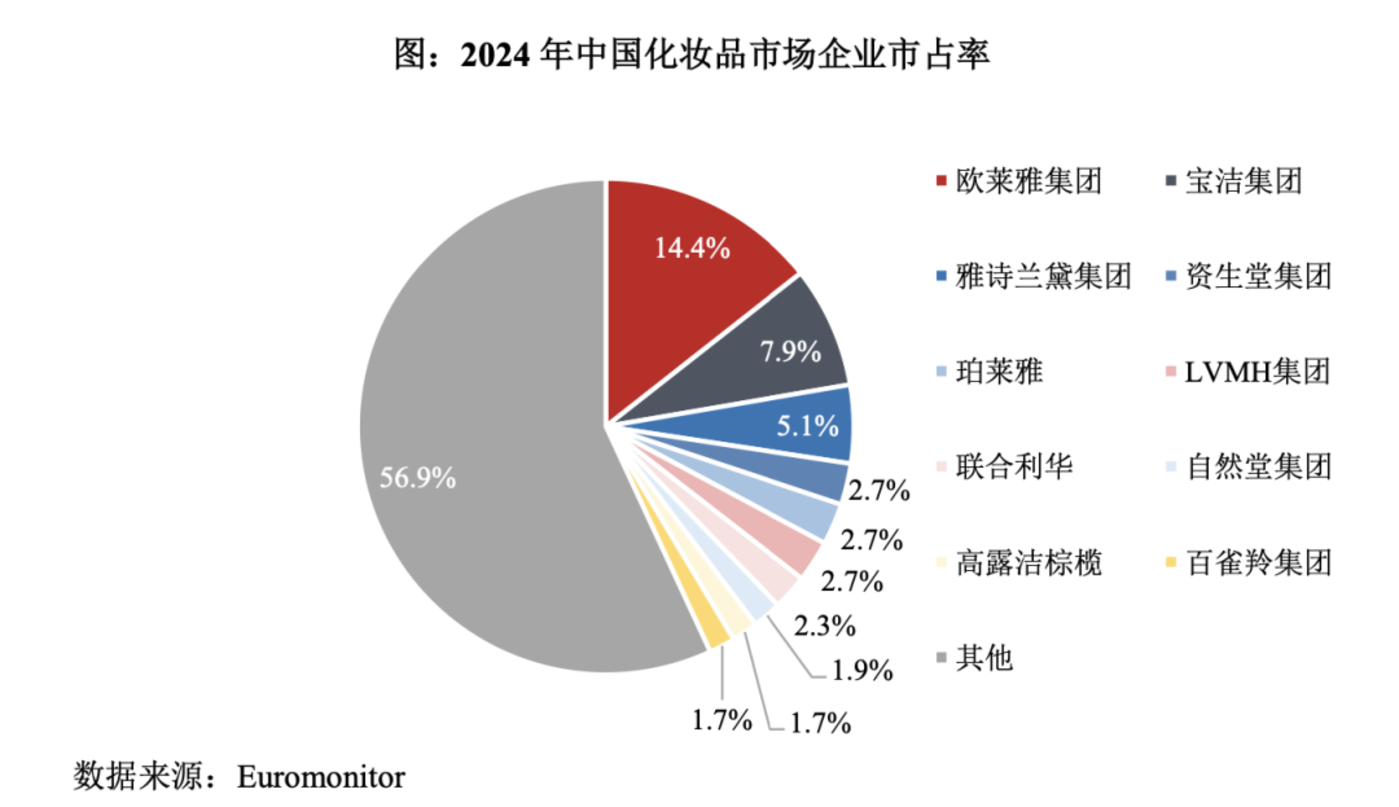

目前,中国化妆品市场呈现头部集中的特点。据 Euromonitor 数据,欧莱雅集团、宝洁集团及雅诗兰黛集团分别以 14.4%、7.9% 和 5.1% 的市场份额位居前三。

在前十强中,中国本土企业占据 3 席,分别为珀莱雅、自然堂集团和百雀羚集团,三者合计市占率为 6.3%。

与企业层面的竞争格局不同,中国化妆品市场在品牌层面的竞争格局较为分散。2024 年度,前三大品牌欧莱雅、兰蔻和雅诗兰黛的市场占有率分别为 4.5%、3.8% 和 2.3%,前十大品牌市场占有率合计也仅为 22.0%。

中国化妆品行业内主要企业包括两类:

第一类为以欧莱雅集团、宝洁集团及雅诗兰黛集团为代表的国际大型日化集团,其凭借在品牌矩阵、渠道控制力与产研发方面的显著竞争优势,市场份额居前;

第二类为以珀莱雅、自然堂集团、百雀羚集团、丸美生物、水羊股份、贝泰妮等为代表的中国本土企业,近年来在产品品质、销售渠道等方面持续发力,逐步形成与国际大型日化集团共存发展的格局。

美妆本土品牌加速崛起,竞争格局日趋多极化。随着功能性护肤持续高增长,专业细分加速分层。自 2024 年年底毛戈平成功登陆港股后,新一轮的美妆行业上市潮正在涌动。

观潮新消费据公开数据不完全统计,截至目前,今年已有近 30 家美妆产业链相关企业启动了 IPO 进程,涵盖品牌、原料、电商服务、包材、医美等多个领域,多家企业均为细分领域头部玩家。

从各家冲击的 「第一股」 中也能得窥一二:「国货高端护肤第一股」 林清轩、「国产美白护肤第一股」 谷雨、「中国香水第一股」 颖通、「国内美妆单品牌店第一股」 植物医生等等。

政策回暖,功效、原料等的创新发展,以及细分赛道 「第一股」 的空白机遇,存量竞争下的融资刚需等多条件共振下,共同谱写出此轮美妆上市潮。

国货美妆竞速 IPO,新的排位赛开启。

国货美妆的竞争也进入了新阶段——从产品竞争走向科技研发竞争,从营销竞争走向文化竞争,从国内市场走向全球化布局……而资本市场的加持也将推动着行业向高端化、国际化、专业化方向发展。