近期,A 股一路上行势如破竹,上证指数更是创下 10 年新高,市场赚钱效应显著,汇聚诸多高手的私募基金趁势再度加仓。

私募排排网最新数据显示,截至 2025 年 8 月 15 日,股票私募仓位指数升至 74.86%,百亿私募仓位指数更是大幅攀升至 82.29%,创下年内单周最大加仓幅度。

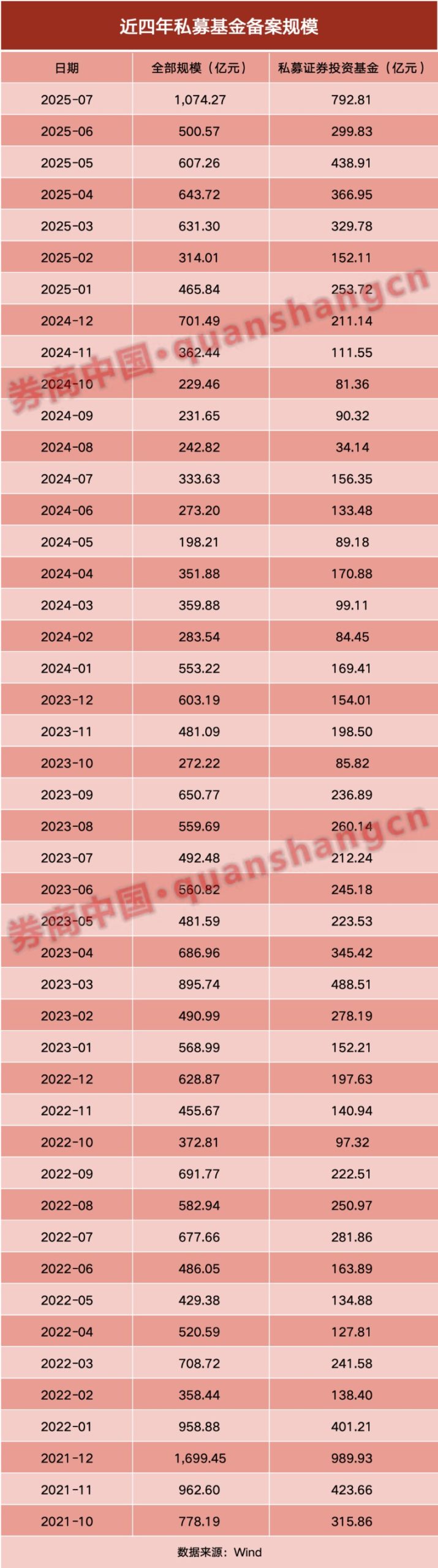

值得注意的是,增量资金正通过认购私募产品积极进场。7 月新备案私募基金数量为 1689 只,新备案规模达 1074.27 亿元,单月备案规模创下近 4 年新高,上一次单月新备案超过千亿元还是 2021 年 12 月。其中,新备案私募证券基金 792.81 亿元,这意味着大量资金都是购买的股票私募产品进场。

百亿私募大举加仓

作为市场重要的机构投资者,私募仓位变动往往被视作风向标。随着市场信心的回暖以及赚钱效应显著,私募基金不断加仓。

私募排排网数据显示,截至 2025 年 8 月 15 日,股票私募仓位指数为 74.86%,较前一周上涨 0.64%,这已经是该指数连续第二周上涨,表明股票私募加仓意愿显著增强。

其中,百亿私募大幅加仓。截至 2025 年 8 月 15 日,百亿私募仓位指数为 82.29%,较前一周大幅上涨 8.16%,创下年内单周最大加仓。同时,经过这次加仓之后,百亿私募仓位指数时隔 4 周再度重回 80% 上方。

不仅是整体仓位提升,百亿私募的仓位分布更出现结构性变化。具体来看,满仓百亿私募占比高达 61.97%,较前一周的 37.16% 大幅跃升;与此同时,中等仓位百亿私募占比从 53.25% 降至 31.06%,低仓和空仓比例则分别收缩至 5.71% 和 1.26%。

从整体私募情况看,股票私募仓位指数也稳步提升。截至 8 月 15 日,仓位指数为 74.86%,连续第二周上涨。其中,满仓股票私募占比达 54.80%,超过半数;中等仓位占比为 25.80%,低仓和中低仓合计占比 19.40%,较前一周有所下降。

排排网集团旗下融智投资 FOF 基金经理李春瑜表示,百亿私募之所以大幅加仓,背后主要有四方面原因:一是市场行情向好。近期 A 股市场持续震荡走强,整体呈现相对稳定且略带上涨的趋势,为投资布局提供了良好环境。二是投资者情绪乐观。市场交投活跃,整体情绪偏向积极,投资者信心稳步增强,这一氛围推动百亿私募加大仓位配置。三是结构性机会凸显。以 AI 为代表的科技领域,叠加部分周期股、医药股等板块迎来配置窗口期,显著吸引百亿私募积极布局。四是赚钱效应驱动。前期市场的良好表现使部分基金积累了可观收益,赚钱效应逐步显现,进一步促使百亿私募加仓以把握更多收益机会。

机构普遍选择提升仓位,既说明风险偏好正在回升,也反映出资金在当下行情中更愿意 「多做多赚」。尤其是百亿私募在仓位调整上的果断与快速,凸显出头部资金对于结构性行情的重视程度。

单月新备案规模超千亿元

值得注意的是,私募大举加仓背后,是大量的资金通过认购私募产品跑步进场。

中国基金业协会最新数据显示,7 月新备案私募基金规模超过 1000 亿元,较 6 月增长 114.6%,单月备案规模更是创下近 4 年新高,上一次单月新备案超过千亿元还是 2021 年 12 月,备案规模为 1699 亿元,是私募单月备案规模的历史记录。

值得注意的是,7 月新备案私募证券投资基金规模将近 800 亿元,比 6 月增长超 160%;2021 年 12 月,新备案私募证券投资基金规模为 989.93 亿元,即距离历史纪录仅差不到 200 亿元,显示出当下股票私募认购的火热。

具体来看,7 月,在中基协新备案的私募证券投资基金数量为 1313 只,规模为 792.81 亿元,较 6 月大幅增长 163.8%。同期,私募股权投资基金新备案数量为 131 只,规模为 113.57 亿元;创业投资基金新备案数量为 245 只,规模为 167.89 亿元。

值得注意的是,去年 8 月—10 月,私募证券新备案规模一度连续三个月低于 100 亿元,其中 8 月份单月备案规模低至 34.14 亿元,罕见的募资寒冬。然而一年后,随着行情的回暖,私募基金迎来一轮募资热潮。

私募:赚钱效应显著,但市场分化严重

久兴投资董事长王玺表示,1000 亿备案规模创 4 年新高,一方面说明市场流动性宽松,另一方面也表明资金风险偏好提升,这也能很好地解释当前 A 股市场走牛的原因。

在王玺看来,推动上证指数突破 3800 的核心动力有三:一是流动性宽裕,7 月 M2 增速回升至 12.5%,社融超预期,外资净流入超百亿美元;二是以科创 50 为代表的科技板块高景气,创新不断引领市场;三是政策托底和国企价值重估。总体来看,市场处于 「高景气+政策托底+资金共振」 的正循环,私募备案激增带来增量资金,推动指数上行,赚钱效应又吸引更多资金入场。

需要注意的是,这波行情与以往有所不同,市场呈现极致的结构性与价值洼地并存的显著特征。8 月以来,成交额连续超 2 万亿元的天数已经创下纪录,但仅 20% 个股跑赢指数。

「这种分化既反映了资金向高景气赛道的集中,也暗藏一定的市场脆弱性。大量同质化的量化策略在市场波动加剧时,回撤控制能力可能面临考验。外部风险也同样不容小觑,中美关系、地缘冲突等不确定性也会很大程度扰动外资流入节奏进而影响现在的市场走势。」 王玺说。

天朗基金总经理陈建德也认为,自 2024 年 9 月底起,熊市已转牛市,主要有三个逻辑,一是去年 9 月底中央政治局会议后,市场对经济和股市的悲观预期明显修复,投资者信心回升;二是无风险收益率处于历史低位,10 年期国债约 1.7%,银行1 年定存约 1%,分红型保险低于 2%,而沪深 300 股息率高达 3%,罕见地大幅高于无风险收益率,促使资金从存款、理财、债基流向股市;三是在美国降息和经济增长放缓预期下,国际资金可能回流 A 股、港股。

「整体来看,本轮行情仍将延续,市场温和放量,尚未过热。今年行情呈 『杠铃格局』,银行股和小微盘股涨幅居前,其余板块涨幅有限,估值仍处合理水平。当前沪深 300 市盈率约 14 倍,中证 500约 32 倍,而中证 2000 估值高达 150 倍,明显偏高。」 陈建德说。

(文章来源:券商中国)

(原标题:百亿私募大幅加仓!增量资金持续进场,这一数据创近 4 年新高)

(责任编辑:70)