今日,证监会在官网发布通知称,日前,中国人民银行创设了证券、基金、保险公司互换便利 (SFISF),证监会已经同意 20 家券商、基金公司开展互换便利操作,其中包括中信证券、中金公司、国泰君安、华泰证券、申万宏源、广发证券、财通证券、光大证券、中泰证券、浙商证券、国信证券、东方证券、银河证券、招商证券、东方财富证券、中信建投、兴业证券等 17 家券商。

今天晚间,上述多家券商发布相关公告称,收到证监会关于参与互换便利有关事项的 《复函》。一些券商披露了证监会 《复函》 的具体内容。《复函》 显示,券商应当按月向中国证监会证券基金机构监管司和地方证监局报送互换便利资金运用情况。

华金证券固收分析师牛逸就此次互换便利的相关细则向记者进行了解读。他表示,「整体来看,本次 SFISF 的适时推出,有望改善券商的利润结构,降低集中度风险,同时互换、质押、补仓等一系列设置也有助于券商参与共同助力市场稳定、降低波动。」

券商将按月向监管报送互换便利资金运用情况

据证监会官网,日前,央行创设了证券、基金、保险公司互换便利。为保障工具操作顺利开展,10 月 18 日,央行与中国证监会联合印发 《关于做好证券、基金、保险公司互换便利 (SFISF) 相关工作的通知》。

证监会指出,目前获准参与互换便利操作的证券、基金公司有 20 家,首批申请额度已超 2000 亿元。即日起,央行将根据参与机构需求正式启动操作,支持资本市场稳定发展。

今天晚间,多家获批开展上述互换便利操作的券商发布了相关公告。国泰君安在公告中指出,近日,公司收到证监会 《关于国泰君安证券股份有限公司参与互换便利有关事项的复函》。公司将严格遵守中国人民银行和中国证监会的相关规定和要求,在批准的额度范围内,于指定交易场所开展互换便利相关交易。

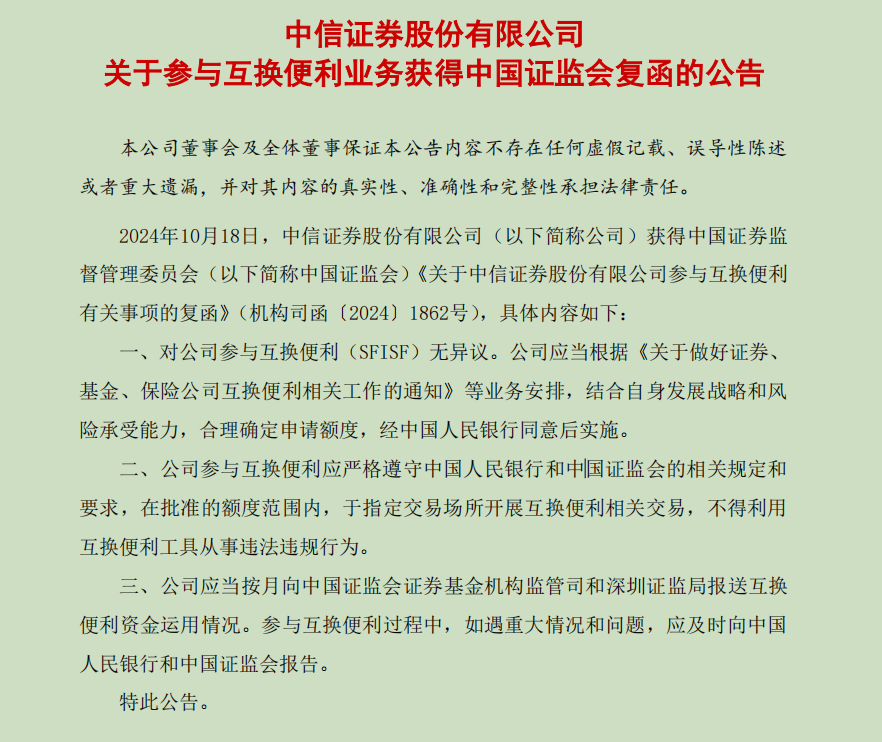

与此同时,中信证券、华泰证券、广发证券、申万宏源、银河证券、东方证券、财通证券、浙商证券、兴业证券等其他券商也发布了相关公告。一些券商还在公告中披露了证监会 《复函》 的具体内容。

截图自: 中信证券公告

中信证券在公告中称,公司应当按月向中国证监会证券基金机构监管司和深圳证监局报送互换便利资金运用情况。参与互换便利过程中,如遇重大情况和问题,应及时向中国人民银行和中国证监会报告。华泰证券、广发证券、银河证券、财通证券、浙商证券、兴业证券等多家券商也在今日公告中有相关表述。

业内人士:SFISF 有望改善券商利润结构

据了解,央行将委托特定的公开市场业务一级交易商 (中债信用增进公司),与符合行业监管部门条件的证券、基金、保险公司开展互换交易。互换期限 1 年,可视情展期。互换费率由参与机构招投标确定。可用质押品包括债券、股票 ETF、沪深 300 成分股和公募 REITs 等,折扣率根据质押品风险特征分档设置。

值得注意的是,通过这项工具获取的资金只能投向资本市场,用于股票、股票 ETF 的投资和做市。因此,此次 17 家券商获准开展互换便利操作引发了市场的广泛关注。

据媒体报道,上述互换便利的首期操作额度 5000 亿。相关细则指出,质押率原则上不超过 90%,中债增进行盯市管理,补仓线设置不低于 75%。

对于此次互换便利的质押率设置,有业内人士认为,不超过 90% 的质押率上限定的比较高。对此,华金证券研究所固收分析师牛逸向每经记者表示,本次质押率设置符合实际情况,「本次 SFISF 质押率设定不超过 90%,考虑到质押品包括 AAA 债券、ETF、股票及公募 ETF,实际各类质押品质押率应当有一定差异。例如 AAA 债券在当前市场与同期限国债利差处于历史较低水平,市场定价的隐含信用违约风险较低,从实践中来看,近年来 AAA 债券违约率也处于较低水平。而对于股票、ETF 等权益资产,其价格波动相对较大,但整体估值水平经过一段时期的调整已经向合理水平回归。以沪深 300 指数为例,尽管经过近期大幅上涨后目前 PE(TTM)13.00x 处于历史较高分位数,但绝对值水平并未大幅偏离历史中位数。」

「除此之外还要考虑到,SFISF 的参与者均为市场头部投资机构,特别是证券公司整体各项风控监管指标已经连续多年达到甚至超出监管要求,其抗风险能力也显著高于一般投资者。因此本次质押率原则上不超过 90% 符合实际情况,后续预期实际各类质押品的折扣率会根据风险特征分档设置并进行动态调整。」 他进一步指出。

另外,相关细则指出,参与互换便利换入的国债或央票不计入 「固收自营/净资本」 指标,换入的股票不计入 「权益自营/净资本」;换入后交易的股票不计入表内资产,市场风险、所需稳定资金指标减半计算。

就上述细则对参与互换便利的券商有何意义,牛逸向记者指出,「本次细则中对风险指标的适度放宽,预计能有效提升证券公司自营业务的参与度,特别是改善了大型券商近年来加杠杆空间受限的问题。而通过积极鼓励非银类机构增加权益投资,也能有效缓解近年来非银机构过度参与债市投资累积的风险,即潘行长在金融街论坛上再次提及的 『遏制羊群效应导致长期国债收益率单边下行潜藏的系统性风险』。」

据牛逸介绍,近年来,随着佣金率下降、以经纪业务为代表的轻资产业务传统的业务收入占比不断下降,我国证券公司逐渐由轻资产向重资产转变。在重资产的自营业务方面,2014 年牛市期间证券公司自营股票仓位达到最高 16.51%,其后逐步下降,尽管在 2019、2020 年权益市场表现回暖的背景下小幅反弹但仍未超过 10%,自营持仓整体仍以债券为主。原因之一就是三项主要风险指标——风险覆盖率、流动性覆盖率、净稳定资金率中对自营股票资产打折较多,导致券商由于风险指标无法大幅提升权益仓位。

「整体来看,本次 SFISF 的适时推出,有望改善券商的利润结构,降低集中度风险,同时互换、质押、补仓等一系列设置也有助于券商参与共同助力市场稳定、降低波动。」 他表示。